La prorrata es uno de esos regímenes que al principio suena a chino y luego vas cogiéndole cariño cuando conoces las facilidades que te ofrece.

Si haces facturas con y sin IVA en una misma actividad siendo autónomo deberías conocer bien esta regla y deberías añadirla en el modelo 390.

Por eso te traemos este artículo con la información necesaria para que veas la relación estrecha que hay entre la prorrata y el modelo 390.

Qué es la prorrata y el prorrateo

La prorrata se utiliza para facilitar la declaración del IVA de los autónomos que hacen facturas con y sin IVA dentro de una misma actividad económica.

Es decir, supone la deducción del IVA de los gastos con derecho a deducción sobre el total de las ventas.

Como no es posible la deducción en el modelo 303 de la totalidad de los gastos de los dos tipos de facturación, se deduce solo una parte de ellos.

En cuanto al prorrateo, este es simplemente la acción de aplicar el régimen de prorrata. Así que cuando veas el término “prorrateo” ya sabes también el significado.

Los dos tipos de prorrata

Es importante que conozcas los dos tipos de prorrata que existen, porque la prorrata no se calcula igual si vas por un camino que si vas por el otro.

Lo normal como autónomo es que te acojas a la prorrata general, el régimen común para cuando tienes distintas deducciones.

Se trata de un sistema de cálculos donde se dividen los ingresos sujetos a IVA por los ingresos totales con y sin IVA. El resultado es el porcentaje de IVA que puedes deducirte porque lo has soportado.

Pero, por otro lado, también está la prorrata especial, un sistema más sencillo en el que te deduces el IVA de los gastos régimen general y no los de las actividades que están exentas.

Si quieres saber más sobre la prorrata, te recomiendo que le eches un vistazo a nuestro post en profundidad sobre el régimen de prorrata de los autónomos.

La relación del modelo 390 con la prorrata

En este sentido, también es importante que mencionemos brevemente para qué se utiliza el modelo 390.

El modelo 390 es una declaración informativa, por eso nunca te va a salir a pagar, pero es importante que lo presentes porque sigue siendo obligatorio.

Llegados aquí, supongo que verás el hilo conductor claro del por qué es necesario cumplimentar el modelo 390 estando en prorrata…

Todo aquello que tenga relación con el IVA irá al modelo 303 trimestral y por tanto, luego, a su resumen anual el modelo 390.

Apartado de prorrata en el modelo 390

Da igual si estás en prorrata general o en prorrata especial, el modelo 390 debes cumplimentarlo en ambos casos.

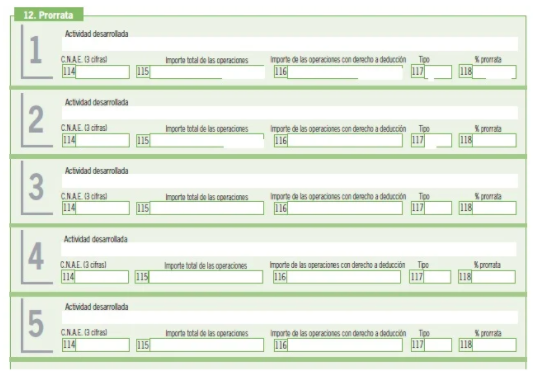

Para ello, este modelo tiene un apartado especial dedicado únicamente a la deducción del IVA en régimen de prorrata.

En este apartado debes indicar cada una de las actividades que realizas, el CNAE que le corresponde, el total de operaciones de cada una de las actividades y el importe de estas, el tipo de prorrata y el porcentaje de prorrateo que te toca aplicar.

Esta casilla se denomina Regularización por aplicación porcentaje definitivo de prorrata y en ella debes poner el resultado de la regularización de las deducciones que has hecho durante el año como consecuencia de aplicar el porcentaje de prorrata.

Si el resultado de esta casilla hace que las deducciones sean menores, debes poner un signo negativo.

Si te has deducido más de lo que toca, esa cantidad se indica con un signo negativo, así le dices a hacienda que te has quitado gastos.

Si te has aplicado una prorrata provisional y has deducido menos gastos de lo que tocan se añade al modelo en positivo.

Ejemplo del modelo 390 y el apartado de prorrata

Como ves, en el apartado de prorrata, puedes incluir de forma diferenciada cada actividad con la información relativa a sus operaciones.

Si tienes dudas con esto, ya sabes que puedes solicitar una llamada gratuita de asesoramiento con nuestros expertos y ellos te ayudan.

De todas formas, con Declarando, los modelos se rellenan solos utilizando los ingresos y los gastos que has ido subiendo a la plataforma. En la llamada, un compañero te lo puede enseñar sin compromiso por si te interesa.