Los autónomos tienen mucho que aprender para ser rentables. Pero hay una asignatura clave que siempre se queda pendiente: los gastos deducibles.

Y, sin embargo, no saber qué gastos se pueden deducir o cómo hacerlo correctamente puede tener un impacto brutal.

▶︎ Los autónomos que no se deducen todos los gastos deducibles pagan cada año hasta 4.000 € más en impuestos de los que en realidad deberían pagar

▶︎ Los autónomos que se deducen más gastos de los que deberían o que lo hacen de forma incorrecta corren el riesgo de sufrir multas e inspecciones de Hacienda

Por eso, si quieres evitar dramas y empezar a ahorrar más, lo primero que necesitas es entender los gastos deducibles de pe a pa.

Y nuestros expertos en fiscalidad han colaborado en esta guía para que, de una vez por todas, saques un 10 en gastos deducibles en tu próxima declaración. Al terminar de leer, entre otras cosas, sabrás…

- Qué son los gastos fiscalmente deducibles

- Por qué son la gran clave del ahorro de los autónomos

- Cuáles son los tipos de gastos deducibles más comunes

- Qué requisitos son necesarios para poderlos desgravar

- Qué gastos se pueden deducir del IVA y del IRPF

- Cómo declarar los gastos y llevar su contabilidad

Qué es un gasto deducible

Que los autónomos no dejamos de generar gastos es una realidad. Para poder llevar a cabo nuestro trabajo tenemos que comprar materiales, herramientas, gasolina, alquilar un local…

Vamos, una pasta que luego obviamente intentamos recuperar.

Y deducir quiere decir restar. Hacienda restará este tipo de gastos de tus ingresos para considerar cuáles han sido tus beneficios y calcular cuántos impuestos deberías pagar.

Imagina que has facturado 40.000 €, pero que la mitad se te han ido a gastos porque has contratado los servicios de otros autónomos. Tus beneficios reales han sido de 20.000 €, por lo que no sería justo que pagases impuestos por 40.000 €, ¿verdad?

Hacienda lo tiene en cuenta y por eso existe el concepto de gastos fiscalmente deducibles: para que todos paguemos en impuestos lo que nos toca.

Aquí tienes la definición de gastos deducibles:

Los gastos deducibles son gastos que un autónomo realiza para desarrollar su actividad y que Hacienda permite contabilizar en las declaraciones del IVA o la renta para que pague menos impuestos.

Pero con este ejemplo real lo verás más claro.

Alberto es diseñador y trabaja en un coworking, normalmente se traslada al trabajo en transporte público y se comunica con sus clientes mediante un móvil que solo usa para el trabajo.

Todos estos gastos, como son necesarios para poder desempeñar su trabajo, son gastos fiscalmente deducibles y le van a permitir pagar menos a Hacienda. Veamos cómo.

Alberto tenía contabilizado un ingreso de 1.000 € y no había incluido gastos, lo que le hacía pagar 400 € de impuestos. Cuando le hemos explicado los gastos que podía deducirse (teléfono, desplazamientos, coworking), vio que estaba pagando de más sin razón.

Ahora Alberto tiene 1.000 € de ingresos y 160 € de gastos, por lo que ahora Alberto pagará de impuestos 348,6 €.

Los gastos deducibles y su impacto en la fiscalidad del autónomo

Ya lo ves, teniendo en cuenta la gran cantidad de gastos que tenemos los autónomos, una ayudita nunca viene mal. Así también podemos seguir invirtiendo en nuestro negocio el dinero que nos devuelven en concepto de gastos.

Además, Hacienda nos permite contabilizar estos gastos deducibles tanto para el cálculo del IVA como del IRPF, y solo esto puede marcar una diferencia gigantesca en tus cuentas.

Por tanto, vale la pena conocerlos bien y saber gestionarlos. De no ser así, puedes estar pagando más impuestos de los que en realidad deberías, o puedes incluso estar cometiendo errores al deducirlos que conlleven problemas con la Agencia Tributaria.

Por ejemplo, si Hacienda hace una comprobación de tus libros de cuentas y no has contabilizado bien los gastos, podrías tener que pagar 150 € de sanción por el error.

Y la cosa no se acaba ahí; como los gastos se deducen al presentar los impuestos, te tocaría regularizar el modelo presentándolo de nuevo con los importes corregidos.

En definitiva, un auténtico lío. Lo mejor que puedes hacer es resolver tus dudas antes de deducirte los gastos y no buscarle las cosquillas a Hacienda.

Cómo deducir (bien) tus gastos de autónomo

En lo que a gastos fiscalmente deducibles se refiere, los errores se pueden cometer tanto por exceso como por defecto.

O lo que es lo mismo, puede que no te estés desgravando todos los gastos posibles, o puede que estés desgravando de más.

Las dos situaciones son habituales y pueden tener consecuencias nefastas en tu contabilidad. Pero los dos problemas también se resuelven de la misma manera: acudiendo a la regla general de los gastos deducibles.

- Un gasto es deducible cuando es necesario y exclusivo para el desarrollo de tu actividad como autónomo

- Un gasto es deducible cuando conservas una factura

Para poder desgravar un gasto con tranquilidad tendrás que cumplir los dos requisitos, así que vayamos por partes.

▶︎ Un gasto es deducible si es necesario y exclusivo

Interpretar de manera demasiado amplia el concepto de gasto ‘necesario’ o ‘exclusivo’ es un error habitual. Así que el mejor consejo que podemos darte es pensar en los gastos deducibles como lo hace Hacienda:

Un gasto es deducible cuando es necesario para poder realizar la actividad profesional y el producto o servicio adquiridos sólo se pueden utilizar para el desarrollo de la actividad.

Es decir, un gasto tiene que ser necesario y exclusivo de forma obvia, sin lugar a dudas. Si te planteas si es o no es necesario y exclusivo, seguramente no lo es. Con este ejemplo lo verás más claro.

Ejemplo de gasto exclusivo: ¿la ropa es un gasto deducible?

Manel es consultor de comunicación y considera que su aspecto es muy importante para su profesión. Por eso, decide comprarse un traje nuevo para proyectar la mejor imagen posible en su próxima reunión.

A Manel no le falta razón, y puede que su gasto sea necesario, pero no es exclusivo: pretende usarlo para su trabajo, pero también podría ponerse el traje en cualquier otra ocasión. O al menos, así es como lo ve la AEAT.

Sin embargo Marina, su pareja, tiene un salón de belleza y quiere renovar los uniformes que usan sus empleadas para trabajar.

▶︎ En el caso de Manel la ropa no es un gasto deducible porque no se puede considerar un gasto exclusivo.

▶︎ En el caso de Marina, la ropa sí es deducible porque es un gasto necesario y exclusivo sin lugar a dudas: es imprescindible para realizar el trabajo y, a priori, no puede ser utilizado en ninguna otra ocasión.

▶︎ Un gasto es deducible si conservas la factura

La regla de los gastos deducibles nos dice que, para desgravar un gasto, debemos conservar una factura que demuestre la compra realizada.

La factura debe ser completa, por lo que debe tener estos datos como mínimo:

- Número de factura

- Fecha de emisión de la factura

- Datos del proveedor: nombre, DNI y dirección fiscal

- Descripción del bien o servicio adquirido

- Precio del bien o servicio adquirido libre de impuestos (base imponible)

- Porcentaje de IVA aplicado

Si conservas una factura con estos datos, podrás desgravar el gasto, tanto del IRPF como del IVA. Pero, ¿qué sucede si no tienes factura del gasto? Porque hay distintas situaciones en las que esto puede pasar.

Gastos deducibles con o sin factura

Hay gastos que nunca vienen acompañados de una factura, como sucede con las cuotas mensuales de la Seguridad Social, las de colegios profesionales, seguros, y algunos gastos bancarios.

En otras ocasiones, es difícil pedir la factura del servicio. Es el caso de los gastos de transporte como el metro, el tren o el autobús (aunque, si pagas un bono o algo parecido, puedes solicitar una factura).

Podríamos añadir también el taxi, aunque estos, a petición, te pueden hacer una factura.

¿Y qué hacemos en estas situaciones? Lo recomendable es que pidas siempre una factura completa que justifique el pago.

Puede que una factura simplificad o ticket te sirvan para desgravártelo del IRPF (aunque no es garantía y Hacienda lo puede rechazar).

Eso sí, sin factura completa, olvídate del IVA.

Ejemplo de gasto deducible con o sin factura

Marcos es un ingeniero freelance que vive en Pontevedra y este trimestre se ha desplazado a una obra en Lugo y a otra en Madrid.

- El viaje a Lugo le costó 22 € (20 € de base imponible + 2 € de IVA). Como iba con prisa se olvidó de pedir la factura, aunque conservó el ticket de compra.

Resultado: Marcos podrá contabilizar un gasto de 22 € para pagar menos impuestos a final de año en el IRPF, pero no podrá descontarse los 2 € de IVA de su declaración trimestral (modelo 303).

- El viaje a Madrid le costó 110 € (100 € de base imponible y 10 € de IVA). Como era un gasto mayor y recordaba lo que había pasado en el viaje a Lugo, aquí Marcos sí que se acordó de pedir la factura.

Resultado: Marcos podrá descontarse los 10 € de IVA en concepto de transporte, lo que quiere decir que pagará 10 € menos en su declaración trimestral. Además, podrá contabilizar un gasto de 100 € para pagar menos IRPF en la declaración anual de la renta.

Tipos de gastos deducibles del IRPF o del IVA

Como acabas de ver, algunos gastos deducibles sólo pueden contabilizarse para pagar menos IRPF, mientras que otros también pueden contabilizarse para pagar menos IVA en la declaración trimestral.

Y en esta distinción, tiene mucho que ver el hecho de disponer o no de la factura. Podríamos resumirlo así:

- Gastos permitidos por ley con factura: si facturas con IVA, podrás descontar el IVA de tus gastos con factura para pagar menos en la declaración trimestral. También podrás contabilizar la base imponible del gasto (sin el IVA) para pagar menos IRPF en la declaración anual.

- Gastos permitidos por ley sin factura, pero con ticket: podrás descontar el importe total (base imponible + IVA) del IRPF.

Si no presentas las declaraciones trimestrales del IVA mediante el modelo 303, no tienes por qué conservar las facturas de tus gastos, ya que de todos modos no podrás deducirte el IVA.

Si este es tu caso, recuerda contabilizar el gasto por su importe total (base imponible + IVA).

Los gastos deducibles más comunes de los autónomos

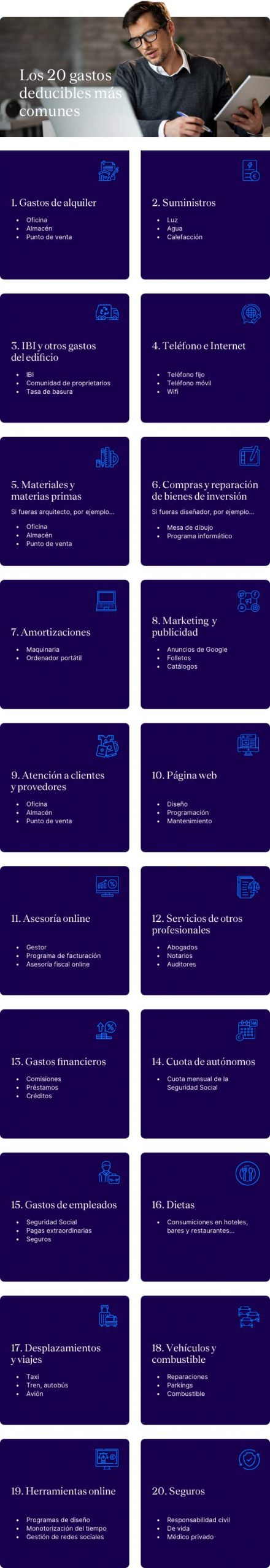

En la siguiente infografía podrás ver fácilmente cuáles son los gastos fiscalmente deducibles más frecuentes. Presta atención, porque muchos de ellos seguramente sean aplicables a tu actividad.

Y ahora que te has hecho una idea, añadamos los detalles. Estos son los 20 gastos deducibles más comunes del IVA e IRPF:

1. Gastos de alquiler

Si tienes un local alquilado como oficina, almacén o punto de venta, podrás deducirte este coste en su totalidad, siempre y cuando el contrato esté a tu nombre y hayas informado a Hacienda previamente.

Si trabajas desde casa, no podrás deducir el alquiler total de la vivienda, sino sólo una pequeña parte: la correspondiente al porcentaje que usas para la actividad.

Por ejemplo, si tu casa mide 100 m2 y trabajas desde un despacho de 20m2, podrás deducirte un 20 % del alquiler.

Pero, ¡ojo!, debes cumplir estas condiciones:

- Debes haber informado a Hacienda de que trabajas en casa (en el modelo 037 de alta de autónomo)

- En tu contrato de alquiler no debe existir ninguna cláusula que prohíba usar la vivienda para realizar una actividad económica

- Es más, debes tener una factura (con IVA) del propietario en concepto de alquiler

Si no cumples estos requisitos, Hacienda no te aceptará la deducción.

✔ Gasto deducible del IRPF

✔ Gasto deducible del IVA cuando tienes factura a tu nombre

2. Gastos por suministros

Con los gastos por suministros, como la luz, el agua o la calefacción, sucede algo muy similar a los gastos de alquiler.

Si tienes un local alquilado específicamente para el desarrollo de tu actividad, puedes deducirte todos los gastos por suministros. Pero si trabajas desde casa, Hacienda sólo permite que te deduzcas un 30 % del gasto por suministros.

Eso sí, igual que sucedía con los gastos de alquiler, tendrás que haber indicado a Hacienda el domicilio de este suministro y necesitarás que la factura esté a tu nombre y que en el contrato no figure ninguna cláusula que impida realizar una actividad económica.

Siguiendo el ejemplo de antes, en el que el despacho ocupaba el 20 % de la vivienda, los gastos deducibles por suministros serían del 30 % sobre ese 20 %; o lo que es lo mismo: un 6 % del total.

✔ Gastos deducibles del IRPF

✔ Gastos deducibles del IVA

Te dejamos por aquí un vídeo sobre los gastos deducibles en el IRPF y en el IVA para autónomos:

3. IBI, tasa de basura y comunidad de propietarios

El IBI, la comunidad de propietarios y la tasa de basura se consideran gastos deducibles, pero ojo: sólo para el que los paga.

En el caso del IBI y la comunidad, este gasto normalmente le corresponde al propietario del local o arrendador. Sin embargo, la tasa de basura casi siempre le corresponde al inquilino, ya que este es quien la genera y, por tanto, quien la suele pagar.

Ten en cuenta que aquí sucede lo mismo que con el alquiler: en el caso de que sea una vivienda, sólo podrás deducir estos gastos en el porcentaje correspondiente al espacio dedicado a tu actividad.

✔ Gasto deducible del IRPF

4. Gastos de telefonía e Internet

El teléfono fijo y la conexión a internet instalada en tu oficina o local comercial son gastos deducibles.

Si trabajas desde casa, deberías abrir líneas nuevas y exclusivas para el desarrollo de tu actividad para poder deducir estos gastos en su totalidad.

Si quieres mantener un mismo número y una misma conexión para el uso personal y el profesional no podrás deducirte nada.

✔ Gastos deducibles del IRPF

✔ Gastos deducibles del IVA si tienes factura

5. Materiales y materias primas

Los gastos derivados de la compra de materiales y materias primas necesarios para el desarrollo de tu actividad son deducibles y se conocen como consumos de explotación.

Un diseñador o arquitecto, por ejemplo, podría incluir como gastos deducibles sus compras de materiales de dibujo especiales, papeles, etc.

✔ Gastos deducibles del IRPF

✔ Gastos deducibles del IVA si tienes factura

6. Compra y reparación de bienes de inversión

Si adquieres un bien para el desarrollo de tu actividad que no es una materia prima, eso se conoce como un bien de inversión.

Los bienes de inversión siempre tienen que exceder los 3.000 € y, esto es muy importante, ser bienes, no servicios. Volviendo de nuevo al ejemplo del arquitecto o diseñador, aquí el bien de inversión no serían los materiales, sino la mesa alta de dibujo.

Tanto las compras como las reparaciones de los bienes de inversión son gastos deducibles del IVA. Pero recuerda que deberías poder justificar que son equipos que usas exclusivamente para desarrollar tu actividad profesional.

En el caso del IRPF de los bienes de inversión, no podrás restar todo el importe de una vez, porque la ley nos obliga a hacerlo poquito a poco, lo que conocemos con el nombre de amortización (hablaremos más sobre esto en el siguiente punto).

✔ Gastos deducibles del IRPF

✔ Gastos deducibles del IVA si tienes factura

7. Amortizaciones

Cuando compras un bien de inversión, se presupone que lo vas a usar durante mucho tiempo (como mínimo un año) y que su valor cambiará en el tiempo, pues se irá deteriorando.

Por eso no lo puedes descontar directamente del IRPF, sino que debes deducirlo poco a poco. Y esto es precisamente lo que se conoce como amortización fiscal.

Son gastos deducibles del IRPF (nunca del IVA), pero debes saber cómo calcular correctamente la amortización de un bien de inversión y cómo incluir este gasto en tus declaraciones para evitar sanciones de Hacienda.

A efectos de amortizaciones, se consideran bienes de inversión aquellos que excedan los 3.005,06 €, aunque también se pueden amortizar bienes y equipos que no sean propiamente de inversión.

✔ Gasto deducible del IRPF

8. Gastos de marketing y publicidad

Siempre y cuando tengas la factura, todo lo que inviertas en marketing y publicidad para que tu negocio crezca puede ser contabilizado como gasto deducible.

Y aquí se incluyen los gastos de publicidad y marketing, tanto en medios digitales (por ejemplo, los gastos en campañas de anuncios de Google), como tradicionales (como folletos, catálogos y otros materiales de publicidad visual).

✔ Gastos deducibles del IRPF

✔ Gastos deducibles del IVA si tienes factura

9. Gastos de atención a clientes y proveedores

Estos gastos, también conocidos como gastos de representación, es uno de los que suele generar más dudas y problemas.

Se consideran gastos de atención a clientes y proveedores los gastos de merchandising y regalos que se entregan en nombre del negocio, como por ejemplo las camisetas, gorras, mochilas, tazas, chapas, bolígrafos o calendarios corporativos.

Estos gastos son deducibles, pero solo pueden sumar un máximo del 1 % de tu facturación.

✔ Gastos deducibles del IRPF

✔ Gastos deducibles del IVA si tienes factura

10. Creación y mantenimiento de tu página web

Los gastos de diseño web para promocionar tu negocio o darle visibilidad se han convertido en uno de esos gastos que casi todos los autónomos comparten.

Y la buena noticia es que todos los gastos relacionados con tu web son deducibles, desde su diseño y programación, hasta su actualización y mantenimiento, pasando por los gastos de hosting, compra de dominios y cuentas de email asociadas.

✔ Gasto deducible del IRPF

✔ Gasto deducible del IVA si tienes factura

11. Gastos de asesoría y contabilidad

Otro grupo de gastos deducibles súper habitual para los autónomos es el de los gastos de asesoría contable o fiscal, por ejemplo, si tienes contratado un gestor, si te descargas un programa de facturación, o si estás suscrito a una asesoría fiscal online, como Declarando.

Aquí también podríamos incluir otros gastos recurrentes relacionados con la gestión de tu negocio, como los gastos de asesoría legal y laboral.

✔ Gastos deducibles del IRPF

✔ Gastos deducibles del IVA si tienes factura

12. Gastos de otros profesionales

Igual que sucedía con los gastos de asesoría y contabilidad, todos los servicios prestados por otros profesionales para el desarrollo de tu actividad, como abogados, notarios, consultores de negocio, auditores, etc. pueden considerarse gastos deducibles.

✔ Gastos deducibles del IRPF

✔ Gastos potencialmente deducibles del IVA si tienes factura

13. Gastos financieros

Los gastos de comisiones de tarjetas, cuentas o transferencias, o los intereses generados por préstamos y créditos también son deducibles.

✔ Gastos deducibles del IRPF

14. Cuotas de autónomos

La cuota de autónomos que pagas a la Seguridad Social también te la puedes deducir. Este es probablemente el ejemplo de gasto deducible sin ticket o factura más típico.

✔ Gasto deducible del IRPF

15. Gastos derivados de tener otros trabajadores

Tener otros trabajadores contratados abre un abanico de gastos deducibles adicionales: desde las cotizaciones a la Seguridad Social a cargo del autónomo o empresa, hasta las pagas extraordinarias y retribuciones flexibles.

También podrás deducirte los gastos por indemnizaciones, seguros y los gastos de formación, dietas o desplazamientos.

✔ Gastos deducibles del IRPF

✔ Gastos potencialmente deducibles del IVA (en el caso de las dietas y desplazamientos) si tienes factura

16. Dietas

Los gastos en concepto de dietas incluyen las consumiciones realizadas en hoteles, bares, restaurantes y estaciones de servicio.

Son gastos muy habituales, pero con los que Hacienda puede llegar a ser muy quisquillosa, ya que resulta difícil distinguirlos de un gasto personal. Por ejemplo, una cena de trabajo podría confundirse fácilmente con una cena entre amigos.

Para evitar problemas y que no haya duda de que son gastos deducibles legítimos, recuerda estas 3 claves:

- Paga con tarjeta de crédito, si es posible, que esté asociada a una cuenta en la que sólo registres tus gastos profesionales.

- Pide siempre la factura. En establecimientos de hostelería y restauración es habitual recibir facturas simplificadas o tickets. Hacienda, sin embargo, no acepta este documento, por lo que asegúrate de que consigues una factura completa (es decir, con tu nombre y apellidos, NIF y domicilio fiscal).

- El importe diario en concepto de dietas no debe sobrepasar los 26, 67 € al día dentro de España, y los 48,08 € al día si te desplazas al extranjero. En el caso de que duermas fuera de casa, las cantidades se amplían a 54,34 € al día si es un desplazamiento nacional y 91,35 € al día si es internacional.

Hacienda no establece un límite para los gastos de alojamiento en hoteles y apartamentos turísticos, pero para evitar problemas busca siempre la coherencia entre tus ingresos y gastos.

Por ejemplo, si ingresas una media de 1.000 € al mes, no tendría mucho sentido presentar unos gastos en hoteles de 1.500 € al mes, aún cuando puedas demostrar que son derivados del desarrollo de tu actividad.

✔ Gastos deducibles del IRPF

✔ Gastos deducibles del IVA si tienes factura

17. Desplazamientos y viajes

Si te desplazas en taxi o transporte público para acudir a una reunión o realizar visitas de trabajo, puedes desgravar estos gastos, pero recuerda pedir siempre una factura completa.

Los gastos de viaje a otras ciudades, ya sea en coche, tren, autobús o avión también son deducibles, tanto del IVA como del IRPF.

✔ Gastos deducibles del IRPF

✔ Gastos deducibles del IVA si tienes factura

18. Vehículos y combustible

Los gastos derivados de la compra o el uso de un vehículo se consideran deducibles, tanto del IVA como del IRPF, cuando el vehículo se usa exclusivamente para la actividad profesional (por ejemplo, para entregar o repartir mercancías).

Pero lo más habitual es que uses tu propio coche o moto con dos fines: el personal y el profesional.

En estos casos, el IRPF no es deducible, pero sí el IVA, que podrás deducir al 50 % en cualquier gasto relacionado con el vehículo: reparaciones, parkings, peaje, gastos de gasolina, etc.

✔ Gastos deducibles del IRPF (en el caso de vehículos profesionales)

✔ Gastos deducibles del IVA (al 50 % en caso de vehículo personal) si tienes factura

19. Herramientas online

Da igual que sea una compra única o una suscripción mensual, cualquier pago que realices por una herramienta online relacionada con tu actividad profesional puede ser considerado como un gasto deducible.

Los ejemplos más habituales aquí serían los programas de diseño, las herramientas de gestión y monitorización del tiempo, las herramientas de fotografía y vídeo, y todas las herramientas de comunicación, marketing o gestión de redes sociales.

✔ Gastos deducibles del IRPF

✔ Gastos deducibles del IVA si tienes factura

20. Seguros

Todos los seguros que adquieras y estén relacionados con tu actividad profesional, como el seguro de responsabilidad civil, el seguro de vida o seguro médico privado se consideran gastos deducibles.

En este último caso, existe una limitación de 500 € por cada persona de la unidad familiar (los hijos solo si incluyen si son menores de 25 años y conviven contigo).

Por ejemplo, si sois 4 personas en tu unidad familiar, podrías deducir hasta 2.000 €.

✔ Gastos deducibles del IRPF

Otros gastos fiscalmente deducibles

Los gastos que cumplen las condiciones para ser deducibles y para los que Hacienda no contempla un apartado específico son conocidos normalmente como otros gastos deducibles.

Aquí se incluyen los libros y suscripciones a revistas profesionales, la asistencia a cursos, seminarios, congresos y eventos formativos y las cuotas de pago a colegios profesionales o asociaciones empresariales.

Los gastos de difícil justificación

Los gastos de difícil justificación son esos gastos que, a priori, parece complicado deducir a pesar de haberlos generado para el desempeño de tu trabajo.

Es decir, aunque estén relacionados con tu actividad, no tienes forma de justificarlos. Sin embargo, estos gastos conllevan una reducción automática que se aplica en la renta, siempre que el autónomo cumpla estos dos requisitos:

- Calcular el impuesto de la renta por la modalidad de estimación directa simplificada, que es cuando se mira el beneficio teniendo en cuenta la diferencia entre ingresos y gastos. Para saber si es tu caso, mira si marcaste la casilla 609 en tu alta en Hacienda (modelo 037 o 036).

- Tener beneficios en su actividad. Es decir, que los ingresos que tengas en tu negocio sean superiores a los gastos.

Cuando se cumplen estas dos condiciones, se aplicará la reducción por gastos de difícil justificación aplicando un 5 % al resultado de restar tus ingresos y gastos (tu beneficio).

Los gastos de difícil justificación no pueden superar, por cierto, el límite de los 2.000 € anuales.

Te ponemos un ejemplo.

Imagínate que en 2023 ingresaste 20.000 € y tuviste unos gastos de 10.000 €. Tu beneficio entonces es de 10.000 € y cumples con las condiciones para que se te aplique la reducción por gastos de difícil justificación.

Los gastos deducibles de difícil justificación se calcularían así:

Ejemplos de gastos deducibles

Ejemplo de gastos deducibles para todos los autónomos

El ejemplo más típico de gasto deducible que todos los autónomos pueden deducirse es el de las cuotas de la Seguridad Social. Y, sin embargo, ¡muchos autónomos no saben que este gasto es deducible!

Es cierto que la seguridad social nunca te va a enviar facturas por estos pagos, pero recuerda que igualmente lo puedes deducir como gasto sin factura con el recibo del banco. Y lo mismo ocurre con los seguros de salud, los de vida u hogar.

Ejemplo de gastos deducibles para autónomos que trabajan desde casa

Como has visto, cuando trabajas desde casa, también puedes deducirte gastos, como el resto de los autónomos. Voy a ponerte un ejemplo para que lo veas de forma clara:

Raquel es diseñadora freelance y no tiene un local alquilado, ni trabaja en una oficina. En su caso, el despacho de casa es su lugar de trabajo y por tanto va a poder deducirse los gastos de internet, luz y agua, porque los utiliza mientras está trabajando.

Raquel especificará que su despacho mide 15 m2 de los 100m2 que mide su casa, y de ese 15 %, Hacienda permite que un 30 % pueda deducírselo, porque usa su despacho para trabajar desde casa. Por tanto acabará deduciendo el 30 % del 15 % de su casa.

De todas formas, si tienes dudas, tu gestor puede asesorarte en este aspecto, lo importante es que no estés dejándote gastos por deducir que puedan hacerte ahorrar en impuestos.

Ejemplo de gastos deducibles para agentes o intermediarios comerciales y consultores

Si te dedicas a la consultoría o eres intermediario comercial también tienes gastos que deducirte. Voy a ponerte un ejemplo:

Raúl tiene una consultoría estratégica y vive pegado al móvil para poder atender a sus clientes. En este caso, como tiene un móvil específico para el trabajo, Raúl va a poder deducirse ese gasto, puesto que va asociado a su actividad laboral. Lo mismo le pasa con los gastos en material, por ejemplo, el ordenador.

Además, Raúl paga por el internet y la publicidad que hace de su negocio y estos gastos también va a poder deducírselos, tanto los proveedores de internet, como Facebook Ads, LinkedIn Ads y todas las herramientas de publicidad que pague para relanzar su negocio.

Cómo contabilizar los gastos deducibles

La organización de la contabilidad es uno de los pilares fundamentales de la vida de los autónomos. Si tienes bien organizados tus ingresos y gastos, te vas a evitar muchos dolores de cabeza cuando llegue el momento de enseñárselos a Hacienda.

Por ello, el primero de los escalones, como ya venimos mencionando en la guía, es pedir las facturas de todo aquello que compres o gastes para trabajar. Es un trámite rápido y sencillo que no implica nada, pero que te puede aportar mucho

Por otro lado, debes mantener los libros de registro de tus gastos e inversiones. Y si no has escuchado nunca este concepto, no te asustes porque no se trata de ningún trámite específico, sino de tener organizados todos los gastos y sus facturas en un mismo lugar.

Como autónomo, debes tener registrada toda la contabilidad de tu negocio por si a Hacienda le da por hacerte una inspección. Por esa razón, necesitas tener estos libros de cuentas al día, con toda la información relativa a los gastos realizados en los últimos 4 años.

Cómo declarar los gastos deducibles

Una vez sabes cómo organizar los gastos deducibles, te falta saber cómo presentarlos para recuperar ese importe.

Para deducir estos gastos, así como declarar el IVA y el IRPF, vas a tener que presentar en Hacienda lo que se conoce como modelos fiscales.

Los conocidos modelos son documentos oficiales, con un formato determinado, que debes rellenar con toda tu información fiscal y entregarlos en unos plazos determinados. Su finalidad es informar a Hacienda sobre lo que haces en tu negocio.

Los modelos más comunes que debes presentar deducir tus gastos son estos tres:

Respecto a cuándo te toca presentarlos, existen dos tipos de modelos, los trimestrales, como el 303 y el 130, y los modelos anuales, como el 390 o la declaración de la renta, que los presentas una vez al año y solo son informativos (no pagas nada).

Además, cada modelo se centra en un ámbito diferente y requiere que rellenes unas casillas u otras. Si no cuentas con un software de impuestos, muchas veces resulta confuso.

De todas formas, si necesitas más información sobre la presentación de modelos te dejo por aquí este artículo sobre cómo presentar los modelos cada trimestre donde lo explicamos en profundidad.

Ahorra más con los gastos deducibles

Como ya te hemos mostrado a lo largo de la guía, los gastos son la auténtica clave de ahorro en la declaración de la renta del autónomo.

A pesar de ser un tema sobre el que seguramente nunca vas a dejar de aprender (ya seas primerizo o un autónomo con experiencia), para ahorrar al máximo con los gastos deducibles, los puntos que siempre debes tener claros son los siguientes:

- Deducir todos los gastos que te puedes deducir. Por ejemplo, la gente que trabaja desde casa no suele deducir ni un euro en gastos de suministros porque parece poco, pero sumándolo todo, no lo es.

- Deducir esos gastos en el porcentaje que corresponde. Hay gastos que no se pueden deducir el 100 % o que tienen unas cantidades límites, como es el caso de las dietas.

- No deducir gastos que no puedes deducir. No puedes incluir como gasto la lista de la compra o la nueva televisión del salón.

Teniendo en cuenta estas premisas, los gastos deducibles te van a permitir ahorrar el máximo posible en renta para poder invertirlo en tu negocio y su crecimiento.

De todas formas, si todavía tienes dudas con los gastos deducibles o no sabes bien qué gastos puedes deducir en tu actividad, puedes preguntar directamente a tu gestor o asesor.

En Declarando tenemos un módulo de análisis de gastos deducibles que te aconseja gastos en función de tu caso específico y en el que puedes consultar tus dudas, para que siempre sepas qué gastos puedes deducirte y cuáles no.

Además es inmediato, ¡es como si tuvieras a un experto sentado a tu lado para ayudarte en cualquier momento del día!

¿Y si prefieres el toque humano? También cuentas con un equipo de mentores fiscales que te hará un estudio personalizado de gastos. Si después de consultarlo en tu panel de gastos aún tienes dudas, puedes comentarlas con ellos para quedarte tranquilo.

→ Solicita una llamada gratuita de asesoramiento y nuestros expertos te enseñarán todos los trucos para comenzar a ahorrar más con los gastos deducibles.