Tenemos una buena noticia: la declaración de la renta es una gran oportunidad para ti.

Sí, como has leído: es una gran oportunidad para un autónomo. ¡Para todos los autónomos!

Y no, no nos hemos vuelto locos. Ni tampoco trabajamos para la Agencia Tributaria (no te asustes).

Es una gran oportunidad por dos motivos: si la haces bien, puedes ahorrarte una media de 4.000 € en impuestos. Y si la llevas bajo control, puedes planificar tu negocio mejor que nadie y dormir más tranquilo.

Y es por esta razón que hemos elaborado esta guía con la ayuda de los expertos de Declarando, un software con asesoría fiscal online, que ayuda a los autónomos a ahorrar más y mejor con sus impuestos.

Con esta guía, vas a entender los entresijos de cómo hacer tu declaración de la renta. Pero aún más: vas a aprender también a optimizar tu renta. Y en un sentido positivo, muy positivo para los autónomos.

Vamos, que entenderás cómo un gasto puede convertirse en un beneficio. Has leído bien: en un beneficio.

También aprenderás la importancia de la planificación anticipada y el fuerte impacto económico que puede tener sobre tu negocio.

Eso sí: necesitarás ayuda y acompañamiento. La ayuda y el acompañamiento de un software con asesoría experta en ahorro fiscal y autónomos para notar la diferencia.

¿Preparado para tomar las riendas de tu negocio con tu declaración de la renta?

La declaración de la renta del autónomo: tu gran oportunidad

Empecemos por lo más básico: la declaración de la renta no es más que un formulario en el que le comunicas a Hacienda lo que has ganado en un año natural (de enero a diciembre).

El nombre completo es declaración del impuesto sobre la renta de las personas físicas (IRPF) porque ese —el IRPF— es el impuesto por el que tributa tu actividad.

No está de más aclarar que un autónomo es una persona física, y que por eso debes declarar tu actividad por el IRPF. Si fueras una sociedad mercantil, lo harías por el impuesto de sociedades.

Con la declaración de la renta, tributas el beneficio de tu actividad. Es decir, la diferencia entre lo que has ingresado y lo que has gastado en un año.

Y es en esto último, en los gastos, donde reside tu gran oportunidad. Porque declarar correctamente tus gastos puede tener un impacto económico brutal sobre tu declaración de la renta.

Si no declaras (bien) todos los gastos de tu actividad, tu beneficio neto será más elevado. Por lo que te tocará pagar más en la declaración de la renta.

¿Pero y si declaras bien todos tus gastos?

Antes te hemos adelantado un dato. Te lo volvemos a recordar: en Declarando hemos calculado que un autónomo deja de ahorrarse al año 4.000 € en impuestos por no declarar todos sus gastos.

Sí, 4.000 €. Imagínate lo que puedes hacer con 4.000 €. Es lo que muchos autónomos dejan de hacer por no declarar bien sus gastos.

Sobre este tema volveremos más adelante. Primero tenemos que hablarte de otro aspecto importante: la planificación anticipada.

La importancia de la planificación anticipada en la declaración de la renta

Piensa en esto: generalmente, un asalariado ya sabe con antelación lo que le va a salir en su declaración de la renta, si a pagar o a devolver. Rara vez hay sorpresas. Sabe lo que le espera y puede planificar su vida sin problemas.

Un autónomo, no. Un autónomo va a ciegas. Empieza el año y hasta el año siguiente, cuando le toca presentar la declaración de la renta, no sabe lo que le va a salir.

¿Te imaginas cómo cambiaría su vida si lo supiera antes? Sí, que podría planificar su negocio con la antelación necesaria y basar sus decisiones —decisiones tan importantes como una inversión o contratar un empleado— en información en tiempo real.

Pues bien, en esta guía te vamos a dar la clave para poder planificar con anticipación tu declaración de la renta. Y también para ahorrar en tus gastos.

Pero antes, te aclararemos la información básica sobre la declaración de la renta.

¿Qué autónomos tienen que presentar la declaración de la renta?

Este 2024, todos los autónomos, sin excepción, deben presentar la declaración de la renta.

Hasta entonces, existía un umbral mínimo para no presentarla (que tu renta no superara los 1.000 € anuales).

Pero con el nuevo sistema de cotización para autónomos se acabó dicho umbral.

Esta nueva manera de cotizar, basada en tus ingresos reales, supone un cambio importante en tu renta 2023 (la que presentas en 2024), tal y como te mostramos ahora.

Cuándo se presenta la declaración de la renta del autónomo (y sus novedades en la renta 2023-24)

Las fechas exactas de la declaración de la renta se anuncian cada año, pero lo habitual es que el plazo de presentación empiece en abril y termine a finales de junio.

Fechas exactas y novedades para la renta del autónomo en 2024

Este 2024, el plazo de presentación de tu declaración de la renta arranca el 3 de abril y se cierra el 1 de julio. Veámoslo con más detalle:

- 3 de abril de 2024. Comienza la campaña de la declaración de la renta 2023.

- 29 de abril de 2024. Puedes solicitar cita previa telefónica con la Agencia Tributaria por si necesitas asesoramiento para cumplimentar la declaración de la renta. El 7 de mayo comienzan a atenderse estas citas.

- 29 de mayo de 2024. Este es tu día si prefieres solicitar atención presencial en una oficina. El 3 de junio comienzan a atenderse estas citas.

- 26 de junio de 2024. Termina el plazo para presentar la declaración de la renta cuando has escogido la opción de pago por domiciliación bancaria.

- 1 de julio de 2024. Termina el plazo para presentar la declaración de la renta 2023 para todos los demás.

Ahora vayamos con las novedades, porque cada año aparecen cosas nuevas.

Las más destacadas son tres:

- Una ya te la adelantábamos: desaparece el umbral mínimo de 1.000 € que eximía a los autónomos de presentar su renta

- La deducción por gastos de difícil justificación pasa del 5 % al 7 % (con un límite de 2.000 €), lo que te beneficiará, ya que reducirá más tu beneficio y, por tanto, lo que pagas a Hacienda. Lamentablemente, para la renta del siguiente año vuelven a ser del 5 %.

- Los nuevos planes de pensiones de empleo para autónomos amplían el límite de deducción por planes de pensiones hasta los 5.750 € anuales.

La deflactación del tramo autonómico en 2024

En la renta del año pasado, la gran novedad fue la deflactación del IRPF en el tramo autonómico de algunas regiones.

Deflactar el IRPF quiere decir adaptar sus tramos a la inflación. De esta manera, se neutralizan los efectos de su subida sobre tu renta.

Para esta campaña de la renta en 2024, algunas comunidades autónomas ya han anunciado que harán lo mismo. Entre ellas: la Comunidad de Madrid, el País Vasco, Canarias, Aragón y Navarra.

La declaración de la renta y los gastos del autónomo

Esto es algo que no nos cansamos de repetir: los gastos son la auténtica clave de ahorro en la declaración de la renta del autónomo.

Y esto atañe tanto a autónomos primerizos como a aquellos más veteranos. Créenos: sabemos de autónomos con años y años de experiencia que tampoco se deducen todos los gastos que podrían deducirse en su declaración de la renta.

Es más (palabra de Declarando): ¡sabemos de autónomos que han estado años trabajando sin saber que la cuota de autónomo era deducible!

Así que no importa si te acabas de estrenar o si llevas más años en la carretera que el incansable Bob Dylan: los gastos deducibles son un tema sobre el que nunca vas a dejar de aprender.

Pero no te agobies. A continuación, te vamos a enseñar unas claves y vas a aprender qué gastos te puedes deducir para que tu declaración de la renta tenga un impacto positivo en tu negocio.

3 claves para ahorrar con los gastos en tu declaración de la renta de los autónomos

Es así de sencillo: si quieres ahorrar más en tu declaración de la renta, debes sacarle más partido a tus gastos deducibles como autónomo.

Y eso significa tres cosas:

- Deducir todos los gastos posibles. ¿Sabías que muchos autónomos que trabajan desde casa no se deducen ni un euro en gastos de suministros? Como cogidos una a uno les parece poco, piensan: “¿pa’ qué?”. Ahora: suma todo lo de un año y comprobarás que ese poco no es tan poco.

- Deducir los gastos en el porcentaje que les corresponde. Hay gastos que los autónomos no se pueden deducir al 100 % o que tienen una cantidad límite, como es el caso, por ejemplo, de las dietas o los seguros de salud privados.

- No deducir gastos que no puedes deducir. No puedes incluir gastos para uso personal como, por ejemplo, la lista de la compra o la nueva televisión del salón.

¿Qué pasa si no lo haces así? Pues pueden ocurrir dos cosas:

- Que acabes pagando más IRPF del que te tocaría en tu declaración de la renta

- Que Hacienda te imponga una sanción por deducirte lo que no debías

En ninguna de estas dos situaciones sales ganando (obvio). Por eso es importante que conozcas qué gastos te puedes deducir y qué te puedes deducir de esos gastos.

Y a eso vamos ahora.

Qué gastos puedes incluir en tu declaración de la renta como autónomo

Primero, una advertencia: cada autónomo es un mundo y la lista de gastos deducibles puede variar dependiendo de su actividad.

Dicho esto, en Declarando hemos seleccionado aquellos gastos más comunes entre los autónomos y que te puedes deducir en tu declaración de la renta.

Te los mostramos en la siguiente infografía:

Gastos que puedes incluir con limitaciones en tu declaración de la renta como autónomo

Algunos de los gastos que hemos mencionado merecen una explicación aparte. Esto se debe a que no te los puedes deducir al 100 % o a que existen limitaciones en la cantidad que te puedes deducir en tu declaración de la renta.

Son los siguientes:

Gastos relacionados con dietas

Sí, los gastos por dietas (lo que comes y bebes fuera de casa mientras trabajas) te los puedes deducir. Pero tienes que cumplir tres requisitos:

- Tener factura (no ticket) del gasto y haber pagado con tarjeta

- Que el gasto se haya hecho en un establecimiento dedicado a la hostelería (por ejemplo: hotel, restaurante, bar o cafetería)

- Que no supere los 26,67 € diarios por persona dentro de España. En el extranjero, el límite para los gastos en dietas es de 48,08 € diarios. En el caso de que sea, por ejemplo, una comida con clientes, no se aplica este límite.

En principio, si cumples estos requisitos no tendrás ningún problema en que Hacienda te acepte como deducible en tu declaración de la renta los gastos por dietas.

Ten en cuenta, eso sí, que si algo no le cuadra a Hacienda, por mucho que cumplas los requisitos, nadie te va a salvar de una inspección.

Con eso de que “algo no le cuadra” nos referimos, por ejemplo, a ingresos por dietas abultados por una actividad que no lo requiere.

“Si tienes dudas, hay una clave muy simple para no equivocarse a la hora de deducir gastos como las dietas: aplicar el sentido común.”

Gastos relacionados con el vehículo

Solo los autónomos que se dedican a determinadas actividades relacionadas con el transporte pueden deducirse en su declaración de la renta los gastos relacionados con el vehículo.

Hablamos de gastos como el combustible, las reparaciones, los seguros, etcétera.

El resto de autónomos, no. Y no importa que uses el vehículo para desplazarte diariamente.

Si no ejerces ninguna de esas actividades (transporte de mercancías o personas, formadores de conductos o agentes comerciales colegiado) no te lo puedes deducir de tu declaración de la renta.

Otra historia es el IVA, del que aquí no hablamos. Pero sí que en este artículo sobre los gastos de gasolina para los autónomos.

Gastos relacionados con suministros

Por suministros entendemos la luz, el agua o el internet que consumes en casa por tu trabajo.

Esos gastos son deducibles en tu declaración de la renta, pero no al 100 %. Hacienda te permite deducir el 30 %.

Pero, ojo, no el 30 % sobre el total de la factura. Sino del gasto proporcional al espacio que usas para trabajar (y Hacienda no se va a creer que usas el 100 % de tu domicilio).

Es decir, que para saber cuánto te puedes deducir tienes que hacer tres cálculos que te mostramos a continuación con un ejemplo:

- Primero, calcular el porcentaje de tu vivienda que usas para trabajar. Dedicas 20m² de 100m², pues el 20 %.

- Segundo, aplicar ese porcentaje a la factura total del suministro en cuestión (agua, luz o internet). Si la factura total es de 100 €, al espacio que usas para trabajar le corresponde 20 €.

- Tercero, calcular el 30 % de esos 20 € y ese será el gasto que te puedes deducir en tu declaración (6 €).

“Uff, demasiadas molestias por 6 €”, pensarás. Y, claro, es verdad, si hablamos de 6 € una vez al año.

Pero multiplica esos 6 € por 12 (las facturas son, generalmente, mensuales) y por más gastos de suministros… Pues ya tienes ahí un buen pico que te puedes ahorrar en tu declaración. Es como el cuento de la hormiguita: cada gasto, por pequeño que sea, suma.

Luego más adelante te contaremos un secreto para desactivar ese “¡Uff, demasiadas molestias!” y convertirlo en un ahorro en tu declaración de la renta.

Solo te vamos a adelantar tres palabras: programa de contabilidad para autónomos.

Sigamos.

La regla para saber si puedes incluir un gasto en tu declaración de la renta

Hay una regla general. Es aplicable a todos los casos, a cualquier ejemplo. No importa a qué te dediques como autónomo.

Puedes deducir un gasto en tu declaración de la renta cuando:

- Tienes la factura a tu nombre o eres el titular del contrato del suministro

- El gasto está reflejado en tu contabilidad y lo presentaste en el trimestre correspondiente

- El gasto es necesario y exclusivo para realizar tu actividad de autónomo

Esta última condición es la que da lugar a más errores. Vamos a aclararla con un ejemplo.

Imagina que eres un autónomo que trabaja como consultor de marketing y vas a comprar un traje para acudir a una reunión. En tu opinión, ese gasto es necesario para proyectar una buena imagen.

Pero, ¿es un requisito específico para realizar tu actividad? No. ¿Es algo que sólo podrías usar de forma exclusiva para tu trabajo? Tampoco.

Conclusión: no es un gasto deducible.

La cosa cambia si hablamos de un uniforme de trabajo. Si te dedicas a las reformas, seguramente necesites comprar un mono de trabajo o unas botas especiales.

Esos gastos sí son deducibles en tu declaración de la renta: son necesarios y exclusivos, se mire como se mire.

“Entender el concepto de ‘gasto necesario y exclusivo’ de manera demasiado amplia es un error habitual. Para Hacienda, un gasto no puede ser necesario o exclusivo según se mire: tiene que serlo de forma obvia.”

Otros gastos en la declaración de la renta del autónomo

Hay otros gastos de los que no te hemos hablado. Pero estos gastos varían en función de cada caso y en función de cada comunidad autónoma. Por ejemplo:

- En Madrid te puedes deducir los gastos procedentes de la educación de tu hijo en un colegio privado.

Otro ejemplo:

- Algunas comunidades autónomas permiten deducir una parte del alquiler, en función de tus ingresos.

Los gastos más habituales dentro de esta categoría son los relacionados con propiedades inmobiliarias. Y son unos gastos que disminuyen el valor del inmueble ante Hacienda en tu declaración de la renta:

- El seguro del hogar

- La hipoteca (si la firmaste antes del 31 de diciembre de 2012)

- Los gastos de la comunidad de propietarios

- El IBI

- La tasa de basuras

- Las alarmas y otros gastos de seguridad

3 consejos para ahorrar en la declaración de la renta del autónomo (y un atajo)

Ya conoces los gastos deducibles en la declaración de la renta. Y ya sabes que son la clave de tu ahorro como autónomo.

El proceso puede parecer agotador, lo sabemos (¡nos dedicamos a esto!). Pero el beneficio puede ser aún mayor.

Corregimos: es aún mayor. Sobre todo si estás bien acompañado y en buenas manos 🤗

Así que hablemos ahora de consejos, de esas pequeñas cosas que marcan las grandes diferencias:

1) Establece una rutina de control de gastos

Necesitas un buen sistema de seguimiento y control de tus gastos. ¡Que no se te escape ni uno!

Te diríamos: escoge un momento para revisar tus cuentas bancarias y contabilizar todos los gastos deducibles y comprométete a mantenerlo de forma regular.

¿Cuándo es mejor? ¿Cuántas veces por mes? Lo importante es que escojas una rutina con la que te sientas cómodo, ya sea semanal o mensual.

La cuestión es encontrar una manera de hacerlo de forma constante y organizada.

“Busca un hueco en tu calendario para llevar el control de gastos, como si fuera un entrenamiento o una reunión. Como autónomo, ahora esta es una parte crucial de tu trabajo.”

2) Estate al tanto de las novedades

En 2013 dejó de aplicarse la deducción por vivienda habitual. Desde 2018 te puedes deducir los gastos por dietas (con unos límites). Y en esta campaña de 2023, la cantidad máxima deducible en los planes de pensiones se reduce a 1.500 €.

Sí, sabemos que es difícil estar al día de todo. Pero en juego está todo lo que te puedes ahorrar en impuestos (¿te lo recordamos? Venga, sí: 4.000 € de media al año).

¿Un atajo para que no se te pase ninguna? Después del tercer consejo, porque este atajo sirve para todo lo que te estamos explicando sobre la declaración de la renta.

3) Revisa los datos que te proporciona Hacienda para la declaración de la renta

Hacienda tiene muchísimos datos sobre tu actividad cuando llega el momento de presentar la declaración en abril.

Esos datos se los has ido proporcionando tú con tus declaraciones trimestrales. Pero no solo tú: tu banco también le envía información.

Muchas veces, esos datos están bien. Pero otras, o están mal o están incompletos.

Por lo que toca ponerse la lupa de Sherlock Holmes y revisarlo todo. Todo, todito.

Pero tranquilo: si has hecho un buen trabajo de seguimiento y control a lo largo del año, esta tarea te resultará mucho más sencilla.

Y si sigues el siguiente atajo, ya ni te contamos 😉

El atajo: un software con asesoría fiscal online

Sabemos que no puedes estar en todo. Que la vida de un autónomo es demasiado absorbente para dedicar más tiempo en gestiones y papeleo.

No solo se trata de saber delegar (eso ya lo sabes, y, si no, ya lo irás descubriendo). Se trata de buscar la compañía y el asesoramiento adecuado. Y adecuado porque tiene que ser la asesoría que mejor se adecue a ti y a tus circunstancias.

Establecer una buena rutina de control y seguimiento de gastos, estar al tanto de las novedades fiscales y saber revisar los borradores de Hacienda son consejos más fáciles de cumplir cuando tienes un equipo de expertos a tu lado.

Y si a eso le sumas un software de impuestos para autónomos que te ayude a planificar tu renta, ya no solo es más fácil: sino que, además, ahorrarás más en tus impuestos. ¡Es la ventaja de combinar asesoría y nuevas tecnologías!

Pero volvamos a lo de la renta. Porque todavía quedan unos conceptos que tenemos que aclararte. ¡No todo va a ser declarar gastos!

Los adelantos de IRPF en la declaración de la renta del autónomo

La campaña de la declaración de la renta solo dura unos meses, pero en realidad es un proceso que va madurando durante todo el año fiscal anterior (recuerda: en 2024 declaras la renta de 2023).

Todo comienza oficialmente en abril, pero ya sabes que Hacienda va reteniendo a lo largo del año (anterior) una parte de tus ingresos.

A esto lo llamamos autoliquidaciones, pago adelantado o pago fraccionado del IRPF.

Que los nombres no te despisten. Quédate mejor con la idea, que en el fondo es bastante simple.

Hacienda estima qué porcentaje de tus beneficios te tocará pagar al final del año y lo va recaudando poco a poco.

Es como cuando trabajas por cuenta ajena, que te separan un porcentaje fijo de tu nómina cada mes. Pues bien, cuando eres autónomo, Hacienda también te retiene una parte de tus ganancias de dos formas distintas, que además pueden ser complementarias:

- Presentando el modelo 130

- Aplicando retenciones de IRPF en tus facturas

El adelanto del IRPF es uno de los conceptos clave para comprender correctamente cómo funciona la declaración de la renta del autónomo. Y para entender también la importancia de registrar bien todos tus gastos.

Por eso vamos a explicar brevemente en qué consiste el modelo 130 y las retenciones en tus facturas.

El modelo 130

El modelo 130 es una declaración trimestral con la que adelantas el pago del IRPF. En ella sumas todos tus ingresos y le restas tus gastos trimestrales. Y de ahí sale el beneficio de tu actividad:

- Si el beneficio es negativo, no tienes que pagar nada

- Si es positivo, tienes que adelantar el 20 % (es un porcentaje fijo)

Lo que le adelantes a Hacienda con el modelo 130 durante el año es algo que te ahorras tener que pagárselo en la declaración de la renta anual.

Por cierto: no todos los autónomos tienen que presentar el modelo 130. Solamente tienen que hacerlo los autónomos que realizan una actividad empresarial según el impuesto de actividades económicas (IAE).

O aquellos que realizan una actividad profesional o artística y aplican retenciones a menos del 70 % de sus clientes.

Las facturas con retención de IRPF

Algunos autónomos están obligados a aplicar retenciones de IRPF en sus facturas. Esto ocurre cuando estás dado de alta en una actividad profesional o artística según el IAE y tus clientes son profesionales o empresas.

Estas retenciones son adelantos del IRPF. Y como sucede con los pagos adelantados en el modelo 130, Hacienda lo tiene en cuenta en tu declaración anual de la renta.

La cosa funciona así: el tipo de retención a aplicar en las facturas es del 15% (los nuevos autónomos pueden aplicar el 7 %).

Tus clientes dejan de pagarte esa parte de la factura, pero se la pagan en tu nombre a Hacienda. Para esto último deben presentar el modelo 111 cada trimestre.

Y eso es todo por lo que hace a los adelantos del IRPF.

¿Qué sucede durante la campaña de la declaración de la renta?

Ya has aprendido lo esencial: los gastos que puedes deducirte en tu declaración y los adelantos del IRPF que debes hacer a lo largo del año.

Ahora queda ver cómo transcurre la campaña de la declaración de la renta. O, en otras palabras: qué tienes que hacer cuando arranca la campaña.

Es sencillo:

Llega abril, Hacienda coge tu expediente y se pregunta: ¿a este autónomo cuánto le toca pagar? Y se pone a revisar toda la información que tiene sobre tus ingresos, gastos y pagos adelantados para responder a esta cuestión.

Este proceso está automatizado, por lo que no te imagines a un funcionario revisando tu expediente. ¡No daría abasto!

Sigamos: si tu actividad te obligaba a presentar el modelo 130, Hacienda buscará todas las declaraciones trimestrales que hayas entregado y comprobará los modelos 111 presentados por tus clientes.

¿Y si no has ido presentando el modelo 130 de forma trimestral? Entonces tu momento llega cuando presentas la declaración de la renta (el modelo 100), que es donde se suman todos tus ingresos y se restan tus gastos deducibles.

Hacienda revisará también el modelo 111 de tus clientes para verificar cuánto IRPF han adelantado por ti.

En resumen, para calcular lo que tienes que pagarle al año por tu actividad, Hacienda tendrá en cuenta estos documentos:

- Modelo 130: le cuentas a Hacienda cuánto ganaste y cuánto gastaste cada trimestre (recuerda que no todos los autónomos están obligados)

- Modelo 111: los clientes le cuentan a Hacienda, cada trimestre, cuánto van a adelantar de tu parte, según las retenciones practicadas en las facturas que les has enviado.

- Modelo 100: es la declaración anual propiamente dicha, y ahí le cuentas a Hacienda cuánto has ganado y cuánto has gastado cada año.

Después de revisar todo esto, Hacienda hace el cómputo final:

- Si la cantidad final es superior a todo lo que adelantaste durante el año, la renta te sale a pagar.

- Si la cantidad final es inferior a todo lo que adelantaste, la renta te sale a devolver (Hacienda es, entonces, la que paga).

Cómo presentar la declaración de la renta si eres autónomo

Ya sabes cómo funciona el proceso de la declaración de la renta. Ahora llegamos a la parte más importante: presentarla.

Has visto que, antes de que comience la campaña, Hacienda coge todos los datos que tiene sobre ti. Con eso crea lo que llamamos el “borrador de la declaración”.

A partir de aquí, el proceso de presentación es el siguiente:

- Corrección y revisión del borrador de la renta

- Presentación de la de declaración de la renta

- Pago o devolución

1) Acceso al servicio de tramitación del borrador de la renta

El programa Renta Web es el servicio de tramitación del borrador de la renta de Hacienda.

Es ahí donde puedes hacer y presentar tu declaración.

Para acceder, tienes tres opciones: certificado o clave PIN, DNI electrónico o un número de referencia.

Si no tienes certificado ni clave PIN ni DNI electrónico, tienes dos opciones para obtener tu número de referencia:

- Si el año pasado presentaste la declaración de la renta, necesitarás tu DNI y rellenar el importe de una casilla de la declaración de la renta del año anterior (te indicarán qué casilla es: cada año cambia).

- Si el año pasado no presentaste la declaración de la renta, necesitarás tu DNI e indicar un número de cuenta del que seas titular.

→ Puedes acceder al programa con certificado o clave PIN o solicitar el número de referencia desde la web de la campaña de la renta 2023.

2) Revisión y corrección del borrador de la renta

Ya estás dentro. Ahora toca revisar todos los datos y corregir los que no sean correctos.

¿Y qué te encontrarás ahí? Pues los datos relacionados con el modelo 130 (si has tenido que presentarlo) o el modelo 111 presentado por tus clientes.

Y también otros datos, como los bancarios (porque Hacienda los habrá solicitado). Por ejemplo, imagina que obtienes rendimientos de una cuenta o de una venta de acciones: el banco ya se lo habrá comunicado a Hacienda.

Si además de autónomo también eres trabajador por cuenta ajena, tu empresa ya le habrá comunicado a Hacienda todos tus datos del año pasado.

Una vez que has terminado de revisar el borrador y de hacer los cambios necesarios, tendrás que clicar sobre “presentar declaración”.

Y ahora es cuando llega el momento de la verdad:

(Redoble de tambores 🥁)

¿A pagar o a devolver?

3) Pago o devolución de la renta

Si la declaración de la renta te sale a pagar

Si la renta te ha salido a pagar, no hay más remedio que hacerlo en los plazos establecidos.

Pero vamos a mirarlo por el lado positivo: te dan varias opciones de pago (por transferencia, pago con tarjeta o domiciliación) y, además, puedes fraccionar el pago, por pequeño que sea.

- Si decides fraccionarlo, el primer pago siempre es del 60 % y la fecha límite suele ser a principios de julio.

- El 40 % restante lo pagas en noviembre.

Si la declaración de la renta te sale a devolver

En este caso, Hacienda tiene 6 meses para hacerte la devolución. Esto significa que el pago podría llegar en cualquier momento entre julio y diciembre.

Que tarden mucho en devolver el dinero no tiene por qué significar nada malo. También puede que, por ejemplo, Hacienda haya visto algo raro en tu declaración y esté haciendo algunas comprobaciones.

Si es esto último, Hacienda puede contactar contigo para que le aclares alguna cuestión o para que le envíes documentación adicional.

Otras formas de presentar la declaración de la renta si eres autónomo

Hasta ahora, te hemos presentado la manera telemática de presentar la declaración. Pero existen otras que te resumimos en dos:

- Con la ayuda de Hacienda (por teléfono o presencial)

- Con la ayuda de una asesoría fiscal online

Presentar la declaración de la renta por teléfono o pidiendo cita en Hacienda

Aquí Hacienda es tu guía. Con todo lo que eso conlleva.

Parece lo más cómodo y no tiene coste alguno. Pero, ojo, porque escoger esta opción puede significar pagar más.

¿Por qué? Porque el papel de Hacienda aquí se limita a recoger la información que entregues sobre tus gastos y ya.

No va a recordarte que puedes añadir un gasto determinado ni va a asesorarte al respecto. Es decir, no va a fijarse en tu caso en particular.

Como resultado, la diferencia económica entre escoger esta opción y hacerlo con una asesoría fiscal puede ser muy grande.

Tan grandes como gastos por deducir tengas.

Presentar la declaración de la renta a través de un software con asesoría fiscal online: la clave de una buena planificación

La costumbre de muchos autónomos es presentar la declaración de la renta con una gestoría que se encarga de todo. O de casi todo, vamos.

El inconveniente es que la gestoría no es capaz de hacer una planificación con suficiente antelación para poder ahorrar en la renta.

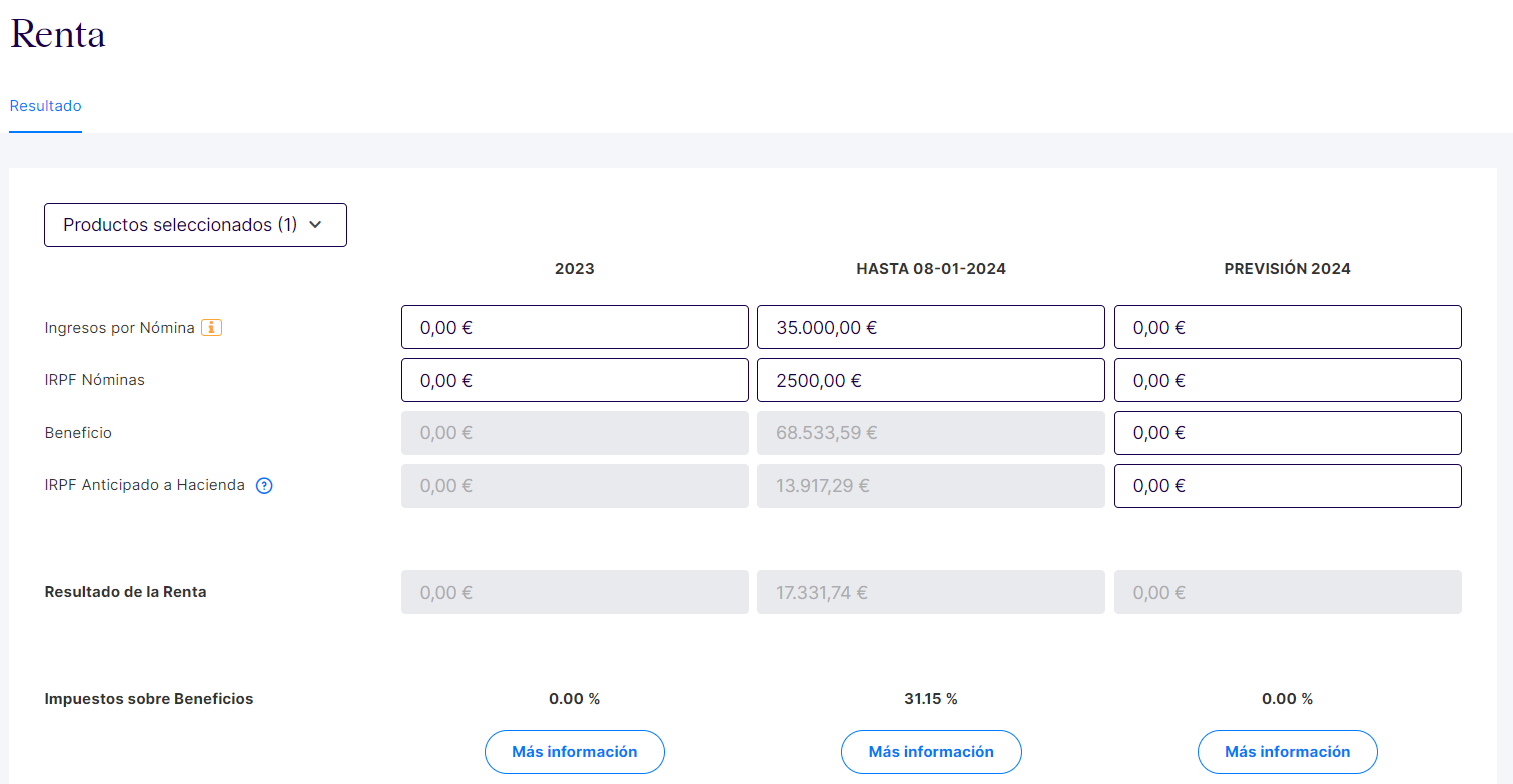

Por eso, en Declarando, un software con asesoría fiscal online, hemos desarrollado un módulo específico para la renta que va anticipando a lo largo de todo el año cuál va a ser el resultado de tu declaración.

Teniendo en cuenta todos los factores que influyen en la declaración de la renta, obtienes información en tiempo real para que tomes decisiones antes de que termine el plazo y puedas ahorrar al máximo con tu declaración.

¿Te imaginas lo que significa? Tomar decisiones cuando toca y no a toro pasado, una vez has presentado la declaración y conoces el resultado final.

Porque lo normal para un autónomo es tener que esperar a que el año acabe, cuando ya es tarde para tomar la decisión —una inversión, contratar a un trabajador— que habría marcado la diferencia.

Acabemos, pues, con tanta incertidumbre. Empieza a planificar ya tu declaración por anticipado. Cuando toca. Cuando puedes marcar un antes y un después importante en tu negocio.

Solicita ahora una consultoría gratuita