En 2023 cambiaron las reglas para los autónomos. Un nuevo sistema de cotización irrumpió. Y, con él, una nueva forma de calcular tu cuota a la Seguridad Social.

El nuevo sistema te exige previsión: de lo que vas a ingresar, pero también de lo que vas a gastar durante el año.

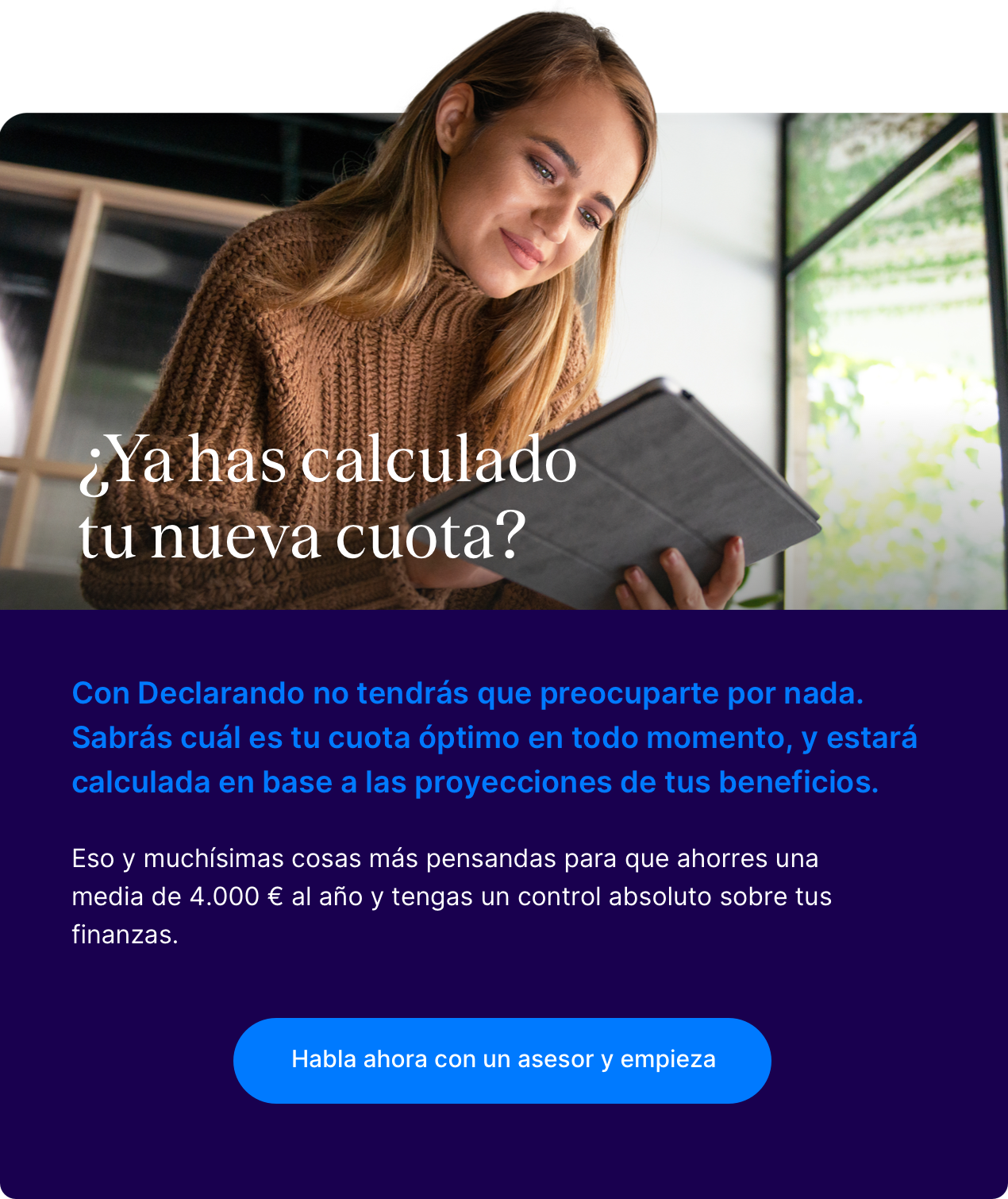

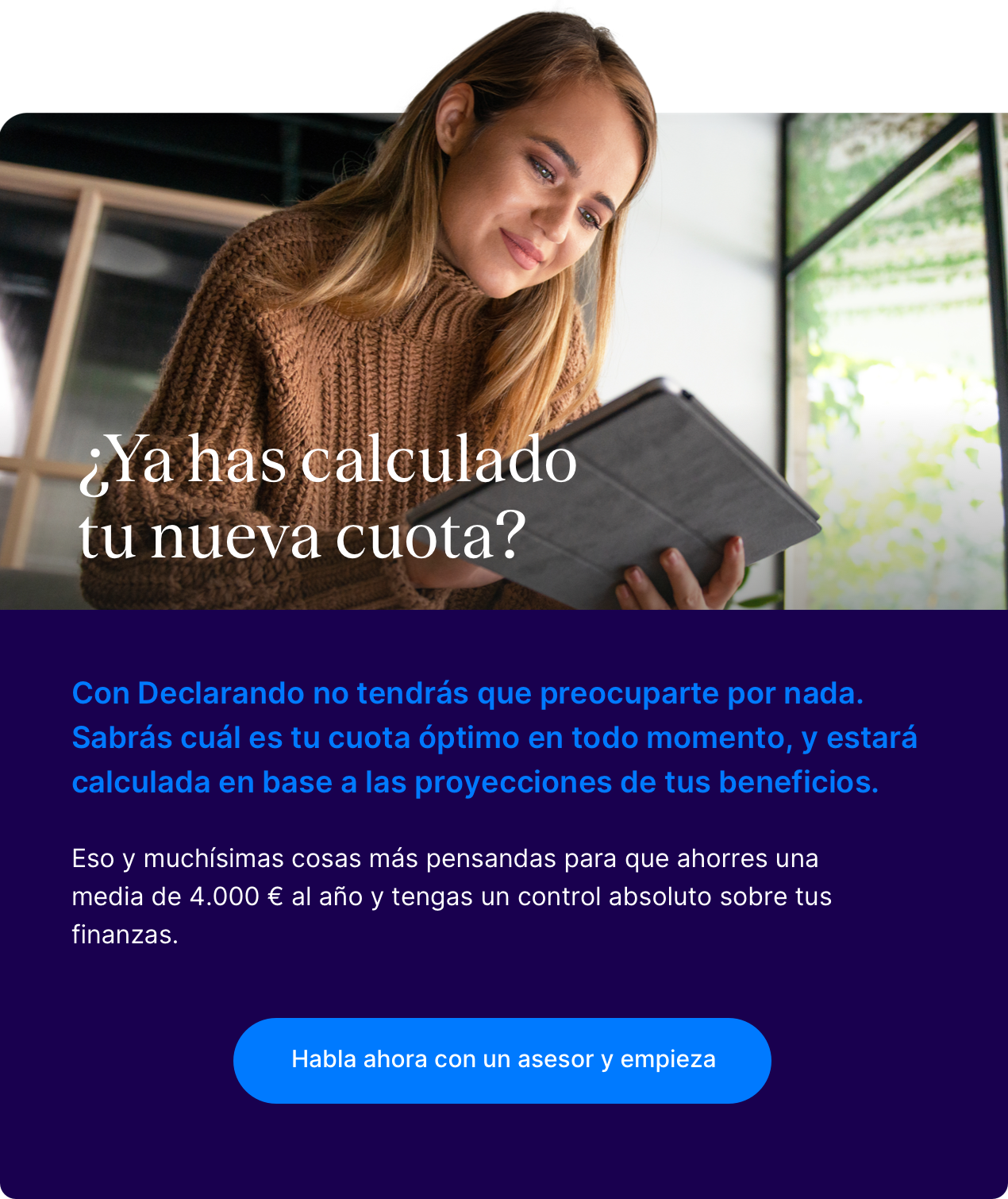

Para hacértelo más fácil, hemos creado esta calculadora de la cuota de autónomo, que te ayudará a conocer tu cuota de manera sencilla y sin cálculos.

También hemos creado una pequeña guía con la información más importante que debes conocer.

Pero antes de hablarte de este sistema tan novedoso, ¿sabes cómo funciona nuestra calculadora?

¿Qué hemos tenido en cuenta en este cálculo de la nueva cuota?

Nuestro simulador de la cuota de autónomo tiene en cuenta tus ingresos y gastos, tus cuotas pendientes de pagar y los gastos de difícil justificación.

A partir de esta información, te indica cuál es tu cuota mínima.

Como es un sistema novedoso, te invitamos a seguir leyendo para conocer en qué consiste 😊

Cómo se calcula la cuota de autónomos en 2025

El nuevo sistema de cotización para autónomos está basado en tus ingresos reales.

Es decir, que cotizas por lo que ganas. Y lo que ganas es la diferencia entre tus ingresos y gastos.

Hasta ahora podías elegir tu cuota con total libertad, sin importar si ingresabas poco o mucho.

Por ejemplo, podías pagar la cuota mínima —que era lo que hacía la inmensa mayoría—, aunque estuvieras facturando muy por encima de la base de cotización correspondiente.

Con el nuevo sistema, como te mostraremos ahora, también podrás elegir. Pero con limitaciones según tus ingresos.

¿Cuánto pagarías de autónomo?

La cuota de autónomo es el 31,4 % de tu base de cotización. Y se paga cada mes.

Tu base de cotización depende de tus rendimientos netos. Es decir, de lo que vas a ganar.

Para calcular tus rendimientos netos debes seguir esta fórmula:

Ingresos – Gastos – Deducción por gastos genéricos

La deducción por gastos genéricos es de un 5 % (3 % si eres autónomo societario). Y se aplica sobre el resultado de restar tus ingresos y gastos.

Esta es la parte más compleja del cálculo y es la que te resuelve nuestra calculadora 😄

Una vez conoces tus rendimientos netos, debes consultar la tabla con las bases de cotización y elegir tu base.

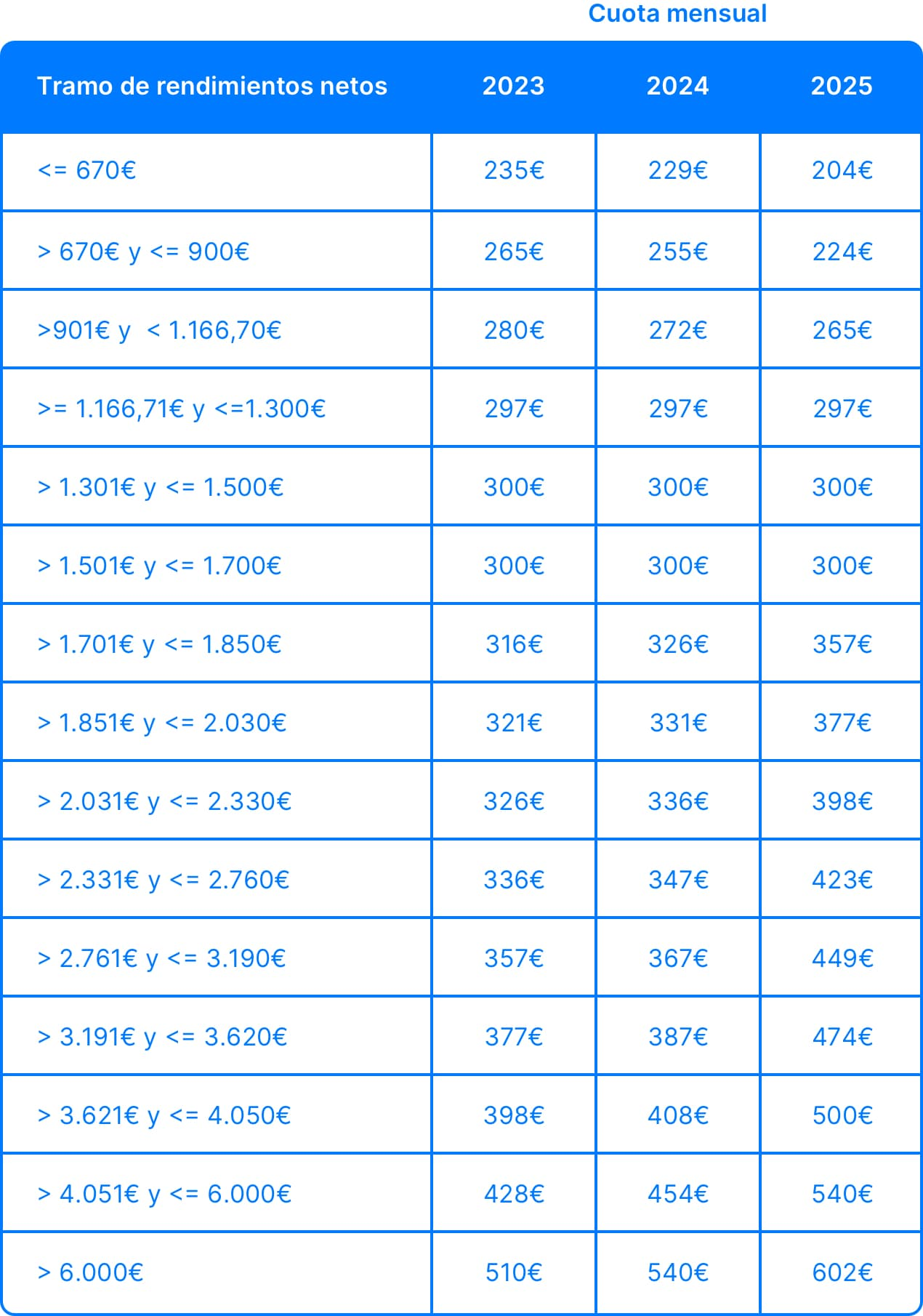

Tabla con las nuevas cuotas de autónomos

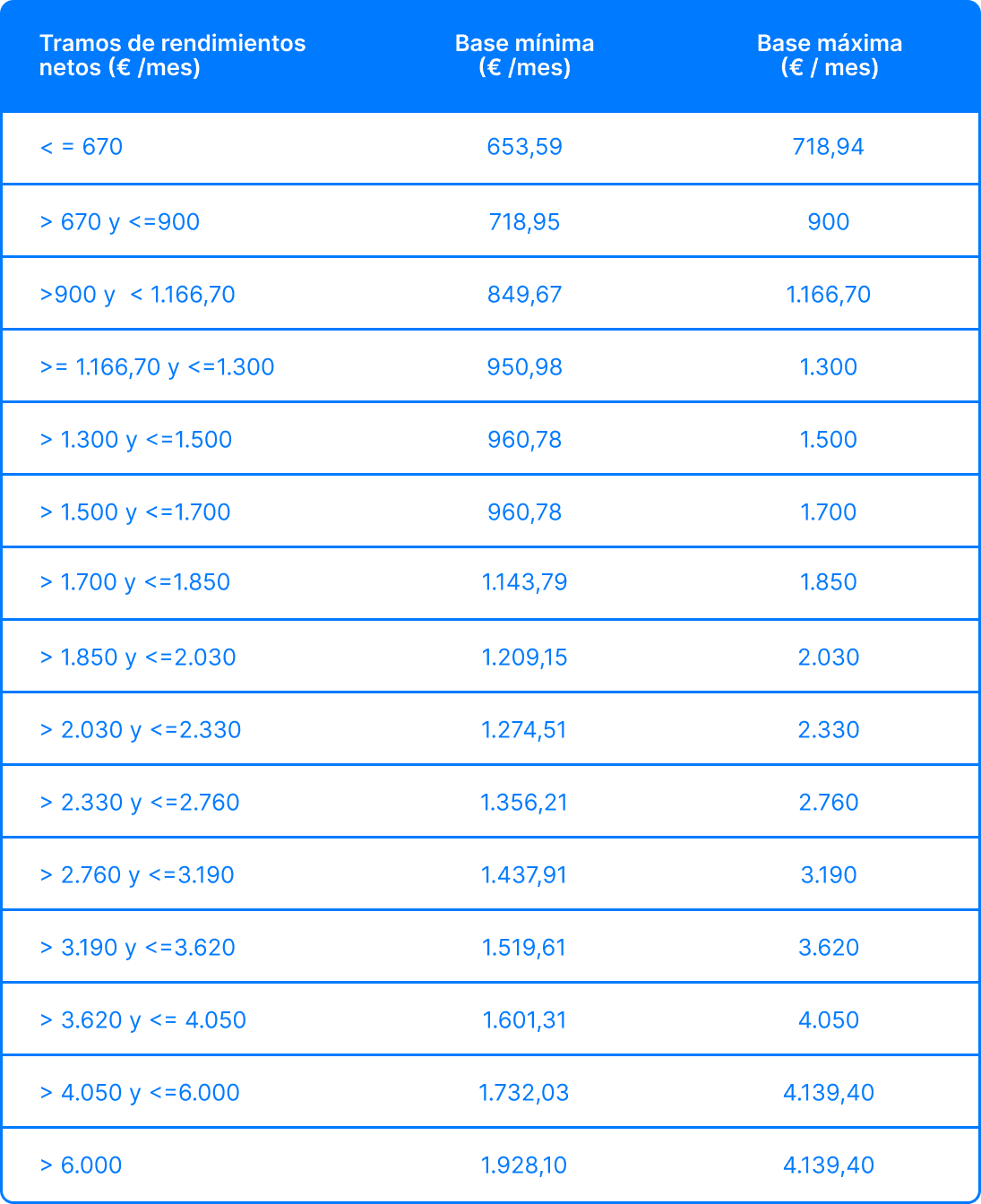

Las tablas de cotización se distribuyen por tramos según tus rendimientos netos.

A cada tramo de rendimiento le corresponde una base de cotización mínima y otra máxima.

Y es aquí donde se limita tu libertad: solo puedes elegir una base dentro de esa horquilla.

A continuación te mostramos la tabla con las bases de cotización para autónomos de 2025:

Fuente: Elaboración propia a partir del Real Decreto-ley 13/2022.

La tabla se compone de 15 tramos:

- Los 3 primeros son los tramos reducidos, que son aquellos que están por debajo del salario mínimo interprofesional (SMI).

- El resto de tramos son los generales.

El siguiente ejemplo te ayudará a entender cómo funciona la tabla.

Ejemplo de cálculo de cuota de autónomos 2025

Pongamos que tienes unos rendimientos netos mensuales de 2.000 €.

Según la tabla, deberías cotizar entre una base mínima de 1.274,51 € y una máxima de 2.330 €.

Es decir, que puedes elegir cualquier cantidad entre esas dos bases.

Una vez hayas elegido una, solo debes calcular el 31,4 % para saber la cuota de autónomo mensual.

Por ejemplo, si optas por una base de 2.000 €, pagarás de cuota 628 € cada mes.

Pero también puedes elegir la mínima de tu tramo (1.274,51 €) para pagar una cuota inferior (400,19 €).

Una vez calculada, ¿cómo comunicas tu nueva cuota a la Seguridad Social?

En el momento del alta de autónomo, tienes que comunicar tus rendimientos netos mensuales a la Seguridad Social.

Esto se hace en el mismo formulario de alta.

Como los rendimientos netos son una previsión, tienen un carácter provisional para la Seguridad Social.

¿Qué quiere decir esto? Que si tus rendimientos varían durante el año, puedes ajustar tu base de cotización.

La modificación, sin embargo, no es inmediata: la Seguridad Social solo te permite cambiar tu base de cotización 6 veces al año.

Y el cambio se aplica el primer día de enero, marzo, mayo, julio, septiembre y noviembre.

La solicitud del cambio de cuota se hace en Importass, el portal de la Seguridad Social.

Para hacer el trámite, necesitarás el DNI electrónico, el certificado digital o la Cl@ve PIN.

Qué incluyen las nuevas cuotas de autónomos en 2025

La cuota de autónomo cubre tus prestaciones sociales.

Esto quiere decir que te protege de situaciones como la baja médica, la baja por maternidad y paternidad, la incapacidad permanente o el cese de actividad (el paro del autónomo).

También te asegura la pensión de jubilación.

El pago de tu cuota mensual de autónomo se distribuye de la siguiente manera:

28,3 % por contingencias comunes (enfermedad o accidente no laboral).

1,3 % por contingencias profesionales (enfermedad o accidente laboral).

0,9 % por cese de actividad.

0,1 % por formación orientada a la inserción en el mercado laboral.

0,8 % por el mecanismo de equidad intergeneracional (MEI), pensado para financiar el sistema público de pensiones.

De la suma de estos porcentajes sale el 31,4 % que debes aplicar en tu base de cotización para saber tu cuota de autónomo.

Otros aspectos que debes conocer sobre el cálculo de la nueva cuota

¿Qué ocurre si tus rendimientos reales no se corresponden con los que has comunicado a la Seguridad Social durante el año?

Esta pregunta es importante. Y se responde con una palabra: regularización.

La regularización consiste en que:

- Si has pagado más cuota porque calculaste unos rendimientos superiores a los reales, la Seguridad Social te abonará la diferencia.

- Si has pagado menos cuota porque calculaste unos rendimientos inferiores, deberás pagar esa diferencia.

La regularización se hace en al año siguiente, por lo que:

- Si has pagado de más, la Seguridad Social te hace una devolución antes del 30 de abril. La devolución es de oficio (no tienes que hacer ningún trámite).

- Si has pagado menos, la Seguridad Social te exigirá la diferencia en un solo pago. Tendrás de plazo hasta el último día del mes siguiente a la notificación.

Ten en cuenta, sin embargo, que la primera regularización (en 2024) llegó con retraso (en diciembre).

Es posible que en 2025 la Seguridad Social tampoco cumpla con las fechas inicialmente anunciadas.

Cómo optimizar el cálculo de tu cuota de autónomos

El nuevo sistema de cotización te obliga a prever lo que ganas. La siguiente situación te mostrará el porqué.

Imagina que durante el año has pagado una cuota inferior, con un desvío de —pongamos— 1.000 € por debajo de lo que debías pagar por tus rendimientos reales.

Pues bien, cuando toque regularizar, te llegará una carta de la Seguridad Social.

Y… ¡Sorpresa! Esos 1.000 € deberás abonarlos en un solo pago y solo tendrás hasta el último día del mes siguiente para hacerlo.

Esto puede provocarte —a ti y a cualquiera— problemas de liquidez si no lo tenías previsto.

Y, en el peor de los casos, una deuda con la Seguridad Social.

La Seguridad Social no te penaliza por haber cotizado menos durante el año. Pero sí te aplica un recargo del 10 % si te retrasas en hacer la devolución.

Un recargo que pasa a ser del 20 % el segundo mes de retraso.

Y todo esto sin contar los intereses de demora, que son del 4,0625 % sobre la deuda.

Para hacer tu cálculo más preciso y evitar sustos en tu estabilidad financiera, hemos desarrollado una herramienta en nuestro software de facturación electrónica, control de gastos, y presentación de impuestos que te permite prever lo que vas a ganar durante el año.

Se trata de un servicio premium, que incluye asesoría.

Para que no tengas que preocuparte, nuestros asesores te informarán cada vez que detecten un cambio en tus rendimientos para que se lo comuniques a la Seguridad Social.

Así pagarás la cuota que te corresponde por tus ingresos reales.

Y te ahorrarás esa carta, inesperada e indeseada, de la Seguridad Social.

Pero, sobre todo, la incertidumbre, angustiosa, de no saber lo que vas a pagar.