Muchas veces los autónomos tenemos varias actividades que nos permiten acabar de pagar las facturas.

En estos casos, algunas actividades tienen derecho a deducción y otras no. Esto puede parecer un lío a la hora de presentar la declaración, pero tranquilo, tienes un aliado llamado prorrata.

En este artículo te cuento todo lo que necesitas saber sobre la prorrata si eres autónomo: desde qué es, hasta qué tipos hay, y en qué casos se deben aplicar.

Qué es la prorrata

La prorrata del IVA es una regla que ha creado la Agencia Tributaria para facilitar la declaración del IVA a los autónomos que tienen múltiples trabajos con diferentes tipos de deducción.

Esta regla de prorrata se pone en marcha cuando un autónomo tiene a la vez que declarar las actividades de los trabajos que tienen derecho a deducción y las que no tienen tal derecho.

Para este régimen existen dos tipos de prorrata de IVA. Por norma general, se aplica siempre la prorrata general pero dependiendo de ciertos factores, puedes aplicar el régimen de prorrata especial.

Te explico ambas prorratas a continuación.

Prorrata general

La prorrata general se aplica automáticamente en el momento en que tengas diferentes actividades que supongan distintas deducciones.

Una vez te ocurra esto, en la siguiente declaración ya declaras por el régimen de prorrata general.

Si estás en esta situación, lo primero que debes conocer es qué es el IVA soportado y el repercutido.

De esta forma vas a tener la base para entender cómo funciona el sistema de la prorrata de los autónomos.

En la prorrata general debes liquidar, presentando tus declaraciones trimestrales, el IVA repercutido de tus actividades, es decir: declaras todo el IVA que has recaudado de tus clientes.

En cuanto al IVA soportado, en este caso podrás deducirte solo el porcentaje de gastos que estén sometidos al impuesto, es decir: no todo el IVA que soportas puedes deducirlo, solo el de la parte de trabajo que tenga derecho a ello.

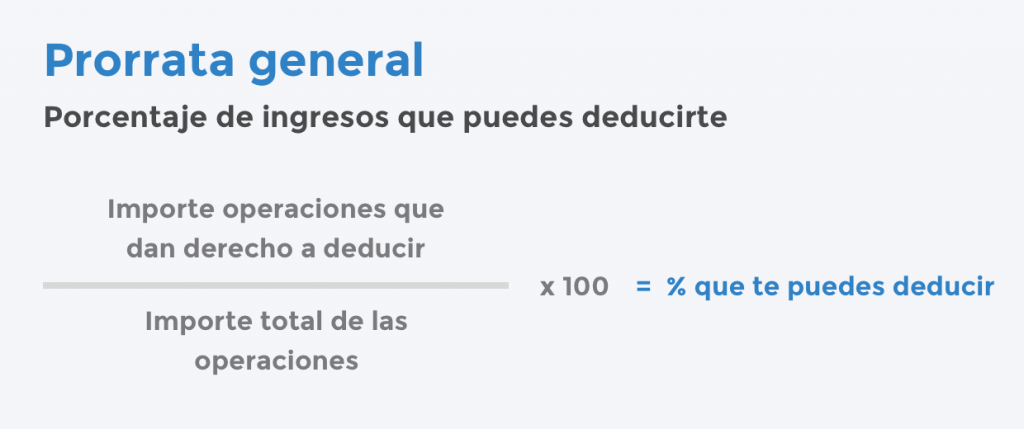

Para hacer el cálculo de la prorrata y saber el porcentaje de ingresos deducibles, tienes que dividir los ingresos sujetos a IVA (en el numerador) por los ingresos totales con y sin IVA (en el denominador).

El resultado es el porcentaje en que puedes deducirte el IVA soportado.

Ejemplo de aplicación de la Prorrata general

Para que entiendas mejor cómo funciona voy a ponerte un ejemplo de prorrata de IVA explicado con un caso práctico:

Pedro es un empresario que lleva a cabo la actividad de arrendamiento de locales y de viviendas. En su caso, el arrendamiento de locales da derecho a deducción y el arrendamiento de viviendas no.

En este caso Pedro deberá aplicar la regla de la prorrata para saber el importe del IVA soportado que puede deducir.

Por las actividades realizadas durante el año ha obtenido los siguientes rendimientos:

- Alquiler de locales (con derecho a deducción): 300.000 €

- Alquiler de viviendas (sin derecho a deducción): 200.000 €

El porcentaje de prorrata en el ejercicio sería:

300.000 / 500.000 x 100 = 60 %

Ahora puede sumar todo el IVA y aplicar ese 60 %. Es decir, suma todo el IVA:

300.000 (IVA locales) + 200.000 ( IVA viviendas) = 500.000 y multiplica por 60 %

Total de IVA deducible según la regla de la prorrata: 500.000 x 60 % = 300.000 €

Prorrata especial

La prorrata especial es mucho más sencilla, ya que te evitas tener que hacer cálculos y porcentajes: te deduces el total del IVA de tus gastos, siempre que sean gastos relacionados con una actividad sujeta al IVA. Te explico:

- Son deducibles los gastos derivados del desarrollo de una actividad en la que facturas con IVA

- No son deducibles los gastos derivados de aquellas actividades en las que no facturas con IVA

- Los gastos comunes para los dos tipos de actividades, tendrás que deducirlos teniendo en cuenta la proporción, como sucedía con la prorrata general

Cuándo se aplica cada tipo de prorrata

La prorrata general se utiliza por defecto y automáticamente en todos los casos de autónomos con varias actividades con derecho a deducción y sin él. Solo se utilizará la prorrata especial en casos puntuales que obligan a ello.

El caso principal de uso de prorrata especial es cuando el resultado de las cuotas deducibles (en un año) mediante la regla de prorrata general supere en un 10 % o más al que te saldría por la regla de prorrata especial.

En ese caso debes aplicar la prorrata especial. Te pongo otro ejemplo.

Imagina que Ana es profesora (actividad no sujeta a IVA) y alquila aulas (actividad sujeta). Sus ingresos como docente son 50.000 € y los de alquiler de aulas 12.000 €. Las cuotas de IVA soportadas son las siguientes:

Cuotas de IVA soportadas por actividad docente: 2.000 €

Cuotas de IVA soportadas por actividad alquiler: 300 €

Cuotas de IVA soportadas por bienes y servicios comunes: 3.600 €

Ana mirará si tiene la obligación de aplicar la prorrata especial haciendo el cálculo de la prorrata general y viendo si supera o no ese 10 % del que hablábamos.

Prorrata general:

Prorrata: operaciones deducibles (12.000 €) / total operaciones (50.00 + 12.000)

Prorrata = 12.000 € / 62.000 €= 19,35 €= 20 %

Cuota deducible con prorrata general = 20 % x IVA soportado (2.000+300+3600) = 1.180 €

Prorrata especial:

IVA deducible por actividad docente: 0,00 € (0 %)

IVA deducible por actividad de alquiler: 300 € (100 %)

IVA deducible por gastos comunes a las dos actividades = 20 % (prorrata) x 3.600 = 720 €

Cuota deducible con prorrata especial = (300 + 720) = 1.020 €

Conclusión: como el importe de las cuotas deducibles de la prorrata general excede en más de un 10 % al deducible por la prorrata especial, se aplicará esta última. Sigue leyendo que te explico.

Cómo pedir la prorrata especial

1. Por decisión propia

Si como autónomo prefieres elegir esta regla al régimen general puedes hacerlo,

- en la última declaración/liquidación del IVA con el modelo 303, donde se regularizarán las deducciones practicadas durante el año.

- en el inicio de actividades empresariales o profesionales nuevas a las que se vinieran desarrollando con anterioridad (con el modelo 036)

Si decides acogerte a este régimen, recuerda que tendrá validez durante 3 años naturales.

2. De forma obligatoria y automática

La prorrata especial se dará de forma obligatoria y automática cuando aplicando la prorrata general, la deducción exceda en un 10% a la que resultaría aplicando la prorrata especial.

Recuerda que si tienes dudas con la prorrata de los autónomos puedes solicitar una llamada gratuita de asesoramiento y uno de nuestros expertos te asesora dependiendo de tu caso.