¿Dudas sobre cómo deducir tus dietas como autónomo? Es normal: las dietas son uno de los gastos más difíciles de deducir.

Y es que cuando Hacienda se pone quisquillosa, no hay quien la pare: que si este gasto no está claramente justificado, que si esta no es la cantidad permitida y un largo etcétera de pegas.

Y, claro, aquí quien tiene la última palabra es Hacienda, así que mejor hacer las cosas bien desde un principio.

Esta es la intención con la que hemos escrito esta breve guía: enseñarte todo lo que debes saber para deducir correctamente tus dietas.

Las dietas de los autónomos: un gasto deducible

Deducir es restar, descontar una cantidad. Un gasto deducible es, pues, un gasto que te puedes descontar de los impuestos que pagas.

De ahí que Hacienda hable de gastos fiscalmente deducibles.

Y ya sabes cuáles son los impuestos que pagan los autónomos: el IVA y el IRPF.

El IVA es un impuesto que grava el consumo. Y como autónomo, a no ser que tengas una actividad exenta de IVA, tus servicios (o productos) llevan IVA.

El IVA de tus ventas (IVA repercutido) se lo tienes que ingresar a Hacienda. Y, en contrapartida, te puedes deducir el IVA de tus compras (IVA soportado).

El IRPF (impuesto sobre la renta de las personas físicas) es el impuesto que grava tu actividad. Es decir, que es el impuesto por donde debes tributar tu trabajo (rendimientos de actividades económicas, lo llama Hacienda) como autónomo.

Y como cuando realizas una actividad, incurres en gastos, Hacienda te permite deducirlos en el IRPF.

Y uno de esos gastos que te permite deducir del IRPF y el IVA son las dietas.

Las dietas de los autónomos y los gastos de manutención

Las dietas son comidas y forman parte de ese amplio espectro que te hemos contado hace un momento (coge aire): los gastos fiscalmente deducibles de los autónomos.

¿Amplio? Sí, amplio. Porque, como autónomo, puedes deducirte muchos gastos. Seguramente, más de los que crees.

Pero volvamos a las dietas, ¡no nos distraigamos con otros gastos!

Decíamos que las dietas son comidas. Pero no cualquier comida. La comida diaria que haces en tu casa (si trabajas desde casa) o la que compras preparada en el supermercado Hacienda no las entiende como dietas.

¿Y qué es lo que entiende por dietas? Pues una parte de tu manutención cuando tienes que desplazarte por trabajo o cuando, por trabajo, tienes que comer fuera de casa. Y usamos comer en su sentido más amplio: el desayuno, el almuerzo y la cena.

Además, Hacienda no habla de dietas sino de gastos de manutención y entre este tipo de gastos incluye:

- Las dietas propiamente dichas (las distintas comidas del día)

- El alojamiento en caso de que viajes a otro municipio o al extranjero

Resumiendo todo lo dicho hasta ahora: las dietas forman parte de los gastos de manutención, que incluyen también los gastos de alojamiento, y te las puedes deducir del IRPF y el IVA.

¿Todas, es decir, puedo deducirme todos mis gastos de manutención? Bueno, todos, todos, no. Hay un límite.

¿Te ha picado la curiosidad con eso de que te puedes deducir muchos gastos? Échale un vistazo a nuestra guía definitiva sobre los gastos deducibles de autónomos.

Cuánto te puedes desgravar en gastos de manutención en el IRPF

Las dietas de los autónomos tienen un límite en el IRPF. Por lo que hace a su deducción, claro.

El límite depende de dos aspectos:

- Que estés en España o en el extranjero

- Que pernoctes o no en un municipio distinto al tuyo de residencia

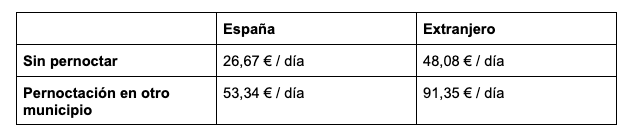

Teniendo en cuenta estos dos factores, los límites son los siguientes:

Aclarando: del IRPF te puedes deducir un máximo de 26,67 € al día por dietas dentro de España. Y 48,08 € (también diarios) si te encuentras en el extranjero.

Si, además, necesitas pernoctar (dormir fuera de casa), el límite de deducción aumenta a los 53,34 € al día dentro de España (siempre y cuando lo hagas en otro municipio) y 91,35 € diarios si es en el extranjero.

¿Qué ocurre si me he pasado ese límite? Que todo lo que te hayas excedido no te lo podrás deducir.

Es decir: pongamos que has viajado al extranjero y has pernoctado una noche. El coste, entre comidas y noche de hotel, ha sido de 120 € al día. Pues bien, solo te podrías deducir los primeros 91,35 € del IRPF.

El IVA de los gastos de manutención

Te lo mencionábamos antes: el IVA de las comidas (o dietas) es deducible.

Y, en general, el de los gastos de manutención.

La Dirección General de Tributos (o DGT), un organismo público vinculado a Hacienda, se ha pronunciado en este sentido en varias de sus consultas vinculantes (por ejemplo, la V1059-12).

Según este organismo, si los gastos de manutención, incluido las dietas (comidas) en hoteles y restaurantes, son deducibles en el IRPF, también lo son en el IVA.

Así se desprende, en verdad, del artículo 96 de la ley de IVA. E incluye también los gastos de desplazamiento y viajes.

Y ahora vayamos a los requisitos, que Hacienda no da nada gratis y a todo le pone condiciones.

Requisitos para desgravar tus dietas de autónomo

Grábate esto en la cabeza:

“Para que un gasto sea fiscalmente deducible es necesario que esté vinculado a la actividad desarrollada”.

La cita es de Hacienda. ¿Y cómo se relaciona con tus gastos de manutención? Pues que es importante que tengan lugar en el transcurso de tu trabajo.

Por ejemplo, una comida en un viaje de trabajo es una dieta que te puedes deducir y las comidas diarias que haces fuera de casa por trabajo.

Las comidas con clientes o proveedores también son deducibles, por estar relacionadas con tu actividad. Aunque este tipo de comidas, a efectos de deducción fiscal, forman parte de lo que se conoce como gastos de representación.

Así que este es el primerísimo requisito de todos: la relación con tu actividad.

Pero eso no es todo. También tienes que cumplir estos requisitos específicos:

- Que hayas pagado tú (no te los puedes deducir si paga otra persona)

- Que el gasto tenga lugar en establecimientos de restauración (bar, cafetería o restaurante) u hostelería

- Que pagues con tarjeta u otro medio electrónico (y que este medio esté a tu nombre, para que Hacienda lo pueda verificar luego, si se da el caso)

También tienes que cumplir los requisitos generales de todo gasto fiscalmente deducible, según Hacienda:

- Que el gasto esté registrado en tu contabilidad, es decir, en tus libros de registro (unos documentos donde anotas tus ingresos y gastos)

- Que esté correctamente imputado, es decir, que quede claro que ese gasto pertenece al periodo impositivo en el que te lo quieres deducir (por ejemplo, en enero de 2024 para la renta de 2024)

- Que esté justificado

La justificación es muy importante y quizá la parte más problemática cuando a Hacienda le da por preguntar. Por eso pasamos a explicártela con detalle en el siguiente apartado.

Cómo justificar los gastos de manutención de los autónomos

Hacienda quiere pruebas. Y una prueba importante es una factura completa que demuestre el gasto.

Una factura completa debe contener:

- El número y la fecha de la factura

- Los datos del establecimiento (razón social con su NIF y dirección)

- Tus datos como autónomo (nombre y apellidos, NIF y dirección)

- La descripción del servicio

- El IVA pagado (la cuota y el tipo que se aplica)

- El importe pagado

No sirven, por cierto, la factura simplificada o ticket. Al no incluir tus datos fiscales, Hacienda no la acepta.

Y aun así, presta atención a lo siguiente: “La factura no constituye un medio de prueba privilegiado respecto de la existencia de las operaciones”

Esta frase la hemos sacado de la una consulta vinculante (V1184/22) de la Dirección General de Tributos.

Esto quiere decir que Hacienda, si se pone quisquillosa, puede decir que la factura, por completísima que esté, no es prueba suficiente.

¿Y qué más dice esa consulta? Pues que si a Hacienda no le acaba de convencer la factura como prueba, “corresponde al obligado tributario [es decir, a ti] aportar pruebas sobre la realidad de las operaciones”.

Traducido: en caso de que Hacienda desconfíe, deberás demostrar, con otras pruebas, que realmente existió esa comida o ese alojamiento en el hotel y su relación con tu actividad económica.

Y como no hay nada escrito, cuantas más pruebas, mejor.

Por ejemplo, mensajes de WhatsApp o correos electrónicos que demuestren que tuvo lugar esa comida con ese proveedor (y que fue, por tanto, una comida vinculada a tu actividad).

Incluso te puede servir un libro de visitas o tu agenda de trabajo.

Cómo declarar las dietas de los autónomos

Las dietas son deducibles en el IVA y el IRPF.

Por lo que hace al IVA, el lugar para declararlas es el modelo 303.

El modelo 303 es la declaración trimestral de IVA, es decir: está pensada para que declares a Hacienda el IVA de tus ingresos y gastos de cada trimestre.

Las dietas son un gasto, por lo que deberás declararlas en el apartado del IVA deducible.

Y ahora vayamos al IRPF.

El lugar para indicarle a Hacienda que te las quieras desgravar es la declaración de la renta.

Recuerda que la declaración de la renta se presenta una vez al año, por lo general, de abril a junio (en 2024, del 3 de abril al 1 de julio).

Al realizar la declaración por la sede electrónica, podrás consignar todos tus gastos deducibles en un espacio bajo el epígrafe “gastos fiscalmente deducibles”.

Entre los distintos subapartados, hay uno reservado a los “gastos de manutención del contribuyente”.

Aunque en la declaración no tienes que presentar los justificantes, te recomendamos que los tengas bien guardados.

Y que los tengas bien guardados durante 4 años, que es el tiempo que tiene Hacienda para hacerte una inspección.

El impacto de los gastos deducibles en tu declaración (y cómo ahorrar más con tus dietas)

Son muchos los autónomos que no saben que pueden deducirse sus gastos de manutención. O peor: lo saben, pero no saben cómo hacerlo y, claro, lo acaban haciendo mal.

Hacienda tampoco lo pone fácil. La ley está más o menos clara, como todas las leyes, pero cuando Hacienda desconfía y le da por investigar, no sabes cómo puede acabar la cosa.

Además, muchos autónomos intentan deducirse las dietas con tickets, un justificante que a Hacienda no le gusta (y que rechaza).

Por eso en Declarando hemos desarrollado una app de móvil (para iPhone y Android) que convierte los tickets de tus dietas en facturas deducibles.

Descubre más con una llamada gratuita con uno de nuestros mentores fiscales. Y empieza a ahorrar ya en tus impuestos.