Rellenar cada una de las casillas de los modelos es una tarea tediosa, sí, lo sabemos, pero es importante que lo hagas bien. Además, en el modelo 130 muchas dependen de las anteriores por lo que no puedes equivocarte o arrastrarás los errores.

Para situarnos, se trata del formulario por excelencia donde adelantas el IRPF que has ido acumulando en tus facturas. Al ser acumulativo, los resultados del primer y segundo trimestre de este modelo también los arrastras al tercero para hacer el recuento del IRPF anual.

Échale un vistazo al modelo 130 para ponerte en contexto:

Para que te sea un poco más fácil, hemos hecho este artículo con la explicación de las casillas que más dudas generan entre los autónomos: la casilla 1, la 2, la 5, la 13 y la 16.

Casilla 01 del modelo 130: los ingresos

En la casilla 01 del modelo 130 tienes que indicar los ingresos que has tenido durante el año. Por este motivo, entre los abogados fiscalistas se denomina impuesto acumulativo. Como hemos mencionado, el cuarto trimestre arrastra el IRPF de los otros tres.

Vamos con un ejemplo para verlo todo más claro:

Imagina que en el primer trimestre tus ingresos fueron 2.000 € y en el segundo trimestre ascendieron a 3.000 €.

Bien, pues cuando vayas a presentar el modelo 130 de ese segundo trimestre tendrás que declarar unos ingresos de 5.000 € porque se suma el primer y el segundo trimestre (2.000 € + 3.000 €).

Casilla 02 del modelo 130: los gastos

La casilla 02 del modelo 130 hace referencia a los gastos que tienes en tu actividad.

En ella vas a incluir la suma de los gastos y el importe que resulte del 5 % por gastos que son de difícil justificación (una reducción automática que se aplica en el Impuesto de la renta)

Te explicamos más en profundidad cómo trasladar esos gastos porque en el modelo 130 es un poco más complicado.

Comentamos que es más complicado porque Hacienda no valida los que considera que no son necesarios para la actividad que ejerces.

Es decir, para que la AEAT te acepte lo que has presentado, debes sumar todos los gastos deducibles, siempre teniendo en cuenta que puedas justificar que están relacionados con tu actividad.

Además de estos gastos justificados, debes comprobar si puedes aplicarte, como hemos comentado, lo que se conoce como gastos de difícil justificación. Lo puedes comprobar mirando si marcaste la casilla 609 de la página 2 del modelo 037 de alta.

Esto permite deducirte un 5 % de la diferencia entre los ingresos y gastos que tengas con un límite de 2.000 € anuales.

Como comentábamos al inicio de la explicación, la suma de los gastos que tienes y el importe que resulte de hacer ese 5 % por gastos de difícil justificación es lo que indicarás en la casilla 02 del modelo 130.

Casilla 05 del modelo 130: el pago a cuenta de los trimestres anteriores

En la casilla 05 del modelo 130 se indica el resultado de la suma de todos los pagos que le has hecho a Hacienda en los trimestres anteriores.

Cuidado porque no es el mismo dato que el de la casilla 01 donde se mencionan los ingresos, aquí hablamos del pago que has hecho al presentar el modelo en los otros trimestres.

Pongamos un ejemplo: imagina que llega el tercer trimestre y que en los anteriores dos tuviste un importe positivo de 2.000 € y de 1.000 €. En este tercero pondrás la suma del primero y segundo que serán 3.000 €.

Vamos ahora con un ejemplo un poco más complicado. Imagina que en el segundo de los dos trimestres anteriores el importe fue negativo.

Quedaría en que en el primer trimestre pagamos, pero el segundo trimestre (al salirnos negativo) se lo restamos al positivo.

Así pues, en el tercer trimestre pondremos lo pagado en el primero menos lo ingresado en el segundo

Cálculo: 2000 € pagados, 1000 € nos da Hacienda = 2000 – 1000 = 1000 € en el tercer trimestre

Si estás en el primer trimestre, el importe de la casilla 5 será 0, ya que aún no has ingresado nada.

Recuerda que no puedes tener errores porque si no, los acumulas para el resto de presentaciones.

Con herramientas como Declarando, donde la presentación de impuestos está automatizada, te ahorras estos dolores de cabeza.

Además, puedes hablar con un experto y resolver todas las dudas que tengas. Te dejamos por aquí un enlace por si quieres recibir una llamada gratuita de asesoramiento.

Casilla 13 del modelo 130: la minoración del artículo 110.3 del IRPF

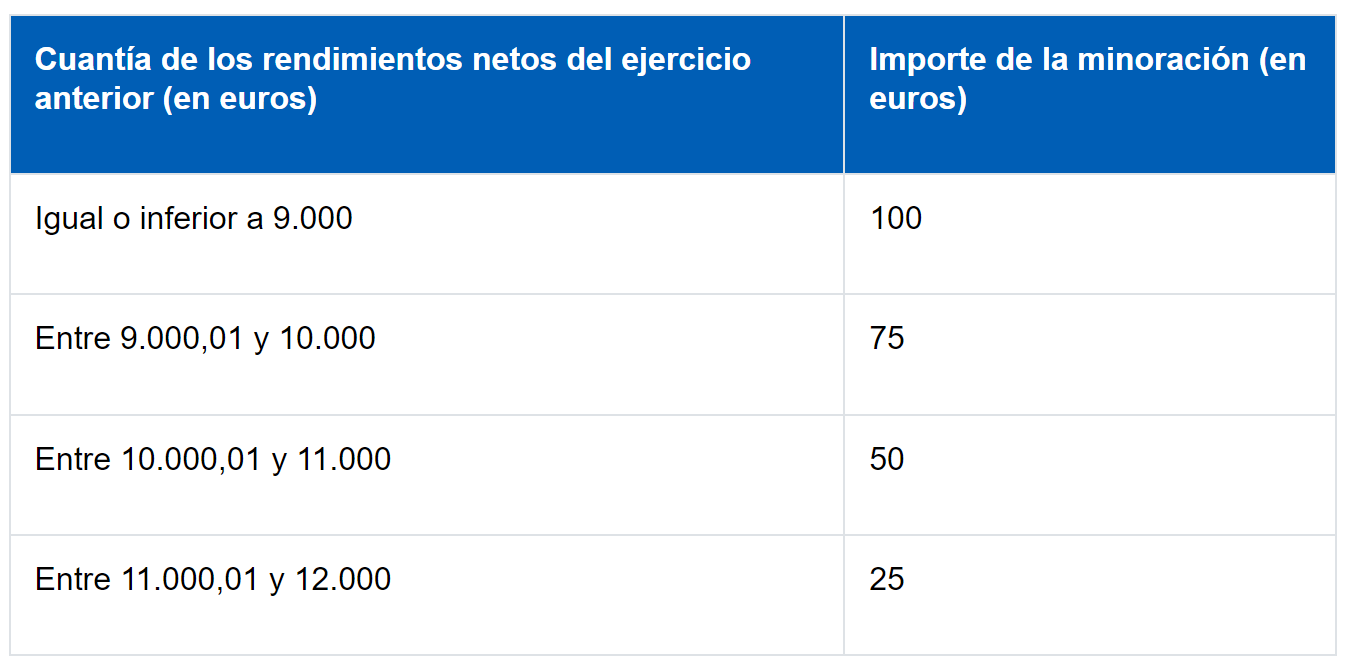

La casilla 13 del modelo 130 se refiere a la minoración del artículo 110.3 c) del reglamento del IRPF.

Como la expresión sugiere, consiste en una reducción que solo se aplica si en el mismo trimestre del año pasado, tus rendimientos netos (ingresos menos gastos) no superaron los 12.000 €.

Esta minoración se calcula según un tramo de rendimientos netos que puedes consultar en la web de Hacienda:

Fuente: Página web de la Agencia Tributaria (AEAT)

Por ejemplo, si en el mismo trimestre del año anterior, tus rendimientos netos fueron de 9.000 € (o menos), se te aplicaría una reducción de 100 €.

En la casilla 13 deberías escribir 100 (de 100 €).

Si tus rendimientos superaron los 12.000 €, en este casilla no debes poner nada.

Casilla 16 del modelo 130: la deducción de gastos por vivienda

La casilla 16 del modelo 130 sirve para deducir el pago de préstamos para la compra o rehabilitación de tu vivienda habitual.

Para aplicarla, debes cumplir estos requisitos:

- Compraste la vivienda antes de 2013

- O empezaste a pagar las obras de rehabilitación antes de 2013

Si no cumples estas condiciones, olvida esta casilla y la siguiente —la casilla 17—, ya que se rellena automáticamente.

El reto de rellenar las casillas del modelo 130

Sí, como habrás podido comprobar, se trata de un modelo complicado en que unas casillas dependen de otras.

Pero, recapitulando un poco, si te fijas, cada casilla está destinada a un ámbito.

La casilla 01, hace referencia a los ingresos, la casilla 02 se centra en los gastos de tu actividad y los de difícil justificación, la casilla 05 muestra los pagos de trimestres anteriores y la 16 es una de esas casillas que solo tienes que rellenar en caso específico (si has comprado una vivienda).

Como hemos dicho, la casilla 13 está obsoleta y puedes pasar de ella

Y bueno, no podemos irnos sin recordarte que el software de impuestos de Declarando te puede ayudar con la presentación de tus impuestos. Con solo 2 clics presentas el modelo 130 sin complicaciones porque todo el proceso está automatizado.

De todas formas, si decides hacerlo por tu cuenta: ¡mucho ánimo!