Quizá te suene a chino. O peor: puede que tengas una idea muy equivocada de lo que significa. Especialmente, si eres nuevo como autónomo.

Hablamos del rendimiento neto de tu actividad, es decir, de la diferencia entre lo que ingresas y lo que gastas.

Así de sencillo. No hay más misterio.

Su cálculo es importantísimo, porque de él depende lo que vas a pagar de impuestos a Hacienda.

Y no solo lo que pagas de impuestos: también lo que pagas de cuota de autónomo a la Seguridad Social.

En lo que sigue encontrarás todo lo que debes saber como autónomo sobre el rendimiento neto de tu actividad y cómo calcularlo 💡

¿Qué es el rendimiento neto de un autónomo?

Así lo define la Real Academia Española (RAE):

Impecable, ¿verdad?

Traduciendo (con permiso de la RAE): los rendimientos netos son tus beneficios, es decir, las ganancias que obtienes después de restar a tus ingresos los gastos de tu actividad (los gastos deducibles).

¿Más claro? Esta fórmula:

Fíjate que la RAE menciona gastos deducibles y no gastos, sin más. Esto es así por un motivo muy sencillo: porque el rendimiento neto es un término fiscal.

Dicho de otra manera: si te interesa saber los rendimientos netos como autónomo es porque Hacienda calcula el IRPF por el que tributa tu actividad a partir de ahí.

Y para calcularlo tiene en cuenta todos los ingresos que recibes en el desarrollo de tu actividad y los gastos fiscalmente deducibles, que son aquellos relacionados con tu trabajo.

Pero conocer los rendimientos netos no solo es importante para el pago de tus impuestos. También lo es, como mencionábamos al comienzo, para tu cuota de autónomo.

Los rendimientos netos y la cuota de autónomos

La cuota de autónomos que pagas cada mes depende de tus rendimientos netos.

Esto es así con el nuevo sistema de cotización para autónomos que entró en vigor en 2023.

Este sistema está basado en tus ingresos reales, que es la expresión que usamos los autónomos para referirnos a los rendimientos netos.

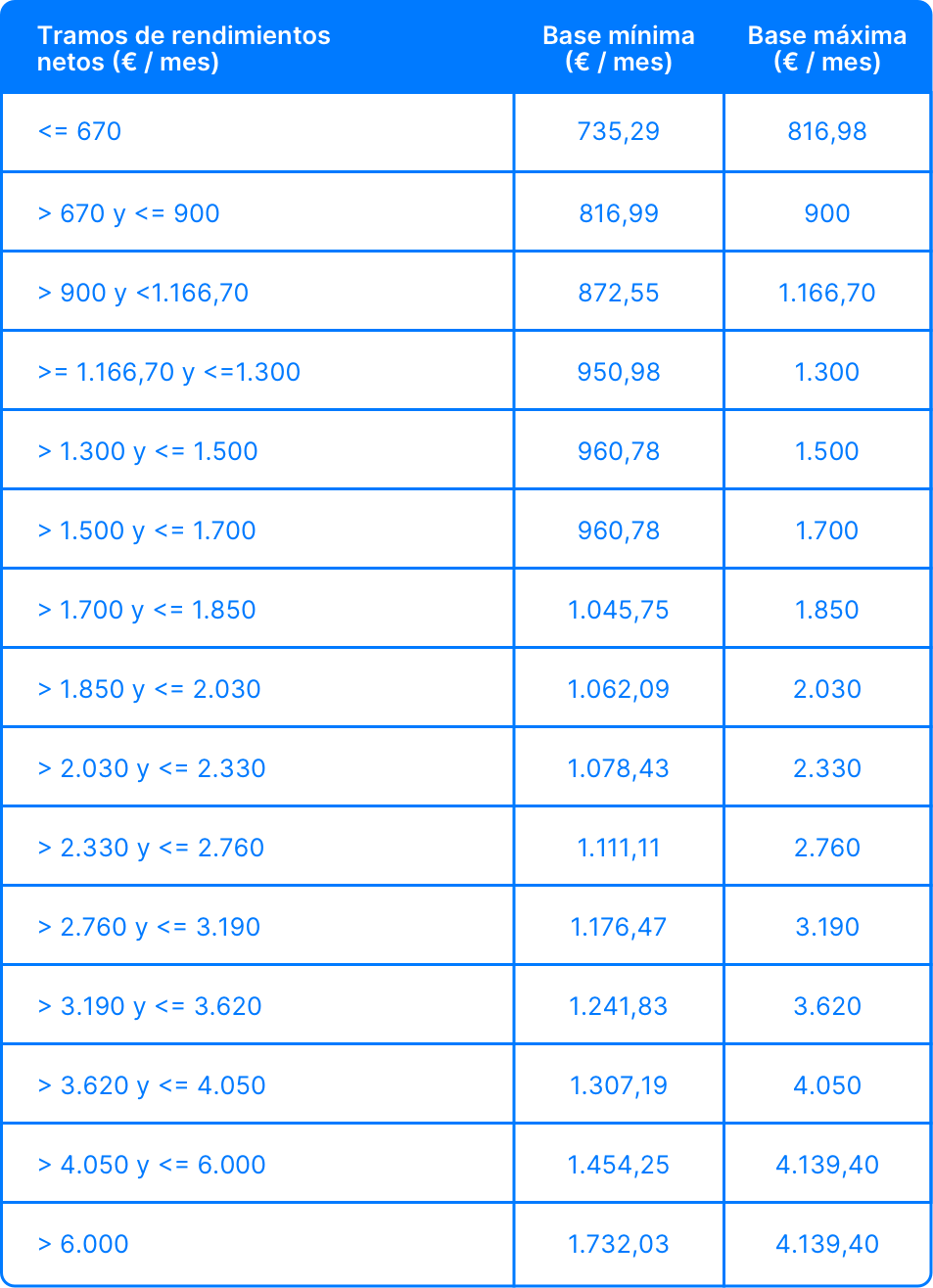

Los rendimientos netos determinan tu base de cotización y hay 15 tramos según tus rendimientos y tu base.

Los de 2024 te los mostramos a continuación:

Según tu tramo, podrás elegir entre una base mínima o una base máxima de cotización. Y, a partir de ahí, calcular tu cuota.

La cuota que pagas representa el 31,3 % de tu base de cotización en 2024.

Por poner un ejemplo: si tu rendimiento neto es de 1.000 € al mes, podrías cotizar entre una base mínima de 872,55 € o 1.166,70 €.

O lo que es lo mismo: pagar de cuota al mes un mínimo de 273,1 € o un máximo de 365,17 €.

Échale un vistazo al vídeo que hemos preparado para resumir los cambios en la cuota de autónomo en 2023 y 2024:

Y ahora sigamos deshaciendo algunas confusiones más 🤓

Diferencia entre rendimiento del trabajo y de actividad económica

El rendimiento neto hace referencia tanto al trabajo por cuenta ajena (el de los asalariados) como al trabajo de los autónomos.

El de los asalariados se calcula a partir de los rendimientos del trabajo, es decir, de lo que perciben por su actividad laboral (nómina, retribuciones en especies, etc.).

El de los autónomos se calcula a partir de los rendimientos de la actividad económica, es decir, de lo que ingresan y gastan en su actividad.

Por tanto, una cosa son los rendimientos del trabajo (por cuenta ajena) y otra los rendimientos de las actividades económicas (autónomos).

Los dos son mutuamente excluyentes para Hacienda, en el sentido de que el IRPF que pagan se calcula de manera distinta para los rendimientos del trabajo y para los de la actividad económica.

Esto lo saben muy bien los autónomos en pluriactividad, que son aquellos que trabajan a la vez como autónomos y por cuenta ajena.

Al hacer su declaración de la renta, Hacienda calcula de forma diferente el rendimiento neto que procede de su trabajo por cuenta ajena de aquel que proviene de su actividad como autónomo.

Los rendimientos íntegros y los rendimientos netos

¡Otro concepto más! ¿Y en qué se diferencian los rendimientos íntegros de los rendimientos netos?

Pues mira:

- Los rendimientos íntegros equivalen a tus ingresos antes de descontar tus gastos deducibles.

- Y los rendimientos netos, como ya sabes, son tus ingresos menos tus gastos deducibles.

El término de rendimientos íntegros es especialmente relevante para los autónomos en módulos. Para el resto, no tanto.

Y ahora que ya hemos aclarado algunos conceptos, pasaremos a explicarte con más detalle eso de los rendimientos de las actividades económicas.

Entre otras cosas, porque esa es la base para el cálculo de tus rendimientos netos 🧮

Los rendimientos de actividades económicas en estimación directa

Repasemos: los autónomos deben tributar su actividad (económica) por el IRPF, el impuesto de la renta sobre las personas físicas.

Hasta aquí, todo clarito.

Para hacerlo, pueden elegir, si reúnen los requisitos, entre tres regímenes fiscales:

- El régimen de estimación directa normal

- El régimen de estimación directa simplificada

- El régimen de estimación objetiva (o módulos)

El cálculo de tus rendimientos netos para pagar el IRPF depende del régimen fiscal al que pertenezcas.

Así, muy brevemente:

- El de estimación directa normal es para autónomos que facturan más de 600.000 € al año.

- El de estimación directa simplificada está pensado para los que facturan por debajo de 600.000 € anuales.

- El de estimación objetiva es opcional para determinadas actividades y existen unos límites de facturación anual: 250.000 € y 125.000 € para operaciones con factura (en 2024).

Los de estimación directa normal y simplificada siguen un método de cálculo del rendimiento neto muy parecido.

Pero el de módulos se basa en unas reglas distintas que puedes consultar en nuestra guía para autónomos en módulos.

Los autónomos en estimación simplificada son la grandísima mayoría, por lo que a continuación te explicaremos cómo es el cálculo del rendimiento neto para aquellos que tributan por este régimen.

Cómo se calcula el rendimiento neto de los autónomos

Volvamos a la fórmula del principio:

Esto es, grosso modo, la base del cálculo. Y sirve tanto para los autónomos que tributan por estimación directa normal como para los que lo hacen por simplificada.

¿Pero qué entiende exactamente Hacienda por ingresos y gastos deducibles? ¿Es eso suficiente para calcular el rendimiento neto?

Veámoslo por partes.

Los ingresos en el cálculo del rendimiento neto

Por ingresos, Hacienda entiende los ingresos computables, es decir, cualquier ingreso que percibas en el ejercicio de tu actividad.

Con más detalle:

- Los ingresos de explotación, que son aquellos que recibes por las ventas de tus servicios o productos, sin contar el IVA

- Subvenciones a tu actividad. Por ejemplo, el Kit Digital y cualquier otra subvención pública o privada.

- Autoconsumo de bienes y servicios. Incluye servicios y productos para consumo privado o familiar así como servicios o productos ofrecidos de forma gratuita a otra persona. Para Hacienda computan como ingresos por el valor normal de mercado de esos servicios o productos.

- Ingresos financieros derivados del aplazamiento o fraccionamiento de operaciones realizadas en el desarrollo de tu actividad

- Transmisión de elementos patrimoniales. Por ejemplo, beneficios por el traspaso de un local de negocio.

- El IVA devengado (el procedente de las ventas) para aquellos que están en el régimen de recargo de equivalencia

- Otros ingresos ligados a tu actividad. Por ejemplo, indemnizaciones procedentes por una entidad aseguradora por accidentes que hayan afectado a materias primas o mercancías necesarias para la producción de tus productos

Los gastos en el cálculo del rendimiento neto

Por el lado de los gastos, debes contar todos aquellos que tengan relación con tu actividad.

La Agencia Tributaria los define como aquellos que:

- Están vinculados al desarrollo de tu actividad

- Están justificados (al menos, con factura)

- Que estén afectos a la actividad, es decir, que sean necesarios para lograr ingresos

- Que estén registrados en tus libros contables (es decir, el libro de registro de gastos)

Los podemos concretar de la siguiente manera:

- La cuota de autónomo y, si tienes empleados, las cotizaciones que corren a tu cargo

- El alquiler del local de trabajo (también el de tu vivienda si la usas como lugar de trabajo)

- Gastos de suministro como luz, agua, gas, telefonía, internet

- Gastos financieros (como recargos o intereses por aplazamiento o fraccionamiento de deudas)

- Gastos de manutención, como los gastos en dietas por comer o dormir fuera del hogar debido a tu actividad, siempre y cuando lo hayas comunicado antes como afectos a la actividad en el modelo 036 o 037 de alta de autónomo

- Compra de mercancías y materias primas

- Las amortizaciones (es decir, las deducciones que puedes hacerte a partir de los bienes que compras para el funcionamiento de tu negocio, como ordenadores, mobiliario, etc.)

- Otros consumos de explotación como material de oficina, envases, embalajes, etc.

- Servicios de otros profesionales (honorarios de abogados, auditores, gestores, asesores, autónomos que contratas para desarrollar tu trabajo, etc.)

- El seguro médico y otros seguros

- Las provisiones (de manera general, se aplica un 7 % de deducción de gastos genéricos, es decir, que de tus beneficios se calcula el 7 % y eso se suma a los gastos)

- Suscripciones a servicios de software en la nube, como el de Declarando 😉

Hay un largo etcétera de gastos relacionados con tu actividad que puedes consultar con más detalle en nuestra guía sobre gastos deducibles.

La deducción por gastos genéricos

Para el cálculo del rendimiento neto no solo basta con restar a tus ingresos todos los gastos de tu actividad.

Debes tener en cuenta un elemento más: un 5 % en concepto de deducción por gastos genéricos (3 % si eres autónomo societario).

¿Y cómo se calcula?

Así de fácil: el 5 % se aplica al resultado de restar tus gastos a tus ingresos.

Un ejemplo: pongamos que en todo el año has tenido 30.000 € de ingresos y 10.000 € de gastos deducibles.

Pues el 5 % se calcula sobre el resultado de restar a los 30.000 € de ingresos, los 10.000 € de gastos.

Es decir, que calcularías el 5 % sobre 20.000 €, lo que daría 1.000 €.

Y eso lo restas a los 20.000 €.

Es decir: 30.000 € (ingresos) – 20.000 € (gastos deducibles) – 1.000 € (5 % de deducción por gastos genéricos)

Pues bien, esto te daría el rendimiento neto de tu actividad 🙌

Y así también es como calcularías el rendimiento neto para la cuota de autónomo, aunque con algunas pequeñas diferencias que te explicamos en: 10 claves para prepararte para el nuevo sistema de cotización de autónomos

El cálculo del rendimiento neto para la renta de los autónomos

Para el pago del IRPF anual, es decir, el de la declaración de la renta, Hacienda no solo tiene en cuenta el rendimiento neto.

Al resultado de ese cálculo, puede aplicar unas reducciones.

En una primera fase, aplica una reducción del 30 % sobre el rendimiento neto (con un máximo de 30.000 €).

Pero solo si no has declarado los rendimientos netos obtenidos en más de dos años o si los has obtenido de manera “notoriamente irregular”.

Por notoriamente irregular se entienden subvenciones de capital para comprar inmovilizado que no se puede amortizar, indemnizaciones o ayudas por cese de actividad, premios literarios, artísticos o científicos.

El resultado de esta reducción se conoce como rendimiento neto reducido.

En una segunda fase, puede aplicar más reducciones sobre ese rendimiento neto reducido. Pero solo en los siguientes casos:

- Autónomos dependientes o TRADE

- Por inicio de actividad (los dos primeros años)

- Por tener una renta total por debajo de 12.000 € (incluida tu actividad económica)

El resultado de estas reducciones, que varían cada año, es el rendimiento neto reducido total.

Y esta es la cifra sobre la que la Agencia Tributaria aplicará el IRPF anual de tu actividad.

Cómo calcular el rendimiento neto con Declarando

El cálculo del rendimiento neto no es fácil, para qué engañarnos. Hay que tener en cuenta muchos factores, entre ellos, todos los gastos de tu actividad.

Los gastos deducibles pueden ser la clave de lo que en Declarando llamamos el ahorro fiscal.

Es decir, que al final en la renta te dé más o menos a ingresar (o devolver, quién sabe) según tu rendimiento neto.

Es por este motivo que en nuestro software tenemos un módulo de control y gestión de gastos que te aconseja qué gastos son deducibles y cómo tienes que registrarlos de cara a tus declaraciones fiscales (modelo 303 de IVA, modelo 130 de IRPF, etc.).

Esta funcionalidad te permite llevar con rigor todos tus gastos. Lo que, en la práctica, puede significar hasta un ahorro de 4.000 € de media.

No exageramos: esa es la media que nuestros clientes ahorran cada año en el pago de sus impuestos.

Pero no solo es un programa de facturación electrónica que registra ingresos y gastos. También es un software de impuestos que te permite presentar tus trimestrales directamente a Hacienda, sin tener que molestarte con trámites adicionales.

Y lo más novedoso: Declarando tiene un módulo de planificación y simulador de la renta, con el que puedes prever el IRPF que te va a tocar pagar en todo momento según el desarrollo de tu actividad.

Esto supone muchos beneficios para ti: por un lado, te permite tomar decisiones de futuro (una inversión, una compra) sobre la base de lo que vas a pagar de renta ese año.

Por el otro, al prever tu renta puedes conocer el rendimiento neto de tu actividad con antelación e informar a tiempo a la Seguridad Social sobre cualquier cambio que afecte a tu cuota de autónomo.

¿Quieres ahorrar tiempo y disgustos y tener un mayor control de tu negocio? Solicita ahora una consulta gratuita y uno de nuestros expertos te ayudará en todo lo que necesites 🤗