Como autónomo tienes la opción de pagar la cuota mínima a la Seguridad Social.

Pero desde 2023, el pago de la cuota mínima está limitado a tu tramo de cotización, que ya no puedes elegir libremente como antes.

A continuación, vamos a explicarte las implicaciones de pagar la cuota mínima de tu tramo.

La cuota mínima de autónomos: un viejo debate con nuevas respuestas

Hasta 2023, los autónomos podían elegir libremente su base de cotización.

En la práctica, cerca del 80 % de los autónomos decidían pagar la cuota de autónomo mínima.

Pero esta práctica cambió completamente con el nuevo sistema de cotización de autónomos basado en los ingresos reales.

Desde ahora, debes pagar según lo que ganes y dentro de tu tramo de cotización puedes elegir entre pagar la cuota mínima del tramo o la máxima.

A continuación te damos más detalles.

Qué significa pagar la cuota (mínima) de autónomo

Esto también podríamos titularlo con la siguiente pregunta: ¿Cómo funciona el sistema de cotización de los autónomos?

Pues verás, al pagar la cuota de autónomo cada mes, estás cubriendo los siguientes aspectos:

- Las contingencias comunes. Te cubre cuando tienes un accidente o enfermedad no laboral que te impide trabajar.

- Las contingencias profesionales. Te protege en caso de accidente o enfermedad laboral.

- Cese de actividad. Te cubre en caso de que hayas dejado tu actividad. Sería lo equivalente al paro. Es decir: el paro de los autónomos.

- Formación, orientación profesional y promoción de la actividad emprendedora. Es una contribución para seguir formándote y favorecer así tu inserción en el mercado laboral.

- El mecanismo de equidad intergeneracional (MEI). Es una cotización para el sostenimiento del sistema de pensiones.

Aprovechamos para aclararte también que:

- Si tienes la tarifa plana de 80 € (87,6 € en 2025) no estás obligado a cotizar por formación. Y por cese de actividad no puedes.

- Si eres autónomo y a la vez trabajas por cuenta ajena (lo que se conoce como pluriactividad), cotizar por contingencias comunes es opcional.

- Los socios de cooperativas no están obligados a cotizar por contingencias profesionales.

¿Y sabes qué más implica pagar la cuota de autónomo? Aquí viene lo mejor: tener derecho a unas prestaciones sociales.

Es decir, prestaciones por:

- Baja laboral por enfermedad (o incapacidad temporal)

- Baja por maternidad o paternidad

- Cese de actividad (el paro del autónomo)

- Jubilación

- Baja por riesgo durante el embarazo y la lactancia (para madres autónomas)

- Incapacidad permanente

- Viudedad y orfandad

Cómo se calcula la cuota mínima

La cuota de autónomo —sea mínima o máxima— se calcula a partir de la base de cotización que te corresponde por tus rendimientos netos.

Los rendimientos netos son tus ingresos reales y se calculan restando tus ingresos y gastos, y aplicando una deducción por gastos genéricos del 7 % (del 3 % si eres autónomo societario).

En 2025 la cuota de autónomo supone el 31,4 % de tu base de cotización.

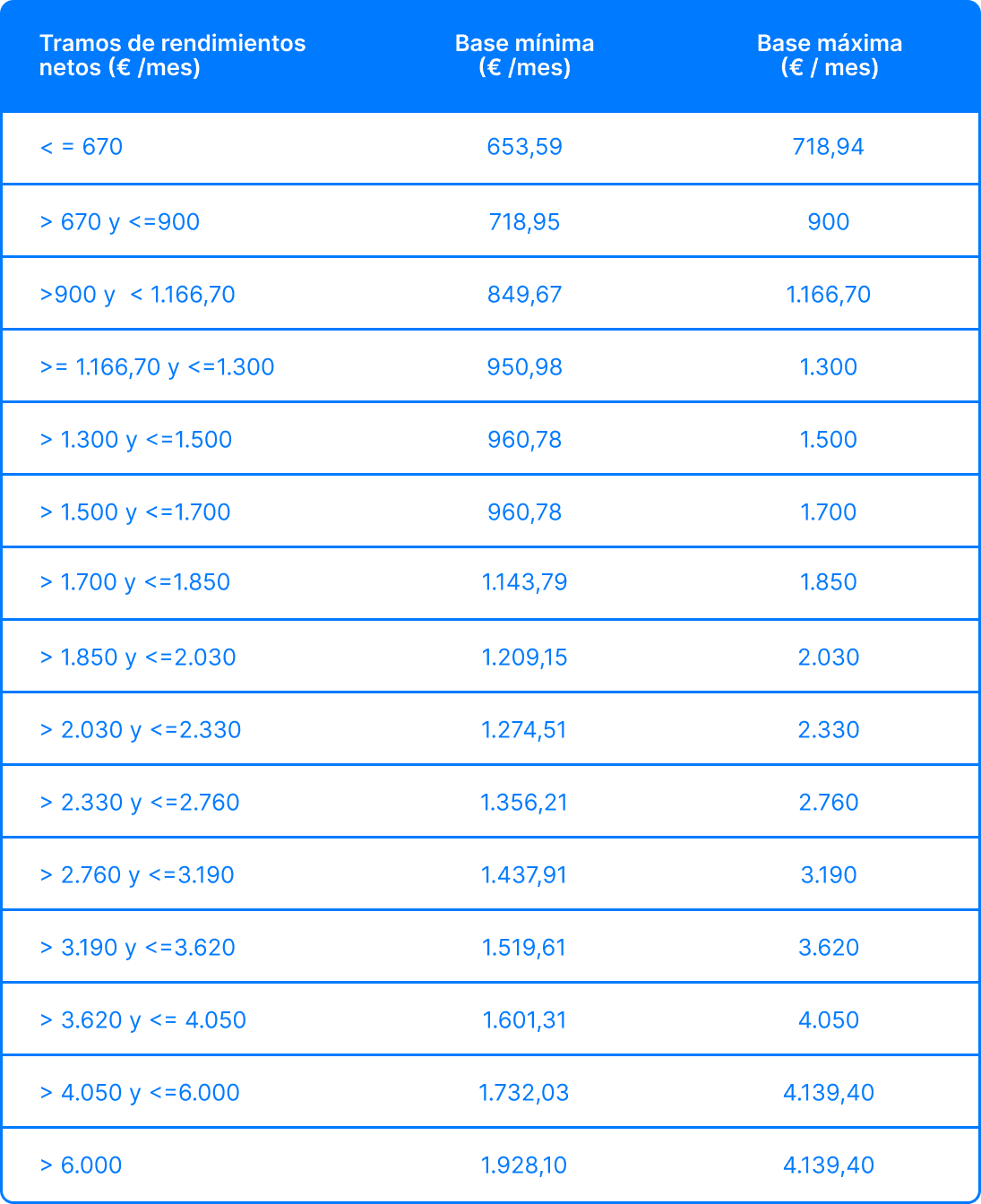

Dentro de tu tramo de cotización, puedes elegir entre la base mínima o la base máxima. En el siguiente gráfico puedes consultar los distintos tramos de cotización y sus correspondientes bases mínimas y máximas.

Fuente: Elaboración propia a partir del Real Decreto-ley 13/2022.

Sin embargo, elegir una u otra tiene consecuencias por lo que hace a tu protección social.

Consecuencias de pagar la cuota mínima

Al cotizar como autónomo tienes derecho a unas prestaciones.

Pues bien, el importe que recibes de todas estas prestaciones depende de la base de cotización.

Por lo que si cotizas por la base mínima de tu tramo de cotización recibirás un importe mínimo.

Por ejemplo, en la baja por maternidad o paternidad, recibes el 100 % de la base reguladora.

Y la base reguladora es la media de la base por la que has cotizado en los 6 meses previos a ser madre o padre.

Esto si llevas más de un año como autónomo. Si llevas menos de un año, la base reguladora será la media de todas las bases por las que has cotizado desde la fecha del alta.

Por lo que si en los últimos 6 meses has cotizado por la base de cotización mínima de tu tramo, recibirás un importe menor que si hubieras cotizado por la base máxima.

Por ejemplo, si tienes unos rendimientos netos de 2.000 € al mes, puedes cotizar entre una base mínima de 1.209,15 € y una máxima de 2.030 €.

Imagínate que cotizabas por la mínima antes de tu maternidad o paternidad: en tal caso, cobrarías 1.209,15 € al mes durante el tiempo de baja.

Y ahora pon que hubieras cotizado por la máxima: entonces estarías percibiendo 2.030 € al mes.

¿Ves la diferencia?

Pues esto que te acabamos de contar es aplicable a todas tus prestaciones: enfermedad, paro, pensión de jubilación, etcétera.

Qué más debes saber sobre la cuota mínima de autónomos en 2025

Como te explicábamos, a partir de ahora debes cotizar en función de tus ingresos netos.

Puedes cotizar por una base mínima para pagar menos cuota, pero dentro de los límites de tu tramo de cotización.

Las bases, por cierto, ya no están topadas por la edad, es decir, que no hay límites de cotización para los autónomos mayores de 47 o 50 años.

A pesar de todo lo dicho, en algunos casos sí que se aplicarán las bases mínimas de cotización. Son estos:

- Cuando tus ingresos netos estén por debajo del salario mínimo interprofesional (o SMI)

- Cuando te estés beneficiando de la tarifa plana de autónomos (en tal caso, cotizas por la mínima general, que en 2025 es de 950,98 €.

¿Tienes dudas sobre el nuevo sistema de cotización de autónomos? Solicita ahora una consulta gratuita y uno de nuestros expertos te resolverá todas tus dudas.