En 2023 empezó a aplicarse el nuevo sistema de cotización de los autónomos.

Es un cambio radical, pues a partir de ahora debes cotizar por tus ingresos reales.

Esto significa que debes pagar otra cuota de autónomo: puede que más, puede que menos, pero siempre en función de lo que ganes.

Por la inquietud que ha generado, hemos resumido el nuevo sistema de autónomos en 10 claves, actualizadas con todas las novedades de 2025.

1) ¿En qué consiste el nuevo sistema de cotización de los autónomos?

Con el nuevo sistema, ya no puedes cotizar por la base de cotización que desees, tal y como ocurría hasta 2023.

A partir de ahora debes pagar una cuota de autónomo según tus rendimientos netos (también conocidos como ingresos reales) y comunicárselos a la Seguridad Social

Esto significa que debes empezar cada año con la calculadora en la mano y hacer una previsión de todo lo que vas a ingresar y gastar.

¿Y cómo se comunican los rendimientos netos a la Seguridad Social? A través del portal Importass.

Para acceder, necesitas identificarte con el DNI electrónico, el certificado digital o la Cl@ve PIN.

A partir del cálculo de tus rendimientos netos, Importass te informa de cuál es tu base de cotización y qué cuota tienes que pagar.

Ahora te mostramos cómo calcularla.

2) ¿Cómo saber tu cuota de autónomo?

La nueva cuota de autónomos se calcula como siempre. Es decir, a partir de tu base de cotización, calculando en 2024 el 31,3 %.

Lo que cambia es que tu base de cotización depende ahora de tus rendimientos netos mensuales.

Estos los calculas teniendo en cuenta lo siguiente:

- Tus ingresos anuales

- Los gastos anuales relacionados con tu actividad (o gastos deducibles)

- El importe anual de cuota de autónomo

- Una deducción por gastos genéricos del 5 % (para los autónomos societarios, del 3 %)

Vamos a ver este cálculo con el siguiente ejemplo:

Pongamos que tienes una estimación de ingresos anuales de 50.000 € y unos gastos anuales de 10.800 € (de los que 3.528 € son de cuota de autónomo).

El rendimiento neto de todo el año lo calcularás restándole los gastos a los ingresos. Es decir:

50.000 € – 10.800 € = 39.200 €

A este resultado, deberás sumarle la cuota de autónomo que hayas pagado a lo largo del año:

39.200 + 3.528 = 42.728 €

El siguiente paso es calcular el 5 % de deducción por gastos genéricos: 42.728 € x 5 % = 40.591,6 €

Estos 40.591,6 € son tus rendimientos netos anuales. Pues bien, ahora hay que saber los mensuales.

Para calcularlos, debes dividirlos por 365 y multiplicar el resultado por 30. Es decir:

(40.591,6 / 365) x 30 = 3.382,63 €

Para saber qué cuota debes pagar cada mes, tendrás que consultar la tabla con los tramos de cotización.

Esta tabla te la mostramos a continuación.

3) ¿Cuáles son los tramos de autónomos en 2025?

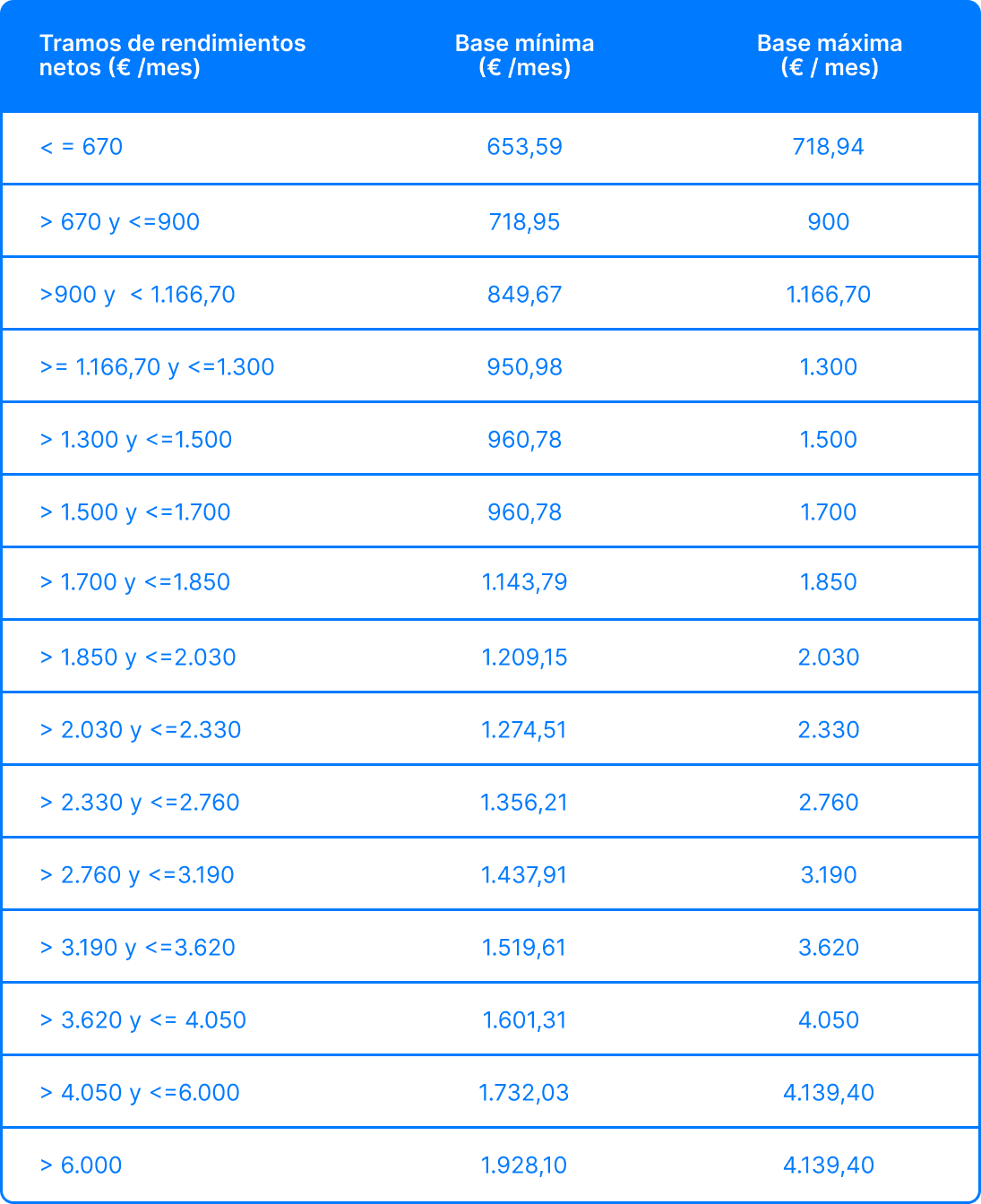

Con el nuevo sistema de cotización, existen 15 tramos de cotización, empezando por los que ganen 670 € al mes o menos hasta los que superen los 6.000 € mensuales.

Aquí “ganar”, por cierto, quiere decir: ingresos menos gastos (o rendimientos netos), según la fórmula del apartado anterior.

A continuación, puedes consultar la tabla con los tramos de cotización de 2025:

Fuente: Elaboración propia a partir del Real Decreto-ley 13/2022.

Cada tramo tiene asignado una base de cotización mínima y una máxima.

Para entenderlo mejor, retomaremos el ejemplo del punto anterior:

El cálculo del rendimiento neto para saber la cuota nos daba 3.382,63 € al mes.

Esto quiere decir que estarías en el tramo que va de 3.190 € a 3.620 €, por lo que puedes elegir pagar por la base mínima de ese tramo (1.519,61 €) o la máxima (3.620 €).

O lo que es lo mismo: aplicando

Por la mínima pagarías 477,15 € al mes en 2025. Y si eligieras la máxima, 1.136,68 € mensuales. Estas cifras salen al calcular el 31,4 % a la base de cotización.

Por cierto, en Declarando hemos creado un simulador de la cuota de autónomos que optimiza el cálculo de tu cuota de autónomos sin que tengas que enredarte con cálculos.

Y ahora la siguiente duda: ¿Qué ocurre si mis rendimientos netos varían durante el año?

4) ¿Cómo cambiar la base de cotización de autónomos?

Con el nuevo sistema de autónomos, puedes cambiar hasta 6 veces al año tu base de cotización.

Por lo que si tus ingresos netos varían durante el año, puedes adaptar la cuota que pagas al mes.

Cada cambio en tu base de cotización tiene efecto en las siguientes fechas:

- 1 de marzo: el cambio tienes que comunicarlo entre enero y febrero

- 1 de mayo: debes comunicarlo entre marzo y abril

- 1 de julio: debes solicitarlo entre mayo y junio

- 1 de septiembre: has de comunicarlo entre julio y agosto

- 1 de noviembre: si lo comunicas entre septiembre y octubre

- 1 de enero: cuando lo comuniques entre noviembre y diciembre

La solicitud de modificación se hace fácilmente en Importass.

Al entrar, en Servicios y trámites online de la Tesorería, clica en Altas, bajas y modificaciones.

En el nuevo menú de opciones, debes clicar sobre Modificación de datos de trabajo autónomo, y luego sobre el botón azul Solicitar modificación.

Para acceder necesitarás un identificador digital (DNI electrónico, certificado digital o Cl@ve PIN).

Ten presente ahora esto: al siguiente año la Seguridad Social regularizará el pago de tus cotizaciones.

Esto te lo explicamos a continuación.

5) ¿Qué es la regularización de la cuota de autónomos?

Al acabar el año, Hacienda comunica a la Seguridad Social los datos de tus rendimientos netos.

Hacienda ya tiene esa información a partir de tus declaraciones fiscales, que puedes consultar en nuestro calendario fiscal.

Y, a partir de esa información, la Seguridad Social regularizará el pago de tus cotizaciones.

Regularizar quiere decir lo siguiente:

- Si durante el año has pagado menos cuota de la que debías según tus ingresos reales, la Seguridad Social te exigirá la diferencia

- Y si has pagado más de lo que te tocaba, la Seguridad Social te devolverá esa diferencia

En el primer caso (tienes que pagar la diferencia), recibirás una notificación y tendrás hasta el último día del mes siguiente para hacer el pago.

En el segundo caso (te devuelve), la Seguridad Social te ingresará la diferencia antes del 30 de abril.

En 2024, la regularización se retrasó hasta diciembre, tal y como informamos en nuestro Observatorio Jurídico («El 74 % de los autónomos deberá pagar por regularizar su cuota a la Seguridad Social«).

Por cierto: que la Seguridad Social te exija la diferencia —porque has cotizado por debajo de lo que te tocaba— no está penalizado.

Lo que sí está penalizado es que no lo pagues en el plazo fijado, porque las consecuencias tienen forma de recargo: un 10 % sobre el importe a pagar durante el primer mes y un 20 % a partir del segundo.

6) ¿Qué pasa en 2025 con los autónomos que pagaban una cuota superior?

La nueva normativa de autónomos elimina la opción de cotizar por una base distinta a la que te tocaría por tu tramo de ingresos.

Dio un periodo transitorio en 2023, cuando se aplicó el sistema por primera vez.

7) ¿Cómo queda la tarifa plana de autónomos en 2025?

Si en 2023 te beneficiaste de la nueva tarifa plana de 80 € (87,6 € en 2025), este año puedes prorrogarla.

Pero con una condición: que tus rendimientos netos sean inferiores al salario mínimo interprofesional (SMI).

La prórroga debes solicitarla en Importass antes de que se agote el periodo inicial de 12 meses.

Te recordamos brevemente en qué consiste la nueva tarifa plana:

- Pago a la Seguridad Social de una cuota fija mensual de 87,6 € durante los primeros 12 meses de actividad, ampliable 12 meses más si tus ingresos netos no superan el SMI

- Debes solicitarla al darte de alta de autónomo

8) ¿Qué pasa en 2025 si todavía disfrutaba de la antigua tarifa plana de 60 €?

Si en 2022 te empezaste a beneficiar de la antigua tarifa plana, en 2025 se agotará definitivamente.

Te recordamos las condiciones de la antigua tarifa plana:

- 60 € mensuales los primeros 12 meses (o una bonificación del 80 % de la cuota si has elegido una base superior a la mínima)

- Una reducción del 50 % de la cuota en los seis siguientes meses (meses 13 y 18)

- Una reducción del 30 % los restantes seis meses (meses 19 y 24)

Una vez agotada, pasarás a pagar la cuota íntegra que te corresponda por tus ingresos reales.

9) ¿Los autónomos en pluriactividad mantienen la cuota reducida?

Los autónomos que también trabajan por cuenta ajena (los autónomos en pluriactividad) pueden beneficiarse también de la tarifa plana al inicio de su actividad por cuenta propia.

Al margen de la cuota reducida por inicio de actividad, tienen la opción de renunciar a la cotización por contingencias comunes en su cuota de autónomo. Ya que cotizan por este concepto como asalariados.

Si, por el contrario, cotizas por completo en ambos regímenes, la Seguridad Social te devolverá el exceso de cotización (lo hará de oficio, sin que tengas que mover un dedo).

Es decir, que a partir de esa cantidad cotizada como autónomo (igual o superior a 16.030,82 € en 2024), la Seguridad Social te devolverá el 50 % del exceso hasta llegar a un tope del 50 % de todas las cuotas ingresadas como autónomo.

Junto a estas reducciones en la cotización, los autónomos pluriactivos en empresas emergentes tienen derecho a una bonificación del 100 % sobre la base mínima durante los 3 primeros años de actividad.

Una empresa emergente es aquella de nueva creación, que se dedica a la innovación tecnológica, tiene su sede social en España y al menos el 60 % de su plantilla está contratada en nuestro país.

10) ¿Qué otras cuotas bonificadas hay para los autónomos?

Esta nueva reforma trae nuevas bonificaciones que quizá te interesen:

- Un 75 % de reducción en la cuota a los autónomos que reciban una prestación por el cuidado de menores con una enfermedad grave o cáncer. La bonificación durará el tiempo que dure la prestación.

- Un 80 % de reducción en la cuota a los autónomos que hayan cesado en su actividad por el nacimiento de un hijo (o por la adopción, acogida o tutela) y retomen la actividad dentro de los dos años siguientes. Esta bonificación tiene una duración de 24 meses.

Y siguiendo con más bonificaciones:

- Los autónomos con discapacidad (igual o superior al 33 %), víctimas de violencia de género o víctimas de terrorismo, podrán beneficiarse de la nueva tarifa plana de 87,6 € (en 2025) durante 24 meses, prorrogable 36 meses más. Lo deben solicitar al darse de alta.

El resto de bonificaciones para autónomos se mantiene. Con una excepción: esta nueva reforma deroga las que había por edad y población.

¿Tienes más dudas sobre el nuevo sistema de cotización de autónomos?

Es normal que esta reforma, por su novedad, genere confusión entre los autónomos. Incluso en 2025.

Échale un vistazo al vídeo que hemos preparado a modo resumen 👇🏻

A partir de ahora, debes llevar un mejor control de tus ingresos y gastos. Pero sobre todo una mayor previsión, ya que tu cuota de autónomo se calcula en función de lo que prevés ganar.

Por eso en Declarando hemos desarrollado en nuestro software una funcionalidad que predice tus ingresos netos en función de tu historial de facturación y te mantienen informado de forma constante, sin que tú tengas que hacer nada.

De esta manera, sabrás en todo momento lo que debes ingresar de cuota y no tendrás que esperar a la regularización de la Seguridad Social.

También puedes realizar un cálculo de tu cuota óptima con nuestro simulador de la nueva cuota de autónomos 👇🏻

Calculadora de las cuotas de autónomos en 2024

El total de ingresos que esperas tener hasta finales de año. Introduce la cantidad bruta sin impuestos, como IVA o IRPF.

El total de gastos derivados de tu actividad hasta finales de año (gastos de proveedores, materiales, página web, transportes, dietas….), sin tener en cuenta las cuotas a la Seguridad Social.

Cantidad total pagada en cuotas a la Seguridad Social a lo largo del año

Selecciona el mes en que has pagado tu última cuota a la Seguridad Social.

Tienes dudas sobre la recomendación óptima de su cuota? Habla con nuestros expertos