¿Existen los influencers para Hacienda?

Empecemos por un poco de contexto. ¿Qué se entiende por influencer? Y lo más importante: ¿Qué entiende Hacienda por influencer?

Decíamos que el influencer es una profesión relativamente reciente.

Según el Diccionario de Oxford, el término influencer aparece en 2007 como “persona que se ha dado a conocer a través de internet y las redes sociales” y “usa su celebridad” para promover o generar interés en productos o marcas.

¿Y qué entiende Hacienda por influencer?

Es aquí cuando llega la confusión.

Si consultas la clasificación de actividades que Hacienda organiza en epígrafes en el impuesto de actividades económicas (IAE), para Hacienda un influencer no existe.

No existe como actividad, se entiende.

Un IAE para tiempos predigitales

Esto no ha de sorprenderte: el IAE se reguló en un real decreto de 1990, antes de que se creara la primera página web (en 1991) y mucho antes de la aparición de las redes sociales (Facebook se creó en 2004).

Desde entonces se han hecho pocas modificaciones en el IAE.

Por ejemplo, un oficio con más de tres siglos de tradición como el de periodista no se incluyó hasta la penúltima modificación… ¡en 2021!

Pero que un oficio no exista en el IAE no significa que no debas pagar impuestos. Para eso Hacienda siempre tiene soluciones.

Pero como contribuyente hay que buscarlas. Y eso es lo que ha hecho nuestro equipo jurídico: buscar de qué manera pueden los influencers encajar mejor en ese puzle fiscal de Hacienda.

3 tipos de influencer (tal y como los entiende Hacienda)

Desde un punto de vista fiscal, podemos clasificar a los influencers en 3 tipos según si:

- El influencer sube el contenido a sus redes sociales

- Si solo crea el contenido y lo envía a la plataforma

- Si se asocia a una red multicanal (o MCN, por sus siglas en inglés)

Cada situación tiene implicaciones fiscales diferentes. ¿Las vemos?

1) Influencers que suben el contenido a sus redes sociales

Si como influencer creas y subes tú mismo el contenido a tus redes sociales y obtienes ingresos por ello, para Hacienda estás desarrollando una actividad económica.

¿Qué supone esto? Veámosla paso a paso.

Alta de autónomo e IAE

Sí, debes darte de alta como autónomo.

En el alta, debes elegir un epígrafe del IAE.

Aunque el IAE son las siglas de un impuesto, este solo lo pagan las empresas: las personas físicas, como los autónomos, están exentas.

Aun así, no deja de ser importante. Entre otras cosas, porque el IAE determina qué impuestos debes presentar, cómo debes facturar o qué gastos te puedes deducir.

Si eres un influencer que crea y sube su propio contenido, tu epígrafe es el “961.1 Producción de películas cinematográficas”, según la consulta vinculante V3103-23 de la Dirección General Tributaria (o DGT).

Este es un primer paso. Esencial. Ahora toca hablar de impuestos.

IRPF, retenciones y pagos fraccionados

Como eres autónomo, debes declarar tu actividad en el IRPF como un rendimiento de la actividad económica (si fueras asalariado, lo harías como rendimiento del trabajo).

También debes facturar a la plataforma.

La factura siempre irá sin retención de IRPF.

Las retenciones son anticipos a Hacienda en concepto de IRPF. Pero al realizar una actividad empresarial del IAE, no debes aplicarlas en tus facturas.

En contrapartida, Hacienda te obliga a presentar cada trimestre el modelo 130 de pagos fraccionados de IRPF.

Presentar el modelo 130 significa adelantar a Hacienda cada trimestre el 20 % de tus ganancias.

Este adelanto lo tendrá Hacienda en cuenta cuando declares tu renta anual.

¿Con IVA o sin IVA?

Tu actividad puede estar sujeta a IVA o no, según el país de residencia de la plataforma donde subes tus contenidos:

- Si está en España, debes facturar con un IVA del 21 % e ingresarlo a Hacienda cada trimestre presentando el modelo 303.

- Si la plataforma está alojada fuera de España, se aplican las reglas del IVA transfronterizo. Esto significa que tus facturas van sin IVA. Y aunque vayan sin IVA, debes presentar igualmente el modelo 303 cada trimestre como operación no sujeta.

Por ejemplo, pongamos que prestas servicios como influencer a una empresa de Estados Unidos, como sería el caso de YouTube o Instagram.

- La operación no estará sujeta a IVA, pero deberás declararla en el modelo 303

- La factura va sin retención (y sin IVA, claro), pero deberás presentar el modelo 130 cada trimestre

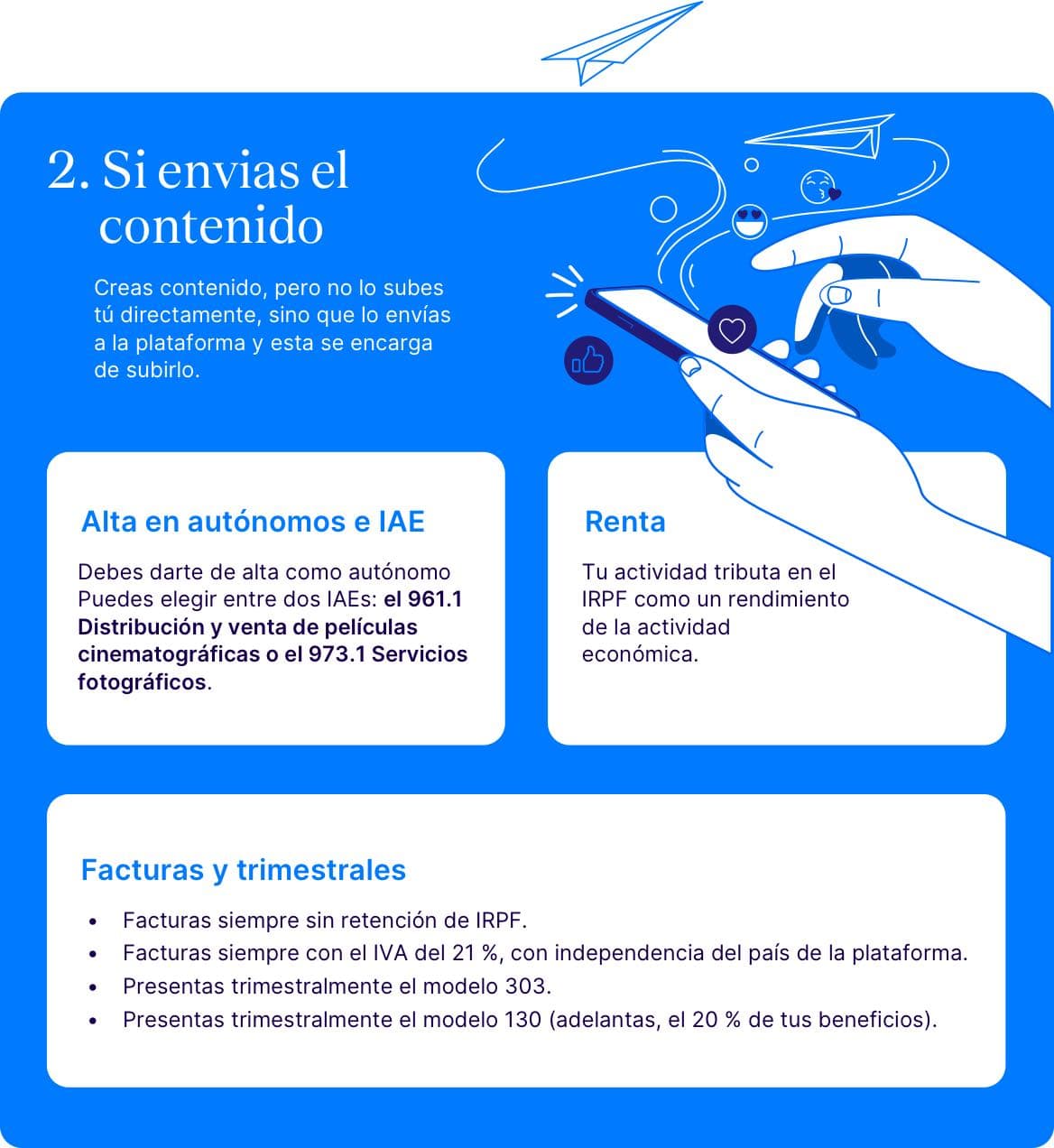

2) Influencers que crean contenido y lo envían a plataformas para que lo suban

Es una situación muy parecida a la anterior. Pero con un pequeño matiz: el contenido no lo subes tú directamente, sino que lo envías a la plataforma y esta se encarga de subirlo.

Pues bien, esta pequeña diferencia ya supone una gran diferencia para Hacienda 👇

Alta de autónomo: entre 2 epígrafes de IAE

Del alta de autónomo no te libras, pero puedes elegir entre dos epígrafes, según la consulta vinculante V0773-22 de la DGT:

- El epígrafe 961.1 “Distribución y venta de películas cinematográficas” (como en el caso anterior)

- El epígrafe 973.1 “Servicios fotográficos”

IRPF e IVA

Con el IRPF ocurre igual que en el caso anterior:

- Al ser autónomo, tu actividad tributa como una actividad económica.

- La factura irá siempre sin retención, porque realizas una actividad empresarial

- Cada trimestre debes presentar el modelo 130 (y adelantar, por tanto, el 20 % de tus beneficios)

El IVA, sin embargo, sí cambia:

- Debes facturar siempre con el IVA del 21 %, con independencia del país de residencia de la plataforma

Aquí Hacienda interpreta a su manera el criterio que el Tribunal de Justicia de la Unión Europea (el TJUE) fijó la sentencia C-1/08, de 2009.

Según la interpretación de Hacienda, estás prestando un servicio publicitario por vía electrónica y su “utilización o explotación efectiva” tiene lugar en España.

Por lo que, a efectos de aplicación del IVA, no importa que la plataforma esté ubicada en otro país.

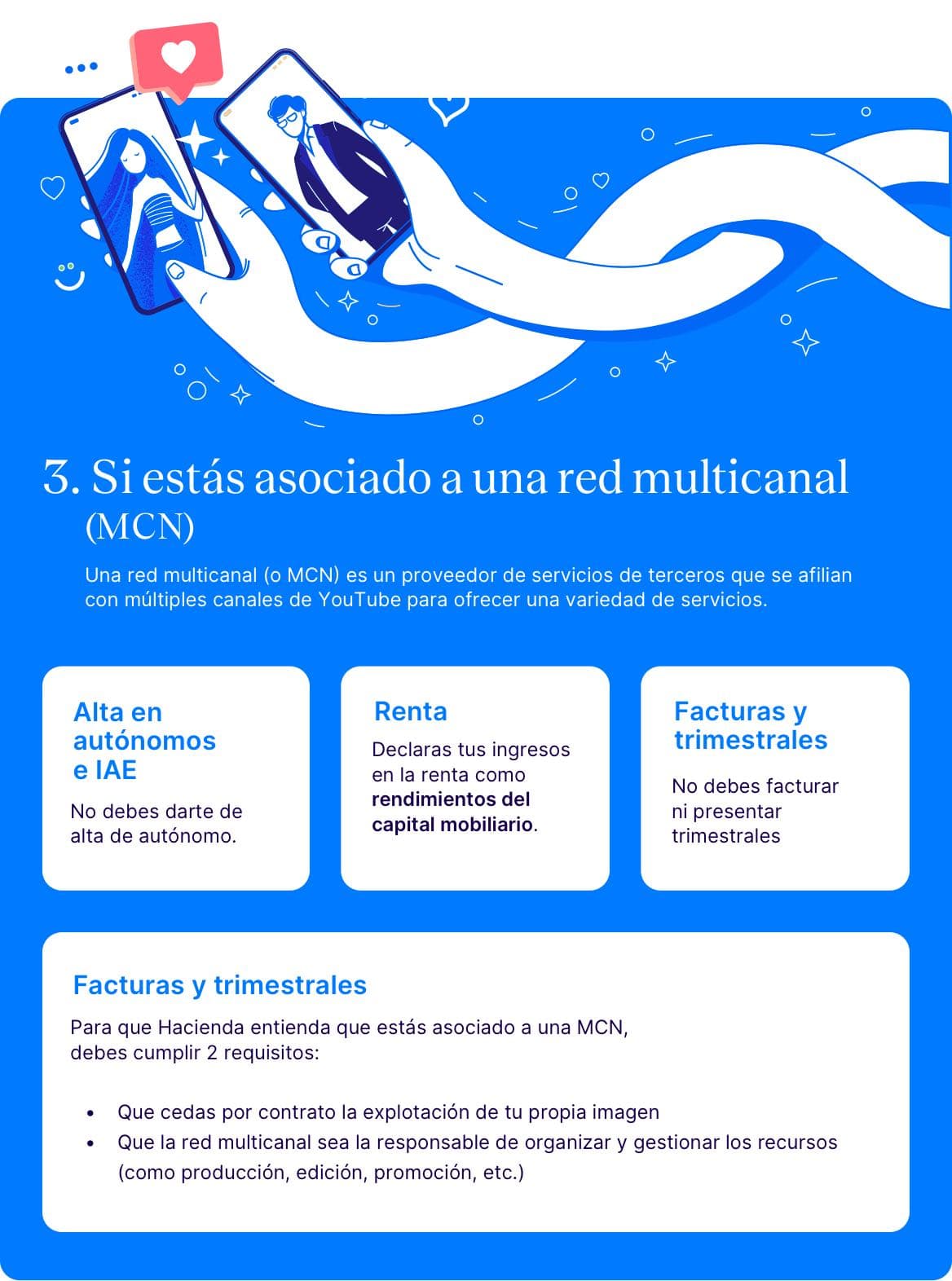

3) Influencers que se asocian a una red multicanal (MCN)

Una red multicanal (o MCN) es un proveedor de servicios de terceros que se afilian con múltiples canales de YouTube para ofrecer una variedad de servicios.

Estos servicios pueden incluir el desarrollo de audiencia, la programación de contenido, colaboraciones de creadores, gestión de derechos digitales, monetización y ventas.

Si te asocias con una MCN que se encarga de asesorar y organizar la creación y subida de contenidos como vídeos, tus ingresos tributan en el IRPF como rendimientos del capital mobiliario.

Es decir, que tributarían en tu declaración de la renta como si fueran intereses bancarios o dividendos de acciones.

Esto implica que:

- No debes darte de alta de autónomo

- No debes pagar IVA ni, por tanto, presentar declaraciones trimestrales a Hacienda

Para que Hacienda entienda que estás asociado a una MCN, debes cumplir los siguientes requisitos:

- Que cedas por contrato la explotación de tu propia imagen

- Que la red multicanal sea la responsable de organizar y gestionar los recursos (como producción, edición, promoción, etc.)

Este último aspecto es importantísimo: si como influencer tienes un mayor grado de control sobre la producción y gestión de tu contenido, Hacienda puede concluir que se trata de una actividad por cuenta propia.

O lo que es lo mismo: que debes darte de alta de autónomo.

Concluyendo: ¿Qué es lo que más conviene a los influencers cuando la plataforma está fuera de España?

Muchos influencers trabajan para plataformas que residen fuera de España.

Por eso vamos a hacerte un resumen, a modo de conclusión, para que puedas evaluar la situación que más te conviene.

Este resumen está ordenado según los 3 tipos de influencers que existen para Hacienda y que te hemos explicado anteriormente:

1) Si subes el contenido:

- Se considera un servicio prestado por vía electrónica y debes darte de alta de autónomo

- Debes facturar sin IVA y sin retención de IRPF

- Aun así, deberás presentar cada trimestre el modelo 303 y declarar la operación como no sujeta a IVA. También deberás presentar el modelo 130 de IRPF.

2) Si envías el contenido:

- Se considera un servicio publicitario que prestas por vía electrónica y has de darte de alta en Hacienda y la Seguridad Social

- Debes facturar con el IVA al 21 % y sin retención de IRPF

- El IVA lo ingresas a Hacienda con el modelo 303. También debes presentar el modelo 130 de IRPF.

3) Si firmas un contrato de cesión de imagen:

- No debes darte de alta de autónomo

- Los ingresos los debes declarar en tu renta como rendimientos del capital mobiliario

- No debes facturar ni presentar trimestrales

Cada opción tiene sus pros y contras fiscales. Por ejemplo, subir el contenido es más beneficioso que enviarlo a la plataforma, porque así no pagas el 21 % de IVA.

Ceder tu imagen por contrato te libra del alta de autónomo (y sus correspondientes obligaciones fiscales), pero debes asegurarte de que la plataforma se encarga de organizar toda la producción, edición, etc.

De lo contrario, Hacienda entenderá que estás desarrollando una actividad económica. Por lo que te obligará al alta de autónomo (también en la Seguridad Social).

Puedes ver un resumen de lo que hemos comentado en el artículo en el siguiente vídeo 👇🏻

Si eres influencer y tienes dudas sobre tu fiscalidad, nuestro equipo de mentores fiscales estará encantado de ayudarte.

Solo tienes que reservar una consulta gratuita y problema resuelto.