¿Cuánto es la cuota de autónomo?

Esta es una de las preguntas que más se hacen los autónomos en España, sean primerizos o no.

Puede que esta también sea la pregunta que te ha traído aquí.

Pues bien, como decía una famosa pintada: “Cuando teníamos las respuestas nos cambiaron las preguntas”.

Y es que desde 2023, la pregunta es otra: ¿Cuánto voy a ganar este año?

Si consigues responderla (sí, sabemos que es difícil), podrás contestar a la pregunta o preguntas que te han traído aquí.

En esta guía, te daremos las claves de tu cuota de autónomo.

Y daremos respuesta a las nuevas preguntas para que no te lleves ninguna sorpresa desagradable 😊

¿Qué es la cuota de autónomo?

La cuota de cotización de autónomos es una cantidad que debes pagar cada mes a la Seguridad Social.

El pago es obligatorio desde tu primer día de alta como autónomo.

En esto no estás solo: las empresas y sus empleados también están obligados a pagar cotizaciones.

La cuantía de la cuota de autónomo depende de tus ingresos reales (ingresos después de gastos): cuanto más ganes, más pagas.

Esto no siempre ha sido así, como veremos más adelante.

Como tus ingresos pueden variar, tienes la opción de cambiar tu cuota.

Luego, al acabar el año, la Seguridad Social hará sus ajustes: si pagaste más de lo que debías, te devolverá la diferencia.

Y si pagaste menos, te la exigirá.

Esto es lo esencial que debes conocer de la cuota de autónomo.

Pero como es mucha información, la iremos desmenuzando poco a poco.

Empezando por lo básico: ¿Qué cubre la cuota de autónomo? ¿Para qué sirve? 💡

¿Para qué sirve la cuota de autónomos y qué cubre?

La cuota de autónomos es una contribución para mantener el sistema de la Seguridad Social.

En contrapartida, esto es lo que cubre tu cuota mensual:

- Las contingencias comunes. La baja por enfermedades y accidentes no profesionales.

- Las contingencias profesionales. La baja por enfermedades y accidentes profesionales.

- El cese de actividad, que es lo que se conoce como paro de autónomos.

- Formación y orientación laboral para facilitar tu inserción al mercado laboral.

- El mecanismo de equidad intergeneracional (o MEI) para financiar el sistema público de pensiones.

En términos de prestaciones sociales, tu cuota de autónomo incluye:

- La baja médica por enfermedad o accidente común o profesional

- La baja por maternidad y paternidad

- El riesgo durante el embarazo y la lactancia

- La incapacidad permanente

- La viudedad y la orfandad

- El paro (o cese de actividad del autónomo por motivos involuntarios)

- La jubilación

La cuantía de tus prestaciones depende de lo que pagues de cuota de autónomo: si pagas más, recibes más.

Esto siempre ha sido así.

Lo que cambió en 2023 fue la manera de cotizar.

Toca hablar de la nueva cuota 🧑🏫

Y llegó la nueva cuota de autónomos que todo lo cambió…

En 2023 entró en vigor el nuevo sistema de cotización de autónomos.

¿Qué cambió? Principalmente, la forma de cotizar.

Hasta entonces, como autónomo podías elegir libremente qué cuota pagar entre un mínimo y máximo fijados cada año por ley.

Con el nuevo sistema debes hacerlo en función de tus ingresos reales.

Por ingresos reales debes entender la diferencia entre los ingresos y gastos de tu actividad.

O lo que la Seguridad Social llama rendimientos netos.

La nueva cuota de autónomos, por tanto, consiste en una cuota de cotización que se ajusta a lo que ganas realmente.

Por lo que a partir de este momento el quid de la cuestión ya no es cuánto es la cuota de autónomo, sino cómo calculo lo que gano.

¿Cómo calcular la cuota de autónomos?

Primero de todo, un pequeño matiz: tu cuota de autónomo se calcula según tu base de cotización, aplicando el 31,4 % en 2025.

Este porcentaje varía de año en año. O mejor dicho: aumenta cada año 🤔

Pero esto no es ninguna novedad. El cálculo de la cuota siempre se ha hecho así, aplicando un porcentaje a tu base de cotización.

Lo novedoso viene a continuación: para elegir la base de cotización tienes que calcular los rendimientos netos de tu actividad.

Es decir, que para calcular la cuota de autónomos primero debes estimar lo que vas a ganar durante el año.

Para esto, has de aplicar la siguiente fórmula:

Y ahora un par de aclaraciones:

- La deducción por gastos genéricos (o gastos de difícil justificación) es del 5 % para todos los autónomos. Para los autónomos societarios es del 3 %.

- En los gastos no debes incluir lo que pagas de cuota de autónomo.

Para ahorrarte estos cálculos, puedes tomar el siguiente atajo: nuestro simulador de la cuota de autónomos.

Calculadora de las cuotas de autónomos en 2024

El total de ingresos que esperas tener hasta finales de año. Introduce la cantidad bruta sin impuestos, como IVA o IRPF.

El total de gastos derivados de tu actividad hasta finales de año (gastos de proveedores, materiales, página web, transportes, dietas….), sin tener en cuenta las cuotas a la Seguridad Social.

Cantidad total pagada en cuotas a la Seguridad Social a lo largo del año

Selecciona el mes en que has pagado tu última cuota a la Seguridad Social.

Tienes dudas sobre la recomendación óptima de su cuota? Habla con nuestros expertos

Aun así, no está mal verlo con un ejemplo.

Ejemplo de cálculo de la cuota de autónomos 2025

Pon que facturas al mes 2.500 € y tienes unos gastos fijos mensuales de 500 € (sin contar la cuota de autónomo).

Tus rendimientos netos serían de 2.000 € (2.500 € – 500 €).

Pero para saber la cuota que te toca pagar, tienes que descontar un 5 % por gastos de difícil justificación al rendimiento neto.

Es decir: el 5 % de 2.000 €, que son 100 €.

Tus rendimientos netos mensuales serían entonces:

Ahora ya tienes una estimación de tus rendimientos netos mensuales.

Pero falta conocer tu base de cotización para poder calcular la cuota.

Para esto, debes consultar los tramos de cotización 👇

Tramos de cotización de autónomos 2025

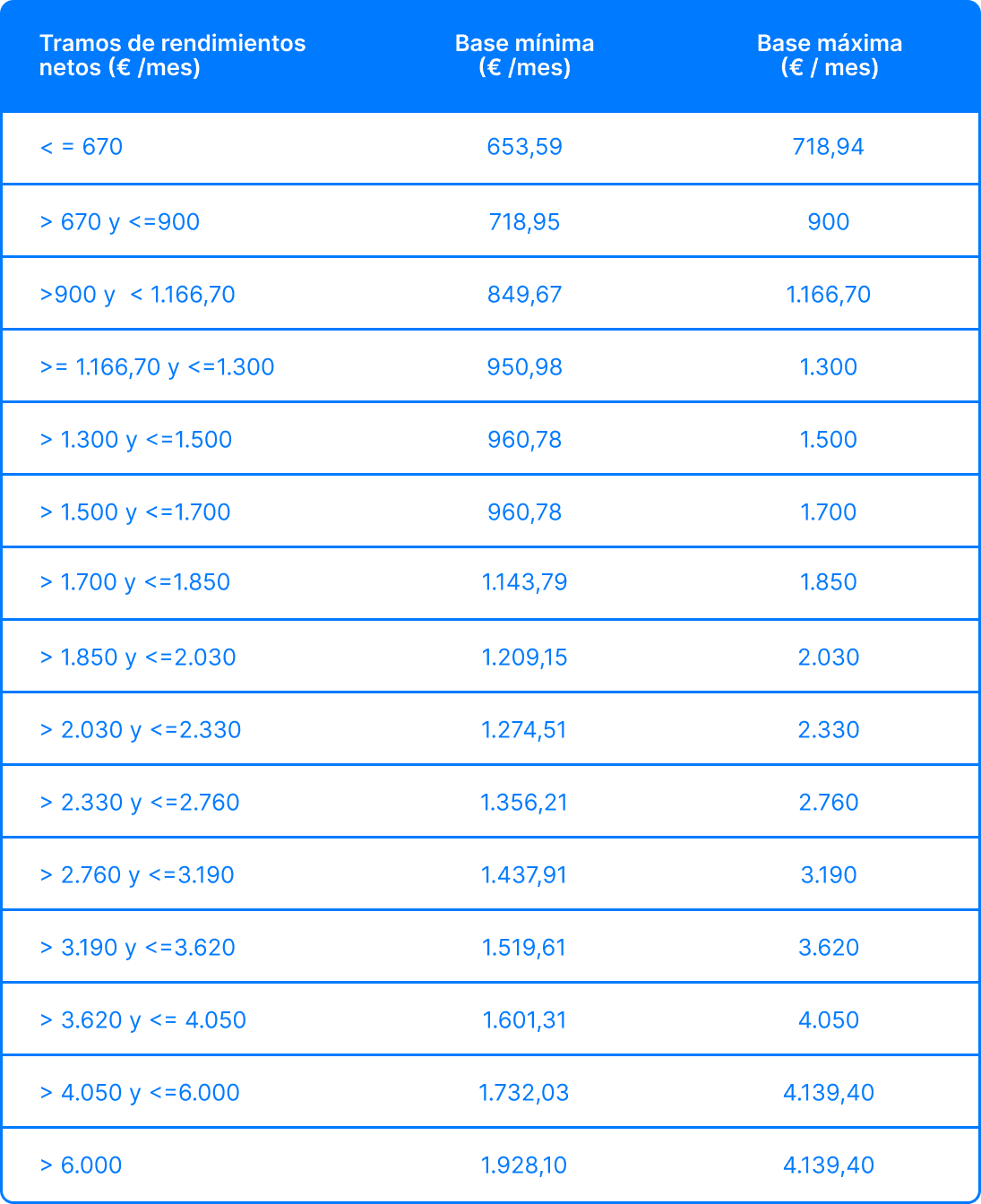

Los tramos de cotización de autónomos son una tabla donde se muestra la base de cotización que te corresponde en función de tus rendimientos netos.

Más concretamente: a cada tramo de rendimientos netos le corresponde una base de cotización mínima y máxima.

En la siguiente tabla de cotización de 2025 te lo mostramos:

Fuente: Elaboración propia a partir del Real Decreto-ley 13/2022.

Fuente: elaboración propia a partir de los datos de tramos de cotización de autónomos de la página web de la Seguridad Social.

Si te fijas, se trata de 15 tramos:

- Los 3 primeros se corresponden con las bases reducidas. Están pensadas para aquellos autónomos que facturan poco cada mes (por debajo del salario mínimo).

- Los siguientes 12 tramos se corresponden con la tabla general.

Esta tabla, por cierto, se renueva cada año. Por lo que en 2026 cambiará.

Volviendo al ejemplo anterior, para saber cuánta cuota debes pagar cada mes, primero debes consultar qué base de cotización te corresponde por tus rendimientos.

En el ejemplo, tus rendimientos netos eran del 1.860 € al mes. Por lo que, según la tabla de antes, debes cotizar entre una base mínima de 1.209,15 € y una base máxima de 2.030 €.

O lo que es lo mismo: aplicando el 31,4 % para calcular la cuota, debes pagar entre una cuota mínima de 379,67 € y una cuota máxima de 637,42 € al mes.

La diferencia es importante:

- Si pagas la cuota mínima según tus rendimientos, eso afectará negativamente en tus prestaciones sociales (la cuantía a pagar será menor).

- Si pagas la cuota máxima, recibirás prestaciones más generosas. Pero, claro, económicamente supone un esfuerzo mayor para tu bolsillo.

También puedes elegir otra cuota entre la mínima y la máxima, siempre dentro de tu tramo de rendimientos netos.

Esto de la cuota mínima y máxima requiere más explicación. A eso vamos a continuación.

¿Cuál es la cuota mínima de autónomos 2025?

Antes te explicábamos que en la tabla de la cuota de autónomos existen unos tramos reducidos y otros generales.

Pues bien, cuando la Seguridad Social habla de cuota mínima de autónomos, se suele referir a la tabla general.

Es decir, para aquellos que cotizarían por una base mínima de 950,98 € al mes en 2025.

Así que la cuota mínima de autónomos en 2025 es de 298,60 € al mes, que es el resultado de aplicar el 31,4 % sobre la base mínima.

Sin embargo, la cuota mínima reducida —sobre la base reducida de 653,59 €, según la tabla para 2025— es de 205,22 € al mes.

Recuerda que pagar una cuota mínima implica recibir menos prestación: es decir, una menor cantidad cuando estás de baja por enfermedad o cuando te jubiles.

Por eso, al elegir entre una base mínima o una base máxima según tu tramo de rendimientos, te aconsejamos valorar bien las consecuencias de cotizar por la mínima 🤔

¿Y cuál es la cuota máxima de autónomos 2025?

La cuota de máxima de autónomos de 2025 es de 1.299,77 € al mes.

Este importe es el resultado de aplicar el 31,4 % de la cuota sobre la base de cotización máxima (4.139,40 € al mes).

Además, en cada tramo de rendimientos netos puedes elegir cotizar por una cuota máxima.

Lo que implica luego recibir una mayor importe en tus prestaciones sociales.

Es cuestión de valorar qué te conviene más.

Nuestro consejo es evitar la cuota mínima de cada tramo siempre que sea posible.

Especialmente a medida que te vayas acercando a la jubilación.

Aunque la jubilación a algunos puede quedarle todavía un poco lejos. Es hora de hablar de los nuevos autónomos.

La cuota de autónomos el primer año: hablemos de la tarifa plana de 80 €

Los nuevos autónomos tienen derecho a una reducción en la cuota que pagan a la Seguridad Social.

Esa reducción se llama tarifa plana para autónomos.

La tarifa plana consiste en una cuota reducida de 80 € al mes.

Aunque en la práctica debes pagar un poco más: 87,6 € mensuales en 2025.

Ese incremento no se debe a la inflación, sino al MEI, un nuevo concepto de cotización obligatoria en tu cuota.

Y sí, debido al MEI, la tarifa plana también aumentará en 2026 😞

La tarifa plana solo se aplica en los primeros 12 meses de actividad.

O 24 meses (2 años) si eres autónomo con discapacidad o eres víctima de la violencia de género o del terrorismo.

Pero para beneficiarte, debes cumplir con 2 condiciones:

- Que no hayas sido autónomo en los últimos 2 años

- Que no te hayas beneficiado de la tarifa plana en los últimos 3 años

Cuando tienes la tarifa plana, cotizas por la base mínima de la tabla general: 950,98 € al mes.

Y tienes la opción de ampliarla. Pero con condiciones 👇

¿Cómo queda la cuota de autónomos el segundo año?

Tras disfrutar de la tarifa plana, el segundo año pasarías a pagar según tus ingresos reales.

Aunque tienes la opción de prorrogarla si prevés que ese año tus ingresos netos no superarán el salario mínimo interprofesional (o SMI).

Si es así (no superan el SMI), puedes ampliar la cuota reducida de 80 € un año más.

Si eres autónomo con discapacidad o víctima de la violencia de género o del terrorismo, puedes prorrogarla 3 años más.

Pero pagando 160 € al mes.

¿Cómo cambiar la cuota de autónomo?

Tus ingresos como autónomo pueden variar durante el año. Qué te vamos a contar… 😉

Así que el nuevo sistema de cotización te permite adaptar tu cuota a la variación de tus ingresos.

Estos cambios los puedes comunicar en Importass, la plataforma online de la Seguridad Social.

Solo necesitarás un certificado electrónico como el certificado digital, el DNI electrónico o la Clave PIN.

Y acceder, claro, al trámite, en Altas, bajas y modificaciones y luego en Base de cotización y rendimientos.

Para cambiar tu cuota, tienes unos plazos:

- Entre el 1 de enero y el último día de febrero para que el cambio se implemente el 1 de marzo.

- Entre el 1 de marzo y el 30 de abril, para que el cambio se efectúe el 1 de mayo.

- Entre el 1 de mayo y el 30 de junio, el cambio se implementará el 1 de julio.

- Entre el 1 de julio y el 31 de agosto, el cambio tendrá efectos el 1 de septiembre.

- Entre el 1 de septiembre y el 31 de octubre, el cambio se hará el 1 de noviembre.

- Entre el 1 de noviembre y el 31 de diciembre, el cambio tendrá efectos el 1 de enero del año siguiente.

Estos plazos te exigen ser previsor con tus ganancias.

Es decir, los ajustes en tu cuota no los puedes hacer sobre la marcha: primero, debes prever lo que vas a ganar para ajustarla.

Y luego comunicárselo a la Seguridad Social con antelación.

¿Pero qué ocurre si no ajustas tu cuota a tus ingresos reales? ¿Es obligatorio?

No, no es obligatorio.

De hecho, puedes pasarte el año entero pagando la misma cuota, con independencia de tus ingresos.

Pero entonces deberás afrontar una regularización. Y puede que amarga 🤨

¿Una regularización? ¿Y por qué amarga? Sí, ahora te lo aclaramos.

La regularización de las cuotas de autónomos de 2024

Lo que pagas de cuota de autónomos cada año es provisional.

Es provisional porque la nueva cuota de autónomo se basa en una previsión de lo que vas a ganar.

Por eso, al acabar el año, la Seguridad Social revisará si lo que has pagado en cotizaciones se ajusta con lo que has ganado.

A esta revisión lo llama regularización de la cuota de autónomo.

En este proceso participa Hacienda, que es quien mejor sabe lo que has ganado durante el año (a partir de lo que declaras en tu renta).

Así que Hacienda le pasa esos datos a la Seguridad Social y luego esta comprueba:

- Si has cotizado por debajo de tus ganancias, te exigirá pagar la diferencia

- Si cotizaste por encima, te la devolverá

Este proceso lo hace la Seguridad Social de oficio. Es decir, que tú no tienes que mover ni un dedo.

Si pagaste de más, la Seguridad Social te lo notificará y te hará el ingreso.

Y si pagaste menos cuota, recibirás una notificación electrónica a través de NOTESS, el sistema de comunicación telemática de la Seguridad Social.

Ahí se te indicará la cifra y el plazo máximo, que no podrá superar el último día hábil del mes siguiente al de la notificación.

Sí, es un margen estrecho 😬

¿Cuándo se regulariza la cuota de autónomos?

Teóricamente, la regularización de tu cuota de autónomo tiene lugar entre marzo y abril del siguiente año.

Pero en 2024, con la primera regularización del nuevo sistema, la cosa se retrasó hasta final de año. ¡Es todo tan nuevo!

Se prevé que este año la Seguridad Social vaya informando a los autónomos en algún momento.

Y ahí será cuando empezarán las sorpresas… amargas 😳

Un estudio reciente realizado por nuestro Observatorio Jurídico arrojaba unas cifras preocupantes para la regularización de 2024:

- El 74 % de los autónomos va a tener que pagar en su primera regularización

- De estos, el 65 % deberá pagar 1.000 € o más

No es para tomárselo a broma, ¿verdad?

Así que te aconsejamos que ajustes tu cuota en función de tus ingresos, cumpliendo los plazos de la Seguridad Social (últimos días de febrero, abril, junio, agosto, octubre y diciembre).

Sabemos que no es fácil, porque el sistema te exige ser previsor con lo que ganas. Y eso no está al alcance de cualquiera.

Por eso hemos desarrollado una herramienta en nuestro software para autónomos que prevé lo que vas a ganar.

Y lo hemos complementado con un sistema de notificaciones para que puedas comunicar a tiempo los cambios de tu cuota a la Seguridad Social.

Te ahorrarás sustos, disgustos y, sobre todo, problemas de liquidez por una mala previsión.

Y empezarás a tener un auténtico control sobre tu negocio.

No te quedes sin probarlo y reserva ahora una consulta gratuita con uno de nuestros mentores fiscales 🤗

«¿La cuota de autónomo es deducible?» y otras preguntas habituales sobre la cotización de los autónomos

¿Es deducible la cuota de autónomos?

Sí, la cuota de autónomos es un gasto deducible en el impuesto sobre la renta de las personas físicas (o IRPF).

Es decir, que la puedas desgravar en tu declaración de la renta como un gasto de tu actividad económica.

¿En qué casilla se pone la cuota de autónomos?

En la declaración de la renta, la casilla para deducir tu cuota de autónomos es la 0186.

¿La cuota de autónomo es deducible en el modelo 130?

Sí, al ser un gasto ligado a tu actividad, puedes deducirlo en el modelo 130 de pagos fraccionados del IRPF.

Debes sumarlo en la casilla 2 del modelo 130.

¿Cuándo se paga la cuota de autónomos?

La Seguridad Social carga la cuota de autónomos en tu cuenta bancaria el último día hábil de cada mes.

¿Qué pasa si no pago la cuota de autónomo?

El pago de la cuota de autónomo es obligatorio.

Si no lo haces, la Seguridad Social te aplicará unos recargos: del 10 % el primer mes de retraso y del 20 % a partir del segundo.

También aplicará los intereses de demora, que en 2025 son del 4,0625 %.

Dicho esto, la Seguridad Social hará todo lo posible por cobrar la cuota. Si hace falta, embargándote tus cuentas bancarias.

¿Cómo puedo cambiar la domiciliación de la cuota de autónomos?

En Importass, accediendo con un certificado electrónico, puedes cambiar los datos de domiciliación de tu cuota de autónomo.

En Altas, bajas y modificaciones y luego en Modificación de datos de trabajo autónomo podrás hacerlo.

Si solicitas el cambio de domiciliación antes del día 14, la modificación se aplicará el mismo mes.

Si lo haces después del día 14, el cambio se efectuará a partir del mes siguiente.

¿No hay cuota de autónomos para mayores de 50 años?

No, la cuota de autónomos es igual para todos, con independencia de la edad.

Por lo que tampoco hay una cuota de autónomo joven ni una cuota de autónomo especial para mujeres de menos de 35 años.

¿La cuota de autónomo da derecho a paro?

Sí, la cuota de autónomo da derecho a la prestación por cese de actividad, que es el paro del autónomo.

A no ser que te estés beneficiando de la tarifa plana: esta bonificación no cubre el cese de actividad.

¿Cómo puedo pagar la cuota de autónomo atrasada?

En Importass puedes pagar tu cuota de autónomo atrasada, en Consulta de pagos y deudas y luego en Pago de deudas con tarjeta.

También puedes hacer el pago por transferencia o ingreso a cuenta.

Para eso tienes que descargar el documento de pago en Consulta de pagos y deudas y después acceder a Consulta de deudas y obtención de documento de pago.

Para hacer estos trámites necesitarás un certificado electrónico (certificado digital, DNI electrónico o Cl@ve PIN).

Me han cobrado la cuota de autónomos estando de baja, ¿por qué?

Si estás de baja por enfermedad, debes seguir pagando la cuota de autónomo durante los dos primeros meses de baja.

A partir del tercer mes de baja, tu mutua asume el pago de la cuota.

¿Se paga cuota de autónomo estando de baja por maternidad?

No, durante la baja por maternidad (o paternidad) no debes pagar la cuota de autónomo.

¿Se paga cuota de autónomo estando de baja por riesgo de embarazo?

Durante el primer mes de baja por riesgo de embarazo se paga la cuota. Después ya no.

¿Compensa subir la cuota de autónomos?

Compensa subir la cuota de autónomos dentro de los márgenes permitidos, es decir, entre la base de cotización mínima y máxima que te corresponden por tus ingresos reales.

En ese caso, pagar más cuota se traduce en mejores prestaciones (por ejemplo, una mejor pensión de jubilación).

¿Cuándo sube la cuota de autónomo?

Cada año sube la cuota de autónomo a partir del 1 de enero.

La subida se fija en los presupuestos generales del Estado.

Aunque para el periodo 2023 – 2025, la subida se fijó en el real decreto por el que se aprobó el nuevo sistema de cotización de autónomos.

¿Te has quedado con dudas sobre la cuota de autónomos? Reserva ahora una consulta gratuita con uno de nuestros mentores fiscales para resolverlas 🤗