En un mundo ideal, los movimientos que tienes en el banco deberían coincidir con los ingresos y gastos que tienes registrados en tu contabilidad.

En un mundo ideal.

En el mundo real, esto no es así. Y es normal que así no sea.

Esas diferencias obligan a hacer revisiones y ajustes para que tus cuentas cuadren.

Pues bien, en eso consiste la conciliación bancaria y en lo que sigue vamos a explicarte cómo hacerla si eres autónomo.

Pero antes, algunas definiciones y otras cosillas que te ayudarán a entender su importancia si eres autónomo 💡

¿Qué es la conciliación bancaria?

La conciliación bancaria es un proceso contable que consiste en comprobar y ajustar los movimientos de tu banco con los de tu contabilidad.

Recuerda que tu contabilidad de autónomo consiste en el registro de tus ingresos y gastos.

Dicho esto: es normal que lo que tienes en el banco no coincida con lo que tienes en tu contabilidad.

Y viceversa.

Por ejemplo, una factura sin pagar de un cliente. En tu contabilidad tienes registrada la factura, pero en el banco no tienes nada.

También se da el caso contrario. Por ejemplo, unas comisiones o intereses bancarios.

Los tienes reflejados en tu banco, pero en tu contabilidad todavía no.

¿Y por qué es tan importante la conciliación? ¿Qué ocurre si no la hago? ¿Es obligatoria para los autónomos?

Por qué hacer conciliaciones es importante si eres autónomo

No, como autónomo, no estás obligado a hacer la conciliación bancaria.

Es una tarea contable que puedes ahorrarte, si así lo deseas.

¿Qué es lo peor que podría pasarte? Solo un caos tremendo entre lo que ganas, gastas y un montón de facturas acumuladas que ya no sabes si te han pagado o están pendiente.

Si esa es la forma en que quieres llevar tu negocio, puedes hacerlo, claro.

Que ese también sea un camino rápido hacia el fracaso… en fin, que no te quepa ninguna duda 😉

Por lo que no: no es obligatoria para los autónomos, pero sí recomendable (muy recomendable).

Entre otros motivos, las conciliaciones te ayudan a:

- Detectar errores y omisiones, como transacciones duplicadas en tus cuentas bancarias, importes por debajo (o por encima) de lo facturado, etcétera.

- Cumplir con tus obligaciones contables, registrando gastos recurrentes como la cuota de autónomo o ingresos sin facturar.

- Controlar tu dinero, comprobando qué facturas tienes pagadas e impagadas.

- Planificar tus impuestos, como la liquidación del IVA trimestral, sin que eso te genere problemas de liquidez o endeudamiento.

- Un mejor control y gestión de tus gastos. Por ejemplo, deducir gastos de viajes, dietas o kilometraje, que son fáciles de perder de vista si no los registras al momento.

- Deducir tus gastos correctamente, ya que uno de los requisitos es que estén anotados en tu contabilidad.

- Planificar tus finanzas, al conocer al detalle lo que tienes en el banco, lo que te deben tus clientes y lo que debes a tus proveedores.

- Hacer inversiones con fundamento y basadas en la situación financiera real de tu negocio.

Resumiendo: sus ventajas para un autónomo son tan claras que dan ganas de ponerse a hacer conciliaciones ahora mismo.

Y a eso vamos 👇

¿Cómo se hacen conciliaciones bancarias? Una comparativa con ejemplos

Primero de todo, una aclaración: los métodos de conciliación bancaria están pensados principalmente para empresas.

Por eso están sembrados de términos que a ti, como autónomo, ni fu ni fa: saldo contable, saldo ajustado, partidas, cuenta 572, etc.

Si ignoras esta terminología, tienes 2 formas de hacer una conciliación bancaria:

- Con Excel

- Con un software de contabilidad

Empecemos por la más popular entre los autónomos: Excel.

La conciliación bancaria con Excel

Sí, Excel es la herramienta (y método) más popular.

Para hacer la conciliación así, necesitas 3 documentos:

- El extracto de tu cuenta bancaria en formato Excel (o CSV, el formato universal de Excel)

- El registro de tus ingresos y gastos también en un documento de Excel

- Un documento de conciliación, también de Excel

Si no tienes una licencia de Excel, puedes usar una hoja de cálculo de Google Drive. Es gratis y para el caso es lo mismo.

Las conciliaciones se suelen hacer mes a mes. Pero esto también depende el número de operaciones.

Si tu actividad no tiene mucho ajetreo, puedes permitirte el lujo de hacerlo en el trimestre natural. Y así lo haces coincidir con el trimestre fiscal.

De esta manera, te aseguras, entre otras cosas, que no te dejas ningún gasto por deducir para los trimestrales 😉

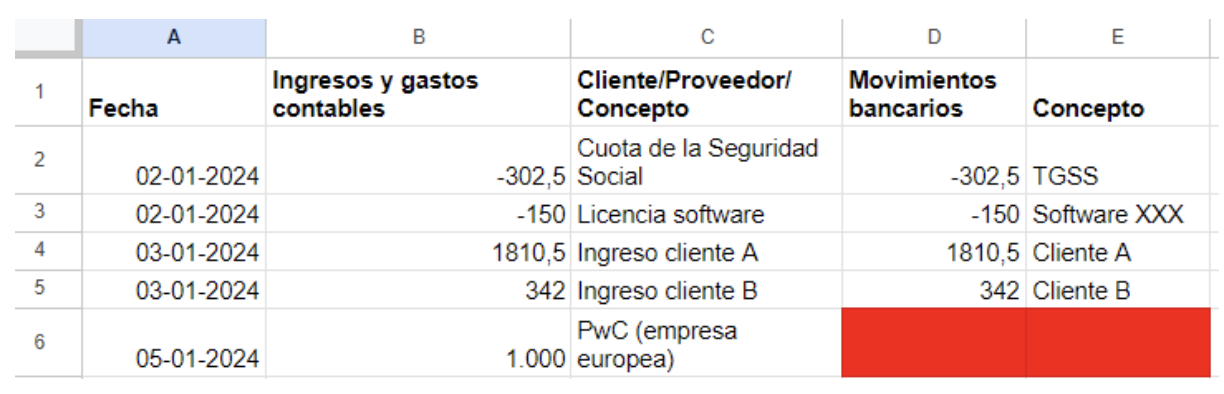

Dicho esto, en el documento de conciliación bancaria:

- En una columna pega los movimientos de la cuenta bancaria (es un simple copia y pega desde el extracto bancario), ordenados por fechas. Incluye al menos el importe y el concepto.

- En la columna contigua, pega las operaciones de tu contabilidad, es decir, los ingresos y gastos que has ido registrando. También ordenado por fechas. Y con el concepto y el nombre del cliente o proveedor.

- Suma el saldo de cada columna (seguramente, no coincidan).

- Compara ambas columnas, fila por fila, hasta descubrir qué movimientos no coinciden.

Aquí tienes un ejemplo muy limpio, porque sería maravilloso que un cliente pagara una factura el mismo día que la emites:

Ahí puedes observar si los movimientos de tu banco coinciden con los de tu contabilidad. Y hacer ajustes necesarios como:

- Registrar en tu contabilidad aquellos movimientos bancarios que no habías registrado.

- Comprobar si una misma transacción coincide entre tu banco y tu contabilidad: es decir, el importe que te ha pagado un cliente y la factura de ingreso que habías registrado.

- Verificar cuántas facturas tienes sin cobrar o gastos sin pagar.

Dicho esto:

- Es habitual que las fechas del banco no coincidan con las fechas de registro en tu contabilidad. Por ejemplo, una factura que emites el día 1 de enero y cobras el 15 del mismo mes (o del siguiente).

- No debe preocuparte que el saldo de las dos cuentas (la contable y la bancaria) no coincidan.

Lo más frecuente es que nunca coincidan. Seguramente, tendrás facturas sin cobrar. O facturas de proveedores sin pagar.

De hecho, la conciliación también sirve para eso 😉

¿Complicado? ¿Farragoso?

Está claro que no es el método perfecto. Ni el más divertido. Pera así es como funciona la conciliación bancaria con Excel.

Por suerte, ahora cuentas con alternativas mejores 👇

La conciliación bancaria con un software de contabilidad para autónomos

Con el tiempo, han surgido opciones más amigables que la conciliación bancaria con Excel.

Ahora existe algo que se llama la conciliación bancaria automática (o automatizada).

Y como su nombre indica, es algo más… automático, que “funciona en todo o en parte por sí solo”, según la definición del diccionario de la RAE.

¿Qué necesitas? Obviamente: un programa de contabilidad.

Para autónomos mejor, porque será más sencillo y estará pensado para las obligaciones contables de un autónomo (que no son las mismas que las de una empresa).

Algunos softwares todavía te obligan a descargar el extracto bancario en formato CSV (el formato universal de Excel). Y luego cargarlo en el programa.

Otros, como el de Declarando, te permite integrar directamente tu programa de contabilidad con tus cuentas bancarias, ahorrándote hasta un 80 % de trabajo.

En el siguiente apartado lo verás mejor.

Cómo funcionan las conciliaciones bancarias con Declarando

Llevar una contabilidad impecable exige mucho tiempo. Justo lo que no te sobra.

Y como la contabilidad es lo que menos gusta, la acabas dejando para el final. O la delegas en un gestor que también la dejará para el final.

Sin embargo, tú sabes mejor que nadie lo importante que es tener una contabilidad al día.

No solo por cumplir con tus obligaciones con Hacienda (sí, llevar un registro contable de tus ingresos y gastos es obligatorio).

Sino también por todo el ahorro fiscal que eso implica.

Por ejemplo, en Declarando hemos estimado que un autónomo, solo en sus tickets de comida o gasolina, puede ahorrar al año entre 700 € y 1.400 € en IVA e IRPF.

Esto sin mencionar otros tipos de gastos recurrentes que son fácilmente detectables con un sistema automatizado de conciliación bancaria.

Y que de no estar registrados y justificados correctamente, no te puedes deducir.

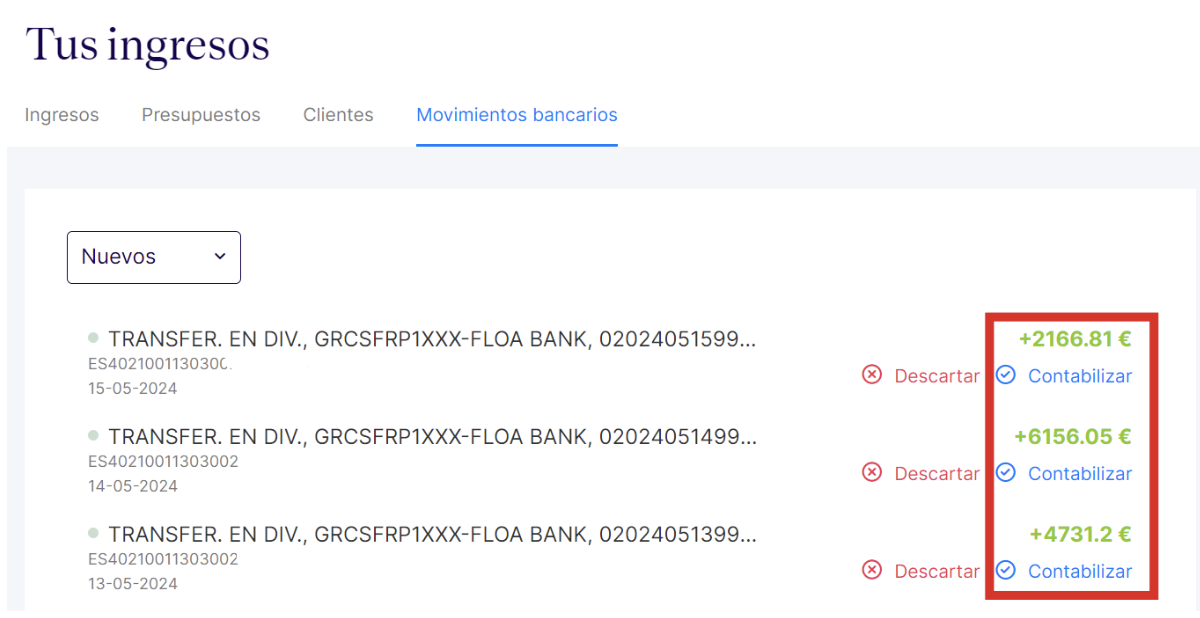

Pues bien, la conciliación bancaria automatizada de Declarando funciona de una manera muy sencilla:

- Solo tienes que integrar tu cuenta bancaria en tu cuenta de Declarando.

- Una vez está integrada, al configurar un proveedor y pagarle una factura, esta —y las siguientes del mismo proveedor— se contabilizará automáticamente en tu contabilidad de Declarando.

- Como todo pasa por tu banco (porque si no, no es deducible), un movimiento bancario es igual a una factura.

- También puedes ir movimiento a movimiento y contabilizar los nuevos (si es recurrente, como la cuota de autónomo, móvil o internet, se contabiliza automáticamente)

- Tienes tu situación financiera ajustada en tiempo real (y no al final de mes o cuando te acuerdas de hacer la conciliación).

- Aumenta tu ahorro fiscal (pagas menos impuestos) porque no se te escapa ningún gasto por deducir y evitas posibles sanciones de Hacienda (por deducir mal un gasto).

Esto es solo una pequeña muestra de todo lo que puede hacer por ti el software de Declarando.

Si quieres saber más, reserva una consulta gratuita con uno de nuestros mentores fiscales.

Todavía hay otras sorpresas y ventajas de nuestro software que te ayudarán a ahorrar más y controlar mejor tu negocio 🤗