Seguro que esto ya lo sabes: como autónomo tienes que pagar el IRPF, es decir, el impuesto de la renta de las personas físicas.

Hasta aquí bien, fácil.

Pues bien, como autónomo tienes tres maneras de pagar ese impuesto. Y una de esas maneras es por el régimen de estimación objetiva, es decir, el sistema de módulos.

¿Pero en qué consiste realmente este régimen fiscal? ¿Cómo afecta a los impuestos que pagas, como el IVA y el IRPF? ¿Vale la pena tributar por módulos?

A continuación te contamos todo lo que debes saber si eres autónomo y te planteas tributar tu actividad por módulos 👇

Qué es el régimen de estimación objetiva o sistema de módulos

Se llama así —estimación objetiva o módulos— porque Hacienda te cobra el IRPF (y el IVA) a partir de unos parámetros objetivos (o módulos) que dependen de tu actividad.

La actividad y esos parámetros aparecen publicados en una orden del Ministerio de Hacienda (esa orden se publica cada año).

Entre las actividades, destacan las agrícolas, ganaderas y forestales, pero también aquellas que operan con clientes particulares como, por ejemplo, restaurantes, peluquerías y comercios de venta al por menor.

Por parámetros objetivos se entiende, por ejemplo, los metros cuadrados del local donde trabajas (tu salón de peluquería o tu bar), las mesas o la longitud de la barra (de una cafetería, bar o restaurante) o la carga de tu vehículo o los kilómetros recorridos (si te dedicas al transporte).

Es un régimen de tributación voluntario, es decir, que Hacienda no te obliga a pagar el IRPF por el sistema de módulos. Puedes elegir, perfectamente, otro régimen.

Pero no todo el mundo, es decir, no todos los autónomos pueden tributar su actividad por módulos.

Qué autónomos pueden tributar por módulos: límite de facturación

Existe un límite de facturación por módulos. O por ser más exactos: el volumen anual de los rendimientos íntegros (ingresos sin descontar gastos) de tu actividad no pueden superar:

- 250.000 € si ejerces una actividad agrícola, ganadera o forestal

- 125.000 € si ejerces otra actividad (en 2024 se mantiene en 250.000 €)

- 75.000 € en operaciones en las que debes hacer facturas (en 2024 se establece en 125.000 €)

Pero no basta con quedarse por debajo de esos límites. También has de cumplir otros requisitos:

- Que tu actividad conste en la orden que dicta el Ministerio

- Que tu volumen de compras no haya superado los 250.000 € el año anterior (sin contar el IVA ni compras de inmovilizado, es decir, mobiliario, maquinaria, equipos informáticos y cualquier elemento importante para el funcionamiento de tu negocio)

- Que no realices tu actividad fuera del ámbito de aplicación del IRPF, es decir, fuera de España, ya sea de manera parcial o total

- Que no estés excluido del régimen simplificado de IVA ni del IGIC (el IVA canario)

- Que no tengas otra actividad en el régimen de estimación directa (otro régimen de IRPF)

Y ahora veamos qué actividades están incluidas.

Actividades que tributan por módulos

¿Te acuerdas que te hablábamos de una orden ministerial? Pues esa orden la publica cada año, en diciembre, el Ministerio de Hacienda.

En el artículo 1 y 2 de la orden de módulos para 2024 (u Orden HFP/1359/2023 en el BOE), puedes consultar las actividades que puedes realizar por módulos.

Ahí se mencionan actividades agrícolas, ganaderas y forestales. Pero también otras actividades como cafeterías y restaurantes, panaderías y bollerías, transporte urbano, servicios de mudanza, tintorerías y una larga lista de actividades de comercio al por menor que, por su extensión, dejaría en ridículo la interminable lista de los reyes godos.

Para evitar confusiones, cada actividad viene acompañada con su correspondiente epígrafe del impuesto de actividades económicas (IAE).

Pero eso no es todo. La misma orden también habla de unas magnitudes que no puedes superar y que se especifican en el artículo 3 de la orden.

¿Qué clase de magnitudes? Pues, por ejemplo, el límite de facturación que ya te hemos comentado o el número máximo de empleados a cargo que puedes tener y que varía según la actividad.

No cumplir con estos requisitos implica no poder tributar tu actividad por módulos. O, por decirlo de otra manera: deberás hacerlo por estimación objetiva.

¿Pero qué diferencia hay?

Diferencia entre estimación objetiva y estimación directa

Te comentábamos que había tres regímenes para tributar el IRPF. Uno es el de módulos y los otros dos son el régimen de estimación directa normal y el régimen de estimación directa simplificada. Y son incompatibles.

Por tanto, cuando hablamos de estimación directa nos estamos refiriendo a dos tipos de regímenes.

El normal está pensado para autónomos que realizan actividades empresariales o profesionales y que facturan más de 600.000 € al año.

El simplificado está reservado para autónomos que facturan por debajo de 600.000 € al año.

Los dos se llaman de estimación directa por la forma en que se calcula el rendimiento de la actividad de cara a pagar el IRPF: a tus ingresos le restas los gastos y eso es lo que declaras.

Y eso en módulos, como ya te hemos explicado, no funciona así. ¿Seguimos viendo cómo funciona este régimen?

Cómo calcular los módulos en estimación objetiva

Los autónomos por módulos no pagan según el flujo real de su actividad (ingresos menos gastos reales) sino a partir de una estimación.

Esta estimación se hace a partir de unos parámetros objetivos que antes te explicábamos, como el número de empleados, la superficie del local, el número de sillas o el tipo de vehículo.

El cálculo varía según tu actividad y ya te adelantamos que no es fácil. Hacienda tiene un modelo de cálculo que nosotros vamos a ejemplificarte a continuación.

Pongamos que tienes una cafetería y estás dado de alta en el epígrafe 673.2 del IAE.

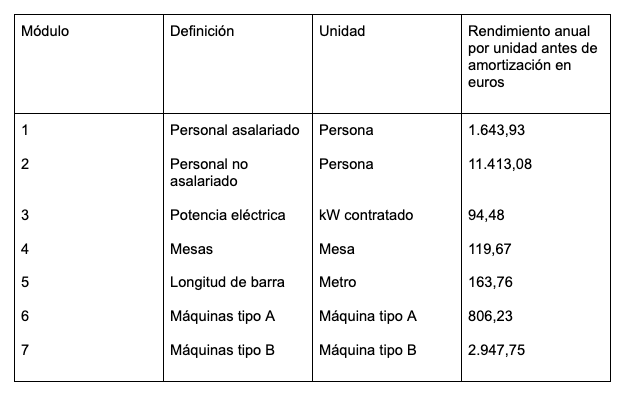

En el anexo II de la orden ministerial, aparecen los módulos que tendrías que tener en cuenta para calcular tu rendimiento, así como su definición, la unidad y el valor (o rendimiento anual) en euros:

Para hacerlo más sencillo, vamos a ignorar los módulos 6 y 7, es decir, que en tu cafetería no tienes ninguna máquina recreativa (billar, futbolín, máquina tragaperras, etc.).

Sobre los otros módulos, pongamos que tienes una persona asalariada, tú trabajas también en la cafetería (como no asalariado), tienes contratada una potencia eléctrica de 15KW, seis mesas en el local y una barra de tres metros de longitud.

El cálculo del rendimiento sería así:

- Personal asalariado: 1*1.643,93 €

- Personal no asalariado: 1*11.413,08 €

- Potencia eléctrica: 15 KW*94,48 € = 1.417,2 €

- Mesas: 6*119,67 € = 718,02 €

- Longitud de barra: 3*163,76 € = 491,28 €

Después de multiplicar cada unidad del módulo, tienes que sumarlo todo. Y el resultado de esta operación te daría el rendimiento anual: 15.683,51 €

¿Y eso es todo? Lamentablemente, no 😔

Pero esa es la base. A partir de ahí deberías aplicar más cálculos:

- Una minoración (o reducción) por incentivos al empleo y por incentivos a la inversión (se restan —por eso lo de minoración— al rendimiento anual que hemos calculado)

- Al resultado de esta minoración, le multiplicas los índices correctores, que son unos criterios que aparecen en la orden del ministerio y que varían según la actividad y las circunstancias (como ser una pequeña empresa, encontrarte en el inicio de tu actividad o ser una actividad de temporada)

- Aplicar una reducción de carácter general del 5 % y, en según qué casos, otras reducciones (como ciertos gastos extraordinarios por inundaciones, incendios, etc.)

- Aplicar una reducción por irregularidad del 30 %

Todo este cálculo te daría el rendimiento neto de tu actividad, que es lo que tendrá en cuenta Hacienda para cobrar tus impuestos.

Cuánto paga un autónomo por módulos: la tributación por módulos

Los expertos dicen que la tributación por módulos es más sencilla que la tributación por otros regímenes.

Esto puede parecerte una broma, habida cuenta de todos los cálculos que tienes que hacer para determinar el rendimiento de tu actividad 😏

Pero lo dicen porque siempre pagas una cuota fija, es decir, que no tienes que ir calculando continuamente tus ingresos y gastos reales, como ocurre con la estimación directa.

Esa cuota se calcula a partir de unos porcentajes que dependen de tu actividad y que es independiente del beneficio real de tu negocio.

¿Qué quiere decir esto? Que si tu beneficio real es mayor que el estimado, saldrás ganando, es decir, que pagarás menos impuestos.

La desventaja ya te la imaginarás: si tu beneficio es inferior o no tienes beneficio alguno, sales perdiendo porque pagas más impuestos.

Veamos ahora lo que pagas en módulos en el IRPF.

¿Cuánto paga un autónomo por módulos de IRPF?

Te hablábamos de una cuota fija. Esa cuota fija se aplica a los pagos fraccionados del IRPF, que son unos pagos que debes ingresar a Hacienda cada tres meses presentando el modelo 131.

Eso de los pagos fraccionados sería algo así como trocear lo que tienes que pagar de IRPF al año, pero teniendo en cuenta el cálculo de tu rendimiento neto (el que has calculado en base a unos datos objetivos) a fecha de 1 de enero.

El pago trimestral será del 4 % del rendimiento neto. Pero si tienes una persona asalariada, es del 3 %. Y si no tienes ningún asalariado, será del 2 %.

A las actividades agrícolas, ganaderas y forestales solo se aplica el 2 %, pero sobre los ingresos del trimestre, sin contar subvenciones de capital e indemnizaciones.

Si en algún trimestre no te sale ninguna cantidad a ingresar, debes presentar una declaración negativa.

Y si el año anterior aplicaste retenciones al 70 % de los ingresos de la actividad, no hay que presentar el modelo 131.

La declaración de la renta la debes hacer tomando como referencia el rendimiento neto a fecha de 31 de diciembre.

Como los parámetros de cálculo pueden variar, debes adaptarlos a esa fecha, es decir, actualizarlos. Lo que quiere decir que, en la declaración, no puedes sumar los resultados del modelo 131 que has ido presentando a lo largo del año.

¿Y cómo es el IVA por módulos?

En módulos pagas una cuota fija de IVA, como en el IRPF. Y debes declararlo cada tres meses presentando el modelo 303.

En las tres primeras declaraciones debes aplicar un porcentaje sobre la cuota devengada de tus operaciones corrientes, es decir, el IVA de tus ingresos.

Ese porcentaje depende de tu actividad y se especifica en la orden ministerial, que puedes consultar en esta página de Hacienda.

El cuarto trimestre de IVA funciona diferente. A la cuota devengada de tus operaciones tienes que restarle la cuota soportada (la de las compras) y, al resultado, aplicarle unos índices correctores que dependen de tu actividad y de algunas circunstancias antes mencionadas (pequeñas empresas, inicio de actividad, etc.).

El modelo 303 debes presentarlo durante los veinte primeros días de abril, julio y octubre para las declaraciones del primer, segundo y tercer trimestre respectivamente.

Para la declaración del cuarto trimestre tienes todo el mes de enero del siguiente año.

Cómo es la facturación por módulos

De modo general, los autónomos que tributan por módulos no tienen que emitir facturas por su actividad, por formar parte de lo que se conoce como régimen simplificado de IVA.

Pero en ciertas operaciones sí debes hacer facturas. Son las siguientes:

- Cuando tu cliente sea un autónomo o empresa

- Cuando tu cliente sea la Administración pública

- Cuando tu cliente te lo exija por fines fiscales

- Cuando vendas activos fijos, que son componentes de tu negocio como el mobiliario, la maquinaria, vehículos, ordenadores, etc., con una vida útil superior a un año

- Para determinadas operaciones de comercio exterior

Si emites facturas debes llevar un libro de facturas emitidas, es decir, un registro de esas facturas.

Ese registro puede ser en papel (un libro impreso) o en formato digital (un software de facturación, por ejemplo).

También deberás llevar un libro de facturas de compras relacionadas con tu negocio.

Pero sobre esto de los libros y tus obligaciones de registro, te hablamos más a continuación.

Cómo llevar la contabilidad de un autónomo por módulos

Tributar por el IRPF y estar sujeto al IVA implica llevar una contabilidad. Y esto es así para todos los autónomos, tributen por módulos o por estimación directa.

La contabilidad de los autónomos en módulos es relativamente fácil. Consiste en llevar un registro de:

- Bienes de inversión, que son aquellos bienes que usas para el día a día de tu actividad (el vehículo, el ordenador, etc.)

- De tus ventas e ingresos

- De las facturas emitidas (ordenadas por fechas y organizadas por trimestres)

- De las facturas recibidas y otros justificantes de compra

- De los justificantes de los módulos aplicados

Ese registro, como te decíamos antes, puede ser impreso (los libros contables de toda la vida) o electrónico.

Por electrónico se entiende tanto una hoja de Excel como un software especializado en facturación y contabilidad.

¿Cuándo se acaban los módulos? Los módulos en 2024

Llegados a este punto es importante que sepas lo siguiente: el sistema de módulos tiene los días contados.

Pero no hay que aventurarse: esto se lleva diciendo desde 2015. Y mira, el Gobierno ha vuelto a prorrogar este sistema un año más, tal y como hizo el año anterior (y el anterior del anterior, etc.).

La orden para 2024 viene con la siguiente novedad: las reducciones sobre el rendimiento neto se establecen en el 5 % (en 2023 fueron del 10 %, lo que benefició fiscalmente a los autónomos en módulos).

Por lo que hace a los límites de facturación, estos se mantienen. Y sobre el fin de este sistema de tributación… ¿Será 2025, con el nuevo régimen de IVA para autónomos, el comienzo del fin?

Mejor lo hablamos el próximo año. Mientras tanto, si necesitas ayuda para elegir el régimen fiscal más adecuado para tu actividad, solicita ahora una llamada gratuita y uno de nuestros expertos fiscales te ayudará 🤗