El VAT number es el número de IVA (o NIF-IVA) que Hacienda asigna a un autónomo o empresa para sus operaciones con otros países de la UE.

VAT, las siglas en inglés de Value-Added Tax, puede significar en España dos cosas.

O bien el IVA (o impuesto sobre el valor añadido), que es el impuesto que grava los bienes y servicios en nuestro país.

Por ejemplo, el IVA al 21 % de la mayoría de productos y servicios.

O bien puede ser sinónimo de NIF-IVA, que es el número de identificación fiscal para vender y comprar a otros países de la Unión Europea (UE).

En lo que sigue, te explicaremos este último significado 🪄

¿Qué es el VAT number (o número de IVA)?

El VAT number es la expresión en inglés para número de IVA o su abreviatura, NIF-IVA.

Y el número de IVA (o NIF-IVA) es el número de identificación fiscal europeo.

También lo encontrarás citado con otros nombres, como código VAT, NIF intracomunitario y hasta en versión mixta o IVA number.

Según la AEAT, sirve para realizar operaciones intracomunitarias.

Es decir, para la compraventa de bienes y servicios a otro país de la Unión Europea (UE).

Hablamos de “compraventa” porque incluye no solo la venta a clientes intracomunitarios, sino también la compra a proveedores de otro país europeo.

Disponer de un VAT number es imprescindible para que puedas aplicar las reglas del IVA intracomunitario.

Estas reglas son las que te permiten, por decirlo de manera sencilla, que un proveedor europeo no te cargue el IVA de su país cuando compras un producto para tu actividad.

Ni que lo que tengas que aplicar cuando el proveedor eres tú.

Por último, el VAT number solo se aplica para las operaciones entre países de la UE. Para las exportaciones e importaciones existe otro número.

¿Eori y VAT es lo mismo?

El número EORI es el equivalente al VAT number pero para las exportaciones e importaciones.

Es decir, es un número de identificación fiscal para poder realizar ventas y compras con países que no pertenecen a la UE.

El EORI y el VAT number se componen de la misma manera, pero como informa la Agencia Tributaria, su finalidad es distinta y se gestiona de manera independiente.

Esto significa que tener el VAT number no implica disponer del número EORI. Por lo que si vas a exportar (o importar) bienes o productos, deberás solicitarlo.

Aunque ya tengas el VAT number.

¿Qué es el VAT number en España?

Como te comentábamos, el VAT number en España se llama NIF-IVA (o número de IVA).

Y aunque es un número con validez europea, su composición varía según el país.

En España, se compone del prefijo “ES” (de España) y el NIF.

Por ejemplo, para un autónomo con el NIF (ficticio) 123456789A, su NIF-IVA o VAT number sería ES123456789A.

Que el NIF-IVA se forme de esta manera, no implica que por tener un NIF, ya tengas automáticamente un NIF-IVA.

Primero, debes solicitarlo 👇

¿Cómo solicitar y obtener el número de VAT?

Para obtener tu número de VAT, debes inscribirte en el registro de operadores intracomunitarios (o ROI).

Para ello, debes presentar el modelo 036 a la Agencia Tributaria. Y rellenar las siguientes casillas:

- La casilla 582 para solicitar el alta en el ROI

- La casilla 584 para señalar la fecha en la que prevés realizar tu primera operación intracomunitaria

Este trámite lo puedes hacer en la sede electrónica de la AEAT. Solo necesitas un certificado digital, el DNI electrónico o la clave PIN.

Si pasado 3 meses, Hacienda no te ha respondido, preocúpate: eso significa que te lo ha denegado 😏

El número de VAT es imprescindible para las operaciones intracomunitarias. Pero no es suficiente. Tu cliente (o proveedor) también lo requiere.

¿Cómo comprobar el número VAT?

Cuando te das de alta en el ROI, pasas a formar parte del censo europeo de operadores intracomunitarios.

Este censo recibe el nombre de VIES.

A veces te puedes encontrar que tu cliente o proveedor te asegura que él también está inscrito en el VIES.

Lamentablemente, esto no siempre es así 😒

Por lo que te recomendamos comprobarlo. Entre otras cosas, porque si no está inscrito, no podrás aplicar las reglas del IVA intracomunitario.

O dicho de otra manera: deberás pagar IVA o aplicarlo en la factura de tu cliente.

¿Cómo saber que tu cliente o proveedor tiene NIF intracomunitario?

La respuesta es muy simple: visita la sede electrónica de la Agencia Tributaria.

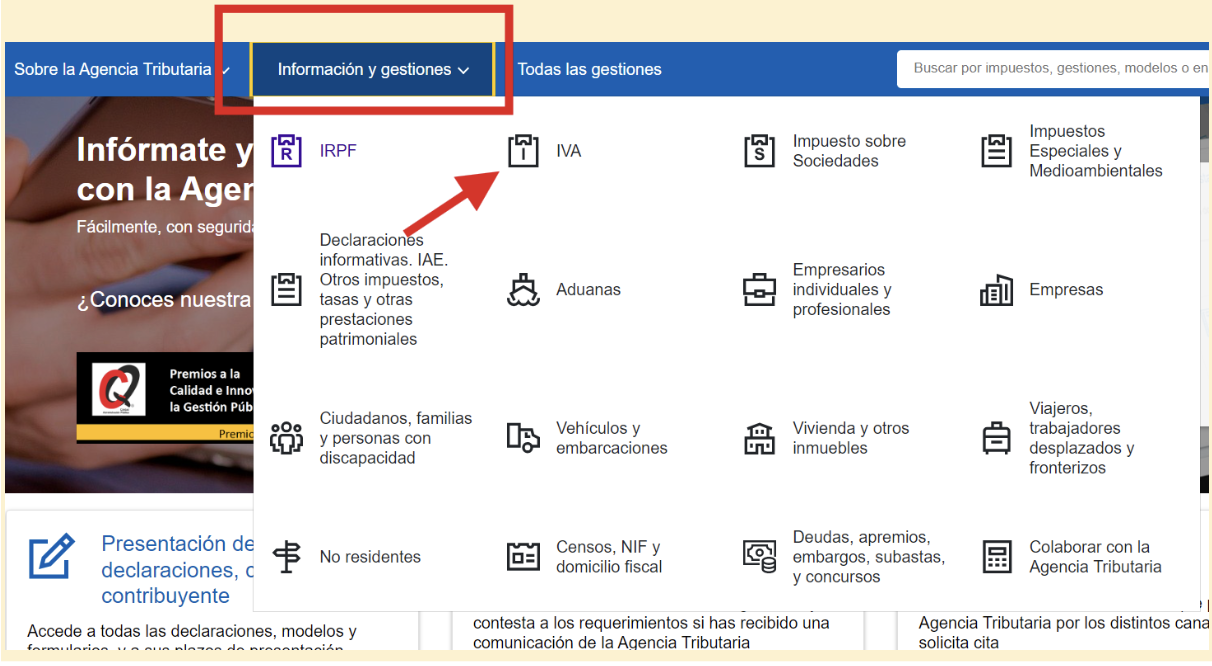

En la parte superior, verás distintas pestañas. Clica en Información y gestiones. Se desplegará un menú. Haz clic en IVA.

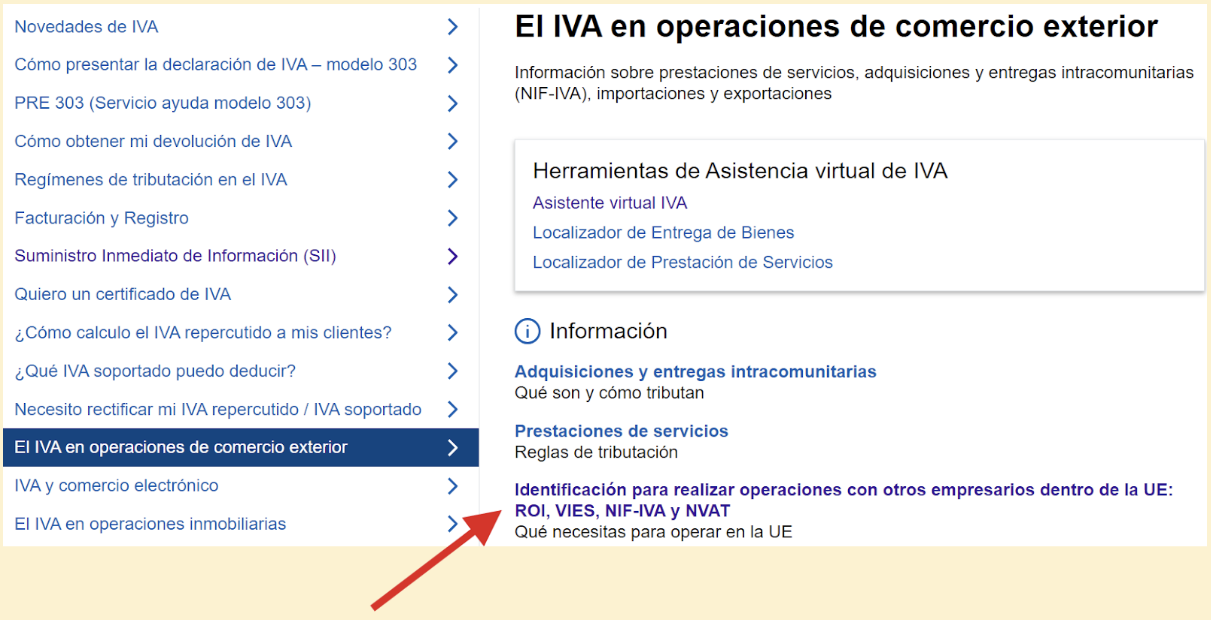

La sección del IVA es abundante en información. Para no perderte, ves bajando en la pantalla hasta dar con la opción El IVA en operaciones de comercio exterior.

Al clicar, observarás de nuevo muchas opciones. Haz clic en Identificación para realizar operaciones con otros empresarios dentro de la UE: ROI, VIES, NIF-IVA y NVAT.

Ahora ya estás más cerca 😊

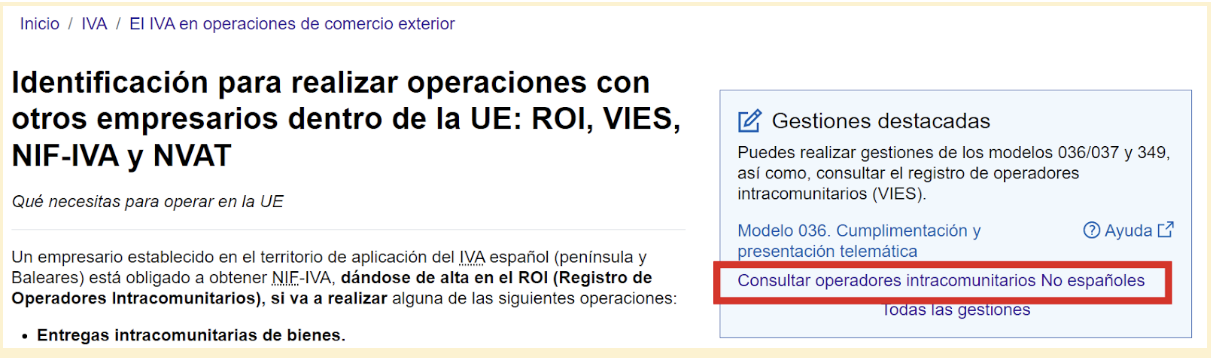

Clica en Consultar operadores intracomunitarios No españoles.

Para acceder al trámite, identifícate con tu DNI electrónico, certificado digital o Clave PIN.

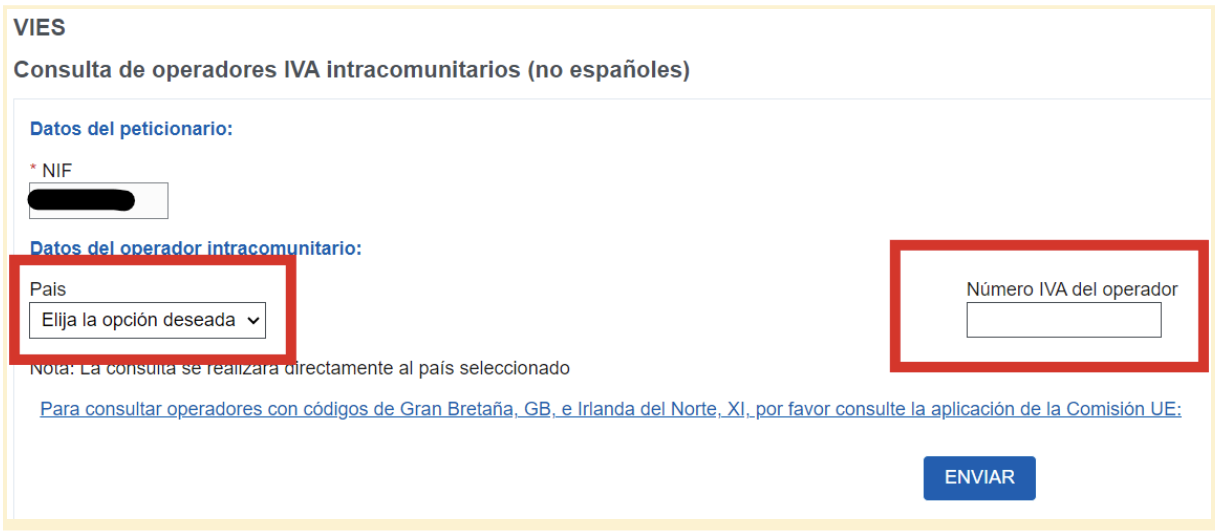

Una vez dentro, elige el país de tu cliente o proveedor e introduce su número de VAT.

Finalmente, clica en el botón azul Enviar.

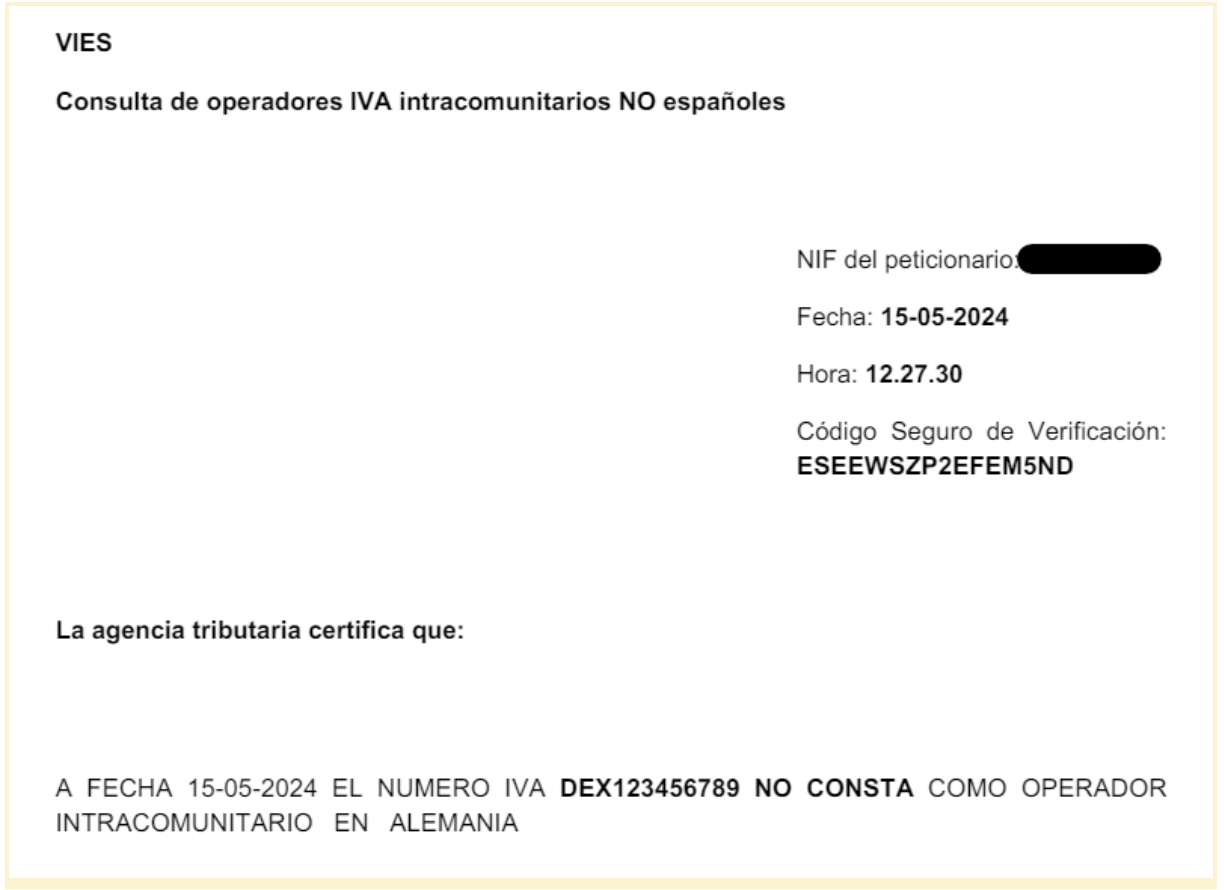

Se generará un documento de resolución en PDF. Ahí se te indicará si tu cliente o proveedor consta como operador intracomunitario.

También puedes consultarlo en la página web de la Comisión Europea sobre el VIES.

¿Necesitas una mano con el alta en el ROI? Consulta gratis con uno de nuestros mentores fiscales. Y problema resuelto 🤗