Reconozcámoslo: este es un tema confuso. Especialmente si eres autónomo y la vida no te da para tantas cosas.

Antes de entrar en detalles, lo primero que queremos aclararte es que por arrendamiento se entiende simplemente el alquiler de un inmueble, ya sea una vivienda o un local de negocio.

Esto implica cumplir con unas obligaciones fiscales como propietario. También si no eres autónomo (y no, no siempre debes darte de alta de autónomo).

¿Y cuáles son estas obligaciones fiscales? Esto es lo que te vamos a explicar a continuación.

Y no solo esto, porque también existen ciertas ventajas. Y algunas son tan recientes como la ley de vivienda aprobada en 2023.

Ahora sí, vayamos a los detalles 🕵️

1) ¿Qué son los ingresos por arrendamiento?

Pues lo dicho: son los ingresos que, como propietario, recibes por el alquiler de un inmueble.

El “inmueble” puede ser una vivienda o un local comercial o de negocio de tu propiedad. Pero también puede ser un inmueble accesorio. Por ejemplo, una plaza de garaje.

Sea una vivienda, un local de negocio o una plaza de garaje, todo vale para Hacienda.

Es decir, que vale para pagar impuestos 💸

2) Sí, hay que pagar impuestos por alquilar una vivienda

Así es: alquilar, como propietario, una vivienda (como un piso) o un local de negocio, tributa.

Tributa por el IRPF, el impuesto sobre la renta de las personas físicas.

Si se trata de un local comercial, además tendrás que repercutir el IVA en la factura. Y si el arrendatario (a quien se lo alquilas) es un autónomo, deberás aplicar retenciones de IRPF.

Como la tributación del alquiler de un piso (o vivienda) y el de un local de negocio no tributan exactamente igual, los trataremos a partir de ahora por separado.

3) ¿Cómo tributa el alquiler de un piso?

Hacienda lo llama rendimientos del capital inmobiliario y, como te decíamos, tributa por el IRPF.

O en tu declaración de la renta, la que debes presentar cada año.

Esto es así, seas autónomo o no.

¿Pero qué entiende Hacienda por rendimientos del capital inmobiliario? ¿Cualquier alquiler de piso? ¿También el alquiler de un local de negocio?

Esto es lo que dice:

- Incluye inmuebles rústicos y urbanos

- Debes ser el propietario

- El arrendamiento no debe realizarse como actividad económica

Este último punto debemos aclararlo bien 💡

Y qué mejor forma que con un ejemplo.

Pongamos que alquilas una vivienda de tu propiedad a una familia. Esto tributa, para Hacienda, como rendimientos del capital inmobiliario.

Y no importa que seas autónomo (que se dedica a otra actividad) o no: lo tendrás que declarar como rendimientos del capital inmobiliario.

Ahora figúrate el siguiente escenario: tienes contratada a una persona, a tiempo completo, que se dedica a limpiar la vivienda, cambiar las sábanas… en definitiva, a prestar servicios similares a los que presta un hotel.

Es más, en lugar de alquilarlo a una familia, lo alquilas a turistas.

Pues bien, esto lo considera Hacienda una actividad económica y debe tributar como tal 👇

Alquilar un piso como actividad económica

Como tal, es decir, como actividad económica, implica las siguientes obligaciones:

- Darse de alta de autónomo, tanto en Hacienda como en la Seguridad Social

- Si ya eres autónomo por otra actividad, dar de alta esta nueva actividad de alquiler de pisos, también en Hacienda y la Seguridad Social

En ambos casos, el alta es por separado, es decir, que debes comunicárselo, por un lado, a la Seguridad Social (por ejemplo, a través del portal Import@ss) y, por el otro, a Hacienda rellenando el modelo 036 o 037.

- A la Seguridad Social deberás indicarle el código CNAE de la nueva actividad.

- Y a Hacienda, el epígrafe del impuesto de actividades económicas (IAE). Un impuesto, por cierto, que como autónomo no debes pagar.

Elegir el código o epígrafe adecuados no es fácil, ya que para el alquiler de viviendas hay más de uno.

Equivocarse puede acarrear una sanción, por eso en Declarando, una asesoría fiscal online para autónomos, estaremos encantados de ayudarte para evitar que te lleves luego un susto 😬

Aclarado todo esto, echemos un vistazo a la tributación de un local de negocio.

4) ¿Cómo tributa el alquiler de un local de negocio?

Esta es una situación distinta. Puedes ser un mero particular o autónomo (no importa) y alquilar un local de negocio a un autónomo o empresa.

Pues bien, en este caso, el alquiler del local tributa como rendimientos del capital inmobiliario.

Sí, como si fuera el alquiler de una vivienda para uso habitual.

Pero como propietario de un local de negocio en alquiler, tienes otras obligaciones, ya que el local se va a usar para desarrollar una actividad económica.

En primer lugar, tendrás que darte de alta en el epígrafe 861.2 de alquiler de locales industriales en Hacienda.

Esto lo harás rellenando el modelo 036 o 037.

Esto supondrá también:

- Emitir facturas con IVA al 21 % y una retención de IRPF del 19 %.

- Presentar el modelo 303 de IVA trimestral, donde declararás el IVA de las facturas y el IVA deducible de los gastos asociados (luz, agua, gas, etc.).

Todo esto con independencia de que ejerzas otra actividad como autónomo.

Es decir, que, por un lado, deberás llevar tu facturación y contabilidad como autónomo y, por el otro, la facturación y contabilidad como propietario del local del negocio.

Sin que se mezclen, ya que son dos actividades distintas.

Con más detalles:

- No podrás mezclar las facturas de las dos actividades: cada una deberá llevar su propia numeración.

- En tu contabilidad, deberás indicar a qué actividad (el epígrafe) al que pertenece cada ingreso y gasto.

El modelo 303, en cambio, suma la totalidad de todas tus actividades, por lo que no tendrás que presentarlo por separado.

5) ¿Qué puedes desgravar del alquiler como propietario?

Hasta ahora solo te hemos hablado de ingresos y obligaciones. Ahora llega la mejor parte: las deducciones 🥳

¡Y es que no todo va a ser pagar a Hacienda! También tienes derecho a recibir 💸

O, mejor dicho, a disminuir, con las deducciones fiscales, el importe que finalmente deberás pagar a Hacienda.

¿Y qué deducciones son esas? Véamoslas ✍️

- Las tasas e impuestos municipales que asumes como propietario como el IBI o la tasa de basuras (si las paga el inquilino, no puedes deducirlas)

- Los gastos de la comunidad de propietarios

- Los gastos de suministros como agua, electricidad o gas o internet, siempre que, como propietario, los asumas tú

- Las reparaciones que hayas tenido que efectuar en la vivienda

- Los intereses del préstamo hipotecario (si todavía tienes que pagar la hipoteca)

- Los seguros del hogar y por impago de alquileres

- El 3 % del valor de construcción de la vivienda y el 10% de la compra del mobiliario (armarios, mesas, sillas, etc.)

Una vez has registrado todos los gastos, deberás restarlos a los ingresos que has percibido por el pago del alquiler.

Esto te dará el rendimiento neto de tus ingresos por arrendamiento.

Y si la vivienda la tienes alquilada a un inquilino como vivienda habitual (y no, por ejemplo, por breves periodos), Hacienda aplica una deducción del 60 %.

Es decir, que del beneficio que sacas por alquilar una vivienda solo pagas el 40 % en concepto de IRPF.

Esta deducción o descuento, por cierto, no se aplica cuando alquilas:

- Un local de negocio

- Una vivienda por temporadas cortas

Y esto que te acabamos de señalar es la principal diferencia, por lo que hace a deducciones, entre alquiler una vivienda y alquilar un local de negocio.

6) ¿Cómo declarar los ingresos por alquiler de vivienda y de un local de negocio?

La declaración de la renta. Ahí es donde debes declarar los ingresos por alquiler, ya sea de la vivienda o de un local de negocio.

Concretamente, deberás hacerlo en el apartado de Bienes inmuebles (es el apartado con la letra C).

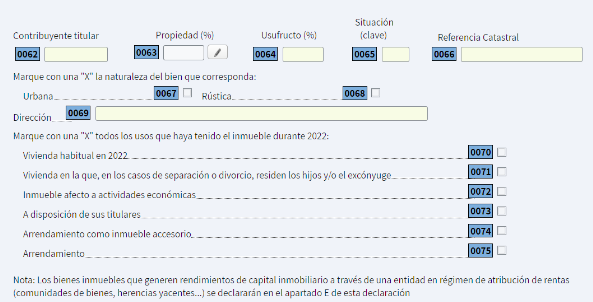

Al acceder a ese apartado encontrarás la siguiente información:

Vamos paso a paso cuando se trata del alquiler de una vivienda:

- Da de alta el inmueble clicando sobre el símbolo del lápiz de la casilla 0063 (Propiedad %).

- Indica el uso que le has dado (elige la opción 1 de arrendamiento).

- Registra los datos del inmueble: 1) porcentaje de propiedad (si es compartido con otra persona, pues el 50 %); 2) si es rústico o urbano; 3) si el inmueble está en España o fuera de España; 4) la referencia catastral (si está en España); 5) y la dirección del inmueble.

- Señala si el inmueble está destinado a vivienda habitual o la alquilas por breves periodos, ya que eso determinará la deducción del 60 %.

- Introduce el NIF del arrendatario (el inquilino).

- Indica el total de los ingresos y los distintos gastos que hayas tenido por el alquiler del inmueble durante todo el año (comunidad de propietarios, IBI, seguros, etc.).

Al introducir los ingresos y gastos, Hacienda calculará automáticamente el rendimiento neto y aplicará el 60 % de deducción si has alquilado la vivienda para uso habitual.

¿Y qué ocurre si se trata de un local de negocio? En tal caso, deberás dirigirte a la subsección Inmuebles urbanos afectos a actividades económicas y marcar la casilla 0082 Bien inmueble objeto de arrendamiento de negocio.

A continuación, deberás indicar el total de los ingresos que has percibido y los distintos gastos deducibles como, por ejemplo:

- Gastos de reparación y conservación (casilla 0106)

- Gastos por servicios y suministros como luz, agua, internet y gas (casilla 0113)

- Seguros (casilla 0114)

- Tributos, recargos y tasas como el IBI o la tasa de basuras (casilla 0115)

Finalmente, Hacienda te mostrará el rendimiento neto (recuerda: los beneficios). Pero, a diferencia del alquiler de la vivienda, no aplicará ninguna deducción final del 60 %.

7) Novedades fiscales por alquiler de vivienda en 2023

En 2023 se aprobó la nueva ley de vivienda. Y con novedades fiscales que afectan a determinadas deducciones.

Te las resumimos:

- La deducción del 60 % pasa al 50 %, por lo que ahora ahorrarás un poco menos por alquilar la vivienda de manera habitual

- En cambio, esta bonificación asciende al 90 % si reduces el alquiler un 5 % a tus inquilinos, siempre y cuando la vivienda se encuentre en una zona de mercado residencial tensionado (ahora te lo explicamos: paciencia 😉)

- La bonificación será del 70 % si la alquilas a jóvenes de entre 18 y 35 años en zonas tensionadas o la ofreces como vivienda incentivada a la Administración o a alguna entidad pública

- La bonificación es del 60 % si efectúas obras de rehabilitación o mejora

Y ahora aclaremos, brevemente, qué es eso de “zona de mercado residencial tensionado”.

La nueva ley la define como aquellos municipios donde el precio de los alquileres está por encima de la capacidad de las familias para acceder a una vivienda digna.

¿Y cómo saber si resides en uno de esos municipios? Muy fácil: el gobierno de tu comunidad autónoma será el encargado de decidirlo.

Esa declaración, por cierto, tiene una duración de 3 años. Por lo que, pasado ese tiempo, el gobierno autonómico deberá decidir si lo renueva.

Pero todo esto solo te afectará a partir de la renta 2023 que debes presentar en 2024.

Todavía queda tiempo, es cierto. Pero como ahí declaras todos los ingresos de 2023, te recomendamos ser riguroso, especialmente, con los gastos deducibles.

Ya que es ahí donde realmente encontrarás la diferencia entre pagar más y pagar menos en la renta por tu vivienda alquilada.

O dicho de otra manera: esa es la clave de tu ahorro.

Y no solo por lo que hace a los ingresos por arrendamientos. También por lo que respecta a tu actividad como autónomo.

En Declarando hemos estimado, sobre la base de nuestros clientes, que un autónomo puede llegar ahorrar una media de 4.000 € al año en impuestos 😃

¿Tú también quieres ahorrar más en tus impuestos? Solicita ahora una consultoría gratuita con uno de nuestros expertos fiscales y te mostraremos cómo hacerlo para que la siguiente renta te salga a pagar menos 🤗