Acabas de darte de alta como autónomo y es normal que aparezcan dudas sobre las obligaciones y responsabilidades en esta nueva etapa (el cómo hacer una factura de autónomo es una de ellas). Pero tranquilo, ¡estamos aquí para ayudar!

Como hemos dicho, una de las principales obligaciones como profesional por cuenta propia es facturar bien cada producto o servicio que vendes a tus clientes ¡y ojo! porque no vale con cualquier papel, la ley exige una serie de requisitos que deben incluirse en la factura.

Ahora te contamos qué datos debe incluir y así conoces cómo hacer una factura de autónomo. La primera de muchas, seguro.

Qué es una factura de autónomo

Antes de mostrarte qué debe incluir una factura para que sea correcta, queremos que entiendas por qué son tan importantes las facturas para un autónomo.

Empecemos por el principio, ¿qué es una factura?

Una factura es un documento que se utiliza para dejar constancia de una transacción mercantil o una compraventa de bienes o servicios.

Por esa razón, el reglamento de facturación de los autónomos explica que es necesario crear una factura por cada trabajo realizado.

Esta factura se la entregarás a tu cliente, pero es importante que guardes una copia del documento cuando se lo entregues a tu cliente, porque en determinadas situaciones, Hacienda te la puede pedir.

De hecho, Hacienda te obliga a conservar todas las facturas que emitas o recibas de otros empresarios o profesionales, durante un periodo de 5 años para el IRPF y 4 para el IVA.

Esta es la forma que tiene la Administración Pública de contabilizar los impuestos de los autónomos, porque en las facturas se refleja tanto el IVA como el IRPF que vas a tener que pagar al Estado por tus actividades.

Si quieres hacer una factura sin ser autónomo, te recomendamos que leas atentamente este artículo que hemos preparado: límite para facturar sin ser autónomo

Vamos a ver cómo hacer una factura de autónomo.

Cómo hacer una factura de autónomo: elementos y requisitos

Como hemos mencionado, la factura debe llevar unos elementos determinados para que sea válida ante la ley.

Se trata de datos identificativos tanto de la transacción, como del emisor y el receptor de la factura.

Podríamos decir que las partes de una factura son:

La palabra “factura”

Así es, aunque pueda parecer una tontería, no lo es. La palabra “factura” debe aparecer y además debe estar sí o sí en la parte superior del documento.

Esto forma parte de los requisitos de la factura porque de esta forma se ve a simple vista el tipo de documento que tenemos delante.

Número correlativo y fecha

La numeración de las facturas dentro de cada serie debe ser correlativa.

Esto es así porque de esta forma se puede ver qué factura va antes y cuál después en el tiempo. Se trata de un mecanismo para evitar trampas y errores.

Hay casos puntuales donde las facturas no tienen correlación, por ejemplo, en las facturas rectificativas, pero por norma general, se deben gestionar de forma correlativa.

Es importante mencionar que la correlación no es infinita, normalmente, se inicia una serie nueva para cada año.

Además, debes añadir la fecha de emisión de la factura, que debe ser el día en que se realice la operación o se lleve a cabo la prestación del servicio.

Identificación del emisor y el receptor

Cada factura debe identificar claramente al emisor, en este caso tú mismo.

Debe aparecer obligatoriamente tu nombre y apellidos, el NIF y tu domicilio fiscal completo, incluyendo la calle, piso, puerta, ciudad, provincia y código postal.

También suelen incluirse otros datos, como el email y el teléfono, pero no son indispensables.

Lo mismo sucede con la identificación del receptor. De nuevo, tendrás que hacer constar su nombre comercial o nombre completo si es otro autónomo, su NIF o CIF y su domicilio fiscal

En caso de que sea el destinatario de la entrega quien expida la factura (en lugar del proveedor o prestador), debe aparecer en la factura: facturación por el destinatario. Así informas a Hacienda de este hecho.

En el caso de que el sujeto pasivo del impuesto sea el destinatario de la operación, debes mencionar: inversión del sujeto pasivo.

Por último, si te encuentras en una de estas situaciones puntuales debes hacer referencia a ello en la factura:

- En caso de aplicación del régimen especial de las agencias de viajes debes mencionar régimen especial de las agencias de viajes.

- En caso de aplicación del régimen especial de los bienes usados, objetos de arte, antigüedades y objetos de colección también debes mencionarlo tal cual en la factura.

Descripción del concepto

La factura también debe incluir una descripción de la prestación de servicios o la venta de los productos o bienes de la transacción.

Puedes incluir distintos conceptos en una misma factura. Por ejemplo, imagina que eres redactor freelance y facturas a un cliente de forma mensual 1.2000 € por distintos servicios relacionados con la redacción de contenidos y la actualización de la página web.

No tienes que hacerle 3 facturas, una para cada servicio, cada mes. Eso sería un fastidio para ti y para él, que también tiene que registrarlas como gastos deducibles en su contabilidad.

En lugar de eso puede hacer una única factura con tres conceptos. Para que te hagas una idea, podría ser algo así:

- Concepto 1: Redacción de contenidos para redes sociales

- Concepto 2: Actualización de los textos de la página principal

- Concepto 3: Redacción y publicación de 3 artículos de blog

Fecha de vencimiento

La fecha de vencimiento de la factura es el día límite que tiene el proveedor o cliente para pagar antes de la prestación del servicio o la venta del producto.

Es otro de los datos que debe incluir la factura y normalmente se incluye en la parte de abajo de la factura.

Precio e impuestos

La factura debe incluir, también, la base imponible y los impuestos correspondientes para cada uno de los conceptos.

Tenemos un vídeo que explica qué es la base imponible en una factura con ejemplos para hacerlo más fácil, pero explicado rápidamente, es el precio que le fijas a tu producto o servicio, sin contar el IVA y el IRPF, que son los impuestos que luego vas a añadir.

Pero para tener el cálculo de la factura con irpf debes añadir la base imponible y después restar el IRPF, que por norma general suele ser del 15 %, luego, añades el IVA, que suele ser del 21 %.

En el caso de que la operación esté exenta de IVA, se tiene que referenciar en la factura y si estás en recargo de equivalencia, aplicarás el porcentaje de recargo a tus facturas de venta además del IVA.

El porcentaje de recargo de equivalencia a aplicar, varía en función del porcentaje de IVA que te corresponde. Este será el último paso antes de añadir el resultado final a la factura.

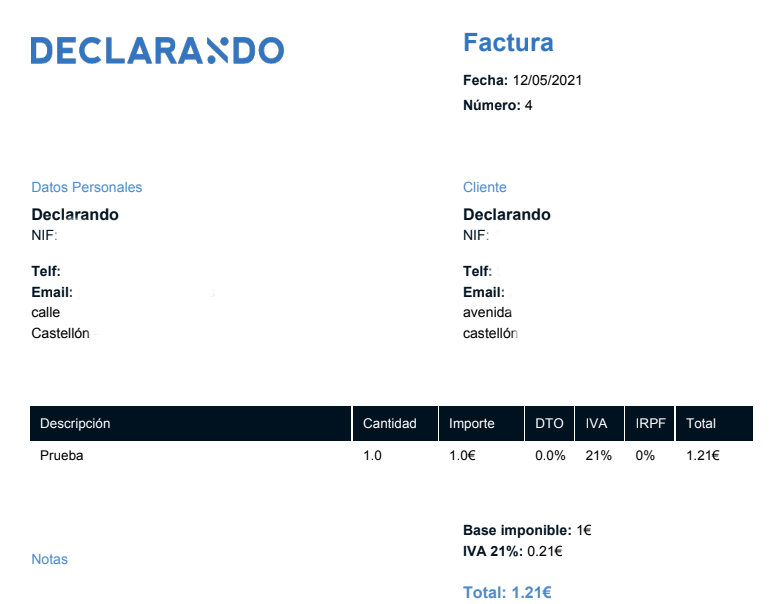

Modelo de factura para autónomos: ejemplo de factura ordinaria

Aquí puedes ver un ejemplo de factura de un autónomo para que tengas una guía de los datos que debes añadir en el documento.

Facturar como autónomo: presentar las facturas en Hacienda

Como te hemos avanzado, debes guardar una copia de las facturas que emites, porque en ocasiones Hacienda quiere realizar ciertas comprobaciones.

Pero además, tienes la obligación de informar a Hacienda de tus actividades de forma regular. En concreto, tendrás que comunicarte cuánto IVA has recaudado de tus clientes y cuánto IRPF has retenido en tus facturas.

Para declarar el IVA tendrás que presentar, trimestralmente, el modelo 303 y de forma anual el modelo 390. Dos modelos muy completos que puedes presentar de forma automatizada en Declarando.

El IRPF se liquida con el modelo 130 si tienes actividades de carácter profesional o empresario. En ese caso tendrás dada de alta la casilla 600 y tendrás que presentar el modelo cada tres meses.

Si tienes dudas te recomiendo solicitar una llamada gratuita con uno de nuestros expertos y ellos te asesoran sin compromiso.