La expresión es extraña: inversión del sujeto pasivo 🤔

Pero una búsqueda rápida ya te da una pista: “¿En qué casos no debo repercutir el IVA?”, plantea la Agencia Tributaria en una página donde menciona, entre otros casos, la inversión del sujeto pasivo.

¿Pero qué es la inversión del sujeto pasivo? ¿Cómo funciona? ¿Y cómo afecta a tus impuestos, si eres autónomo?

Para sacarte de dudas, vamos a responderte a estas y otras preguntas.

También podrás descargar gratis un modelo de factura con inversión del sujeto pasivo 🙌

¿Qué es la inversión del sujeto pasivo?

Empecemos aclarando lo más elemental: ¿qué es el sujeto pasivo?

En fiscalidad, el sujeto pasivo es quien está obligado a pagar un impuesto. Así lo define, al menos, el diccionario de la Real Academia Española (o RAE).

Pero esta definición no es del todo precisa (disculpa, RAE), si echamos mano de la legislación fiscal en España.

Es más: puede confundirte cuando hablamos de inversión del sujeto pasivo.

Así que concretemos: en el IVA, el sujeto pasivo es el autónomo o empresa que vende un servicio o producto.

Es decir, la persona que debe ingresar el IVA de la venta a Hacienda.

Así lo define el artículo 84 de la ley de IVA.

Sin embargo, en algunas operaciones con otros autónomos o empresas puede ocurrir lo contrario: y que sea tu cliente quien deba cumplir con esa obligación.

Pues bien, eso es la inversión del sujeto pasivo:

Pero solo, insistimos, cuando ese cliente es una empresa o autónomo.

Y en las operaciones que a continuación te aclaramos.

¿Cuáles son las operaciones sujetas con inversión del sujeto pasivo?

Todas las operaciones con inversión del sujeto pasivo las encontrarás en el artículo 84 de la ley de IVA.

Aquí te mostramos las principales:

- Compra de productos desde el extranjero. Si como autónomo compras a distancia productos a un proveedor extranjero (por ejemplo, de Estados Unidos). Y el producto se entrega en España.

- Servicios intracomunitarios. Por ejemplo, cuando prestas servicios a un cliente de otro país de la Unión Europea (UE). O viceversa: cuando un proveedor de otro país europeo te presta un servicio.

- Ventas de móviles, videoconsolas, ordenadores y tablets. Si el cliente es un autónomo o empresario revendedor. Si no es revendedor (pero es empresario), solo se aplica en ventas que superan los 10.000 € (sin IVA).

- Ventas de inmuebles, si el vendedor renuncia a la exención del IVA. También se aplica a la venta de inmuebles debido a un proceso concursal.

- Ejecución de obras de construcción o rehabilitación de edificios o de urbanización de terrenos. Se aplica en contratos entre el promotor y el contratista.

- Ventas de oro como materia prima. Incluye la venta de productos semielaborados de oro de ley mayor o igual a 325 milésimas.

Todas estas operaciones tienen algo en común: es el cliente, cuando es autónomo o empresa, quien debe declarar el IVA.

En lugar de hacerlo el autónomo o empresa que presta el servicio.

Hasta aquí la teoría.

Ahora pasemos poco a poco a la práctica ✍️

¿Cómo funciona la inversión del sujeto pasivo?

Pongamos que como autónomo prestas un servicio con inversión del sujeto pasivo.

Para facturarlo, debes emitir una factura sin IVA.

El cliente de la factura debe registrar esa factura en su contabilidad con IVA.

Y pagar ese IVA a Hacienda en el modelo 303.

Como para tu cliente se trata de un gasto, se lo podrá deducir en la misma declaración (siempre y cuando cumpla los requisitos de un gasto deducible).

Por tu parte, como prestador del servicio, también deberás informar de esa operación en el modelo 303. Aunque no tengas la obligación de pagar el IVA.

Contado así, tan resumido, suena un poco abstracto.

Así que vamos a ir viéndolo paso a paso y con más detalles.

¿Cómo hacer una factura con inversión del sujeto pasivo?

Si eres el prestador del servicio, lo primero que debes hacer es la factura con inversión del sujeto pasivo (o factura con ISP).

¿Y eso cómo se hace?

No tiene mucho misterio: la factura debe llevar todos los datos obligatorios de una factura completa, pero sin IVA.

Los datos obligatorios (o datos de facturación) son:

- Número de factura. Sigue la serie de las facturas normales de venta (no lleva serie numérica propia).

- Fecha de emisión. Tienes de plazo para emitirla hasta el día 16 del siguiente mes.

- Fecha de las operaciones. O fecha de prestación del servicio, cuando no coincide con la fecha de emisión.

- Tus datos fiscales de autónomo. Nombre y apellidos, NIF (DNI o NIE) y domicilio fiscal.

- Datos fiscales de tu cliente. Nombre y apellidos (si es autónomo) o razón social (si es una empresa), NIF y dirección fiscal.

- Descripción del servicio. Debe ser detallada. Por ejemplo, “venta de móvil modelo iPhone 14”. La descripción incluye el precio por unidad y los descuentos (de haberlos).

- Importe total a pagar.

- Mención (o “coletilla”), en algún espacio de la factura, de que se trata de una operación con inversión del sujeto pasivo.

Lo ideal es verlo con un ejemplo.

Pero antes vamos a ver con más detalle esto último: la coletilla.

Cómo redactar la coletilla por inversión del sujeto pasivo en una factura

Recapitulando, lo particular en una factura con inversión del sujeto pasivo es:

- El IVA, que no se incluye

- La mención o coletilla por inversión del sujeto pasivo

¿Cómo se debe redactar esa coletilla?

Debe contener:

- La expresión “operación con inversión del sujeto pasivo”

- Una mención al artículo 84 (Uno.2º) de la ley de IVA, identificando el tipo de operación.

Este artículo identifica las distintas operaciones con inversión del sujeto pasivo con letras: a), b), c) o a’), b’), c’), etc.

En las operaciones que antes te hemos citado, deberías mencionar ese artículo de la siguiente manera:

- Compra de productos desde el extranjero: artículo 84.Uno.2º,a) – Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

- Servicios intracomunitarios: artículo 84.Uno.2º,a) – Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

- Ventas de inmuebles, si el vendedor renuncia a la exención del IVA: artículo 84.Uno.2º,e) – Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

- Ejecución de obras de construcción o rehabilitación de edificios o de urbanización de terrenos: artículo 84.Uno.2º,f) – Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

- Ventas de móviles, videoconsolas, ordenadores y tablets: artículo 84.Uno.2º,g) – Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

- Ventas de oro como materia prima: artículo 84.Uno.2º, b) – Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

Y ahora sí, veámoslo con un ejemplo 📃

Ejemplo de factura con inversión del sujeto pasivo

Digamos que te dedicas a la venta de móviles. Y que una empresa que se dedica a la reventa, te compra 10 unidades de un iPhone.

Aquí tienes un ejemplo de factura con inversión del sujeto pasivo:

- La factura incluye los datos obligatorios de una factura completa

- No incluye el IVA

- Contiene una coletilla aclarando que es una operación con inversión del sujeto pasivo

- Especifica el tipo de operación según el artículo 84 de la ley de IVA

Hacer una factura con inversión de sujeto pasivo desde cero es trabajoso.

A continuación, haremos que sea innecesario para ti.

Descarga tu modelo de factura con inversión del sujeto pasivo

Para ahorrarte el trabajo de hacerla de cero, puedes descargarte ahora gratis un modelo de factura con inversión del sujeto pasivo:

Este modelo es para Word.

Y tu único trabajo es rellenar los espacios en blanco: tus datos fiscales y los de tu cliente, la descripción de las operaciones y el importe.

En la parte inferior, el modelo menciona el artículo 84. Uno. 2º de la ley de IVA.

Te recomendamos que especifiques el tipo de operación indicando la letra, tal y como te hemos mostrado en el apartado anterior.

Con la factura con inversión de sujeto pasivo ya tienes cubierta una de tus obligaciones.

Pero no la única. Aún falta contabilizarla y declararla a Hacienda 😏

¿Cómo contabilizar una factura con inversión del sujeto pasivo?

Al ser autónomo, la inversión del sujeto pasivo te puede afectar de dos maneras: como proveedor o como cliente.

Así que vamos a ver por separado cómo contabilizar una factura con inversión del sujeto pasivo desde estos dos polos.

Cómo contabilizar una factura emitida con inversión del sujeto pasivo

Si como prestador del servicio emites una factura con inversión del sujeto pasiva, esta debes contabilizarla en tu registro de ingresos (o facturas emitidas).

Para esto, ten presente estas particularidades:

- En tipo y cuota de IVA debes indicar el número 0

- En total factura pondrás el mismo importe que en base imponible (el importe antes de impuestos)

- Si tu cliente es intracomunitario (reside en otro país de la UE), debes indicar su número de NIF-IVA (o número VAT)

Por ejemplo, emites una factura con inversión del sujeto pasivo. En tu contabilidad de autónomo debes registrar los siguientes datos de la factura:

- Número

- Fecha de emisión

- Fecha de las operaciones (si no coincide con la de emisión)

- Datos de tu cliente: nombre y apellidos o razón social, NIF (o NIF-IVA si es intracomunitario) y dirección.

- La base imponible

- En tipo y cuota de IVA anotas la cifra 0

- El importe total es el mismo que el de la base imponible

¿Y si fuera al revés? ¿Y si fueras el cliente? ¡Veámoslo!

Cómo contabilizar una factura recibida con inversión del sujeto pasivo

Si eres el cliente y recibes una factura con inversión del sujeto pasivo, debes contabilizar los datos de esa factura en tu registro de gastos.

Has de tener en cuenta que:

- Debes indicar el IVA soportado de la factura. Tendrás que calcularlo porque en la factura no aparece. Si el servicio, por ejemplo, tiene un IVA del 21 %, deberás calcular el 21 % del importe de la factura.

- El IVA deducible, es decir, el que desgravas en el modelo 303. Si es un gasto relacionado con tu actividad, coincide con el IVA soportado de la factura. Si por tu situación debes aplicar la regla de prorrata, indica el IVA deducible según el porcentaje provisional.

- Si es un servicio intracomunitario, debes indicar el NIF-IVA de tu proveedor.

Un ejemplo: recibes una factura con inversión del sujeto pasivo con un importe de 1.000 € (sin IVA).

En tu registro de gastos deberás anotar la siguiente información:

- El número de factura de gasto

- La fecha de emisión

- La fecha de las operaciones (cuando no coincide con la de emisión)

- Los datos del proveedor: nombre y apellidos o razón social, dirección y NIF (NIF-IVA si es de otro país europeo)

- La base imponible (importe antes de impuestos)

- El tipo de IVA que se aplica (por ejemplo, el 21 %)

- La cuota de IVA, que es el resultado de aplicar el tipo impositivo a la base imponible (por ejemplo, el 21 % de 1.000 € son 210 de cuota tributaria)

- El IVA deducible

- El importe total

No tienes que hacer, por cierto, ninguna anotación en tu registro de ingresos.

Una vez contabilizada tu factura con inversión del sujeto pasivo, pasemos al siguiente eslabón de tus obligaciones: declararla a Hacienda.

¿Cómo declarar la inversión del sujeto pasivo en el modelo 303?

Recuerda: lo característico de la inversión del sujeto pasivo es que el IVA de la operación debe liquidarlo (o pagarlo) el cliente.

El proveedor, ahora bien, también debe declarar esa operación.

El lugar para hacerlo —tanto para el cliente como para el proveedor— es el modelo 303 de IVA trimestral.

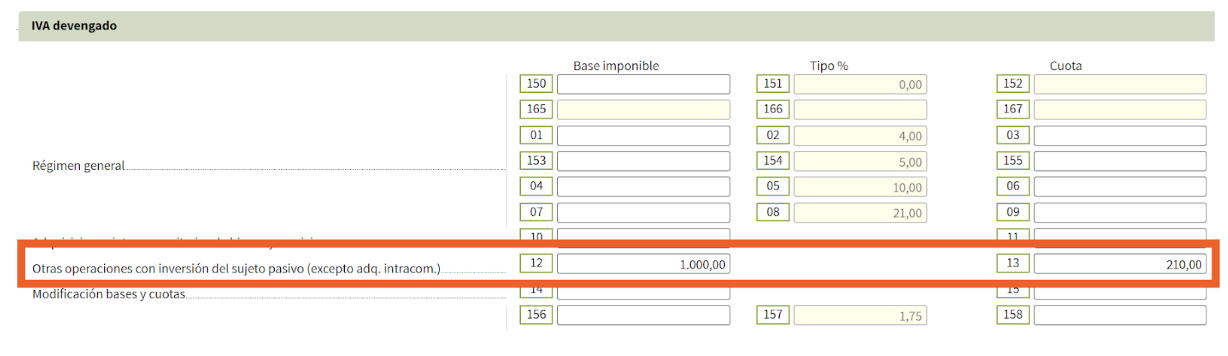

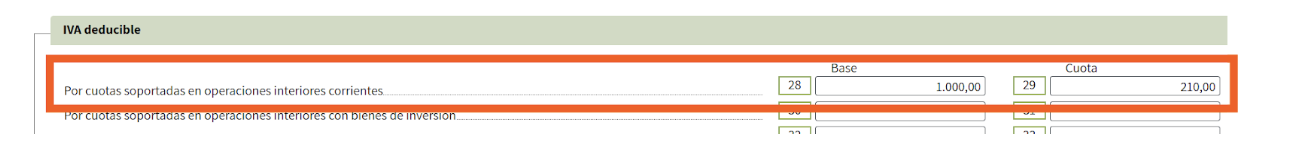

Como cliente, debes declararla así:

- En el apartado de IVA devengado, en la casilla 12 anotas la base imponible y en la casilla 13, la cuota de IVA. Por ejemplo:

- En el apartado de IVA deducible, en la casilla 28 anotas la base imponible y en la casilla 29 la cuota de IVA que te deduces:

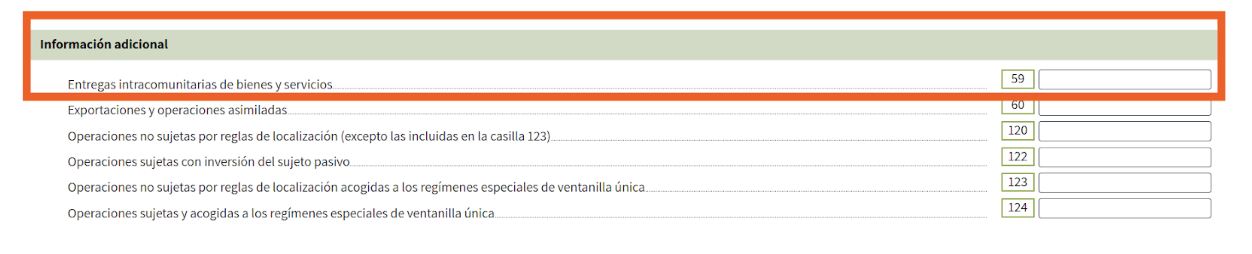

Como proveedor, también debes declarar esta operación (el importe sin IVA) en la sección de Información adicional:

- En la casilla 122 de Operaciones sujetas con inversión del sujeto pasivo:

- Si es un servicio intracomunitario, debes declararlo en la casilla 59 de Entregas intracomunitarias de bienes y servicios:

Y con esto, ya sabrías cumplido con tus obligaciones fiscales con Hacienda, tanto si eres el cliente como el prestador del servicio.

Aunque queda todavía un pequeño detalle: el resumen anual de IVA 😞

¿Dónde declarar la inversión del sujeto pasivo en el modelo 390?

Presentar el modelo 303 te obliga a presentar el modelo 390 de resumen anual.

El 390 es una declaración informativa (no tienes que pagar) y debes presentarlo en enero del siguiente año.

¿Dónde has de declarar las operaciones con inversión del sujeto pasivo? Toma nota:

Como cliente:

- En las casillas 27 y 28 de IVA devengado en otros supuestos de inversión del sujeto pasivo, declaras la base imponible y la cuota de IVA (respectivamente):

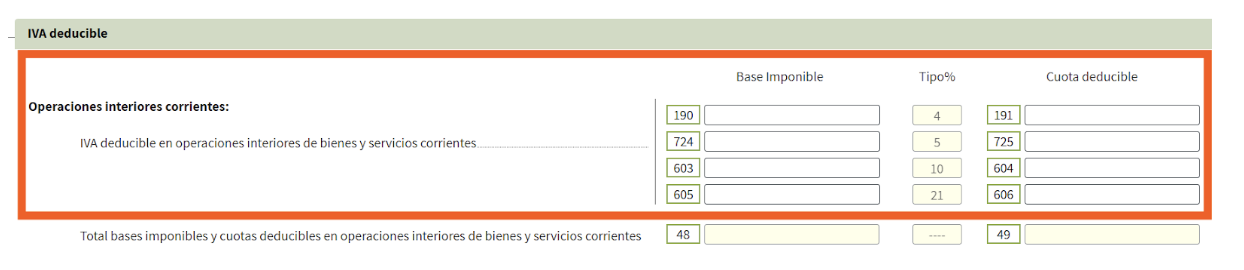

- En la sección de IVA deducible, deberás indicar esos mismos importes según el tipo de IVA (para un servicio al 21 %, por ejemplo, señalas la base imponible en casillas 605 y la cuota deducible en la casilla 606):

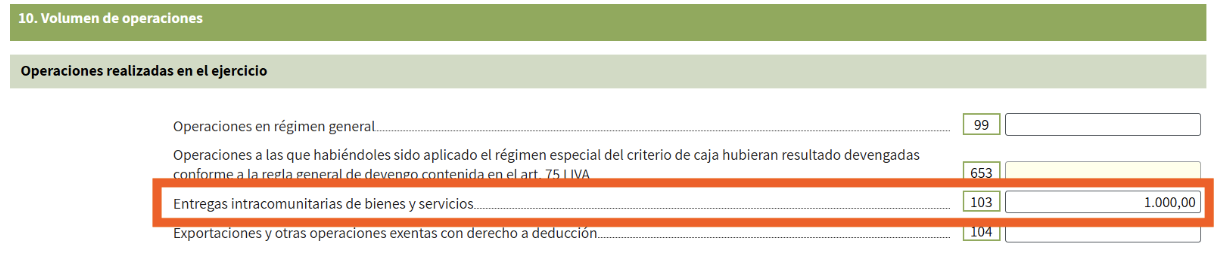

Como proveedor, debes informar de la operación (el importe sin IVA):

- En la casilla 125 de Operaciones sujetas con inversión del sujeto pasivo:

- O en la casilla 103 de Entregas intracomunitarias de bienes y servicios si se trata de un servicio intracomunitario:

Y ahora sí: ¡Misión cumplida!

¿Prefieres ahorrarte todo este trabajazo de ir rellenando los infinitos modelos fiscales de Hacienda?

Prueba entonces con un software de impuestos. Y todos los pasos que te hemos indicado en esta guía se simplificarán en 2 clics, incluida la presentación en la web de Hacienda.

¿Prefieres contarnos antes tus dudas o problemas? También puedes reservar una llamada gratuita con uno de nuestros mentores fiscales. ¡Somos todo oídos! 😊

Otras dudas sobre las operaciones con inversión del sujeto pasivo del IVA

¿Quién paga el IVA en la inversión del sujeto pasivo?

En una operación de inversión del sujeto pasivo el IVA lo paga el cliente.

En la práctica, sin embargo, el cliente no suele pagar nada cuando el gasto es 100 % deducible.

Aun así, está obligado a declararlo tal y como te hemos indicado en esta guía.

¿Cuál es la diferencia entre inversión del sujeto pasivo y adquisición intracomunitaria?

La adquisición intracomunitaria de servicios (la compra de servicios a proveedores de la UE) es un tipo de operación de inversión del sujeto pasivo.

Ahora bien: no todas las operaciones con inversión del sujeto pasivo son operaciones intracomunitarias.

La ejecución de obras de construcción (entre promotor y contratista), la venta de móviles o de oro como materia prima a empresarios también son operaciones de inversión del sujeto pasivo.

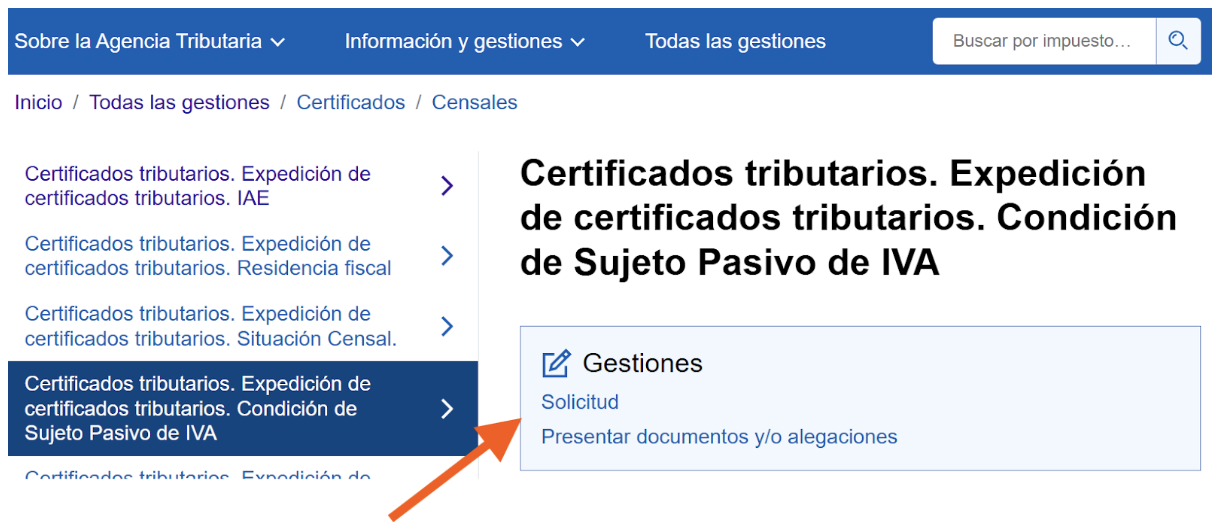

Me han pedido un certificado de condición de sujeto pasivo de IVA, ¿dónde lo puedo conseguir?

Antes de aplicarte la inversión del sujeto pasivo, puede que tu proveedor quiera comprobar que tienes la condición de sujeto pasivo del IVA.

Es decir, que eres autónomo o empresario y estás obligado a cumplir unas obligaciones fiscales (como la presentación del IVA).

Para esto, puedes descargarte el certificado de condición de sujeto pasivo de IVA de la Agencia Tributaria en su web.

Necesitarás un certificado electrónico (certificado digital, DNI electrónico o Clave PIN).

Para acceder al trámite en la web de la AEAT, clica en Todas las gestiones, luego en Certificados y, finalmente, en Censales:

Luego clica en Solicitud y podrás descargarlo.

Este certificado, por cierto, no es válido para operaciones intracomunitarias.

¿Cómo debo declarar las facturas emitidas con inversión del sujeto pasivo en el modelo 347?

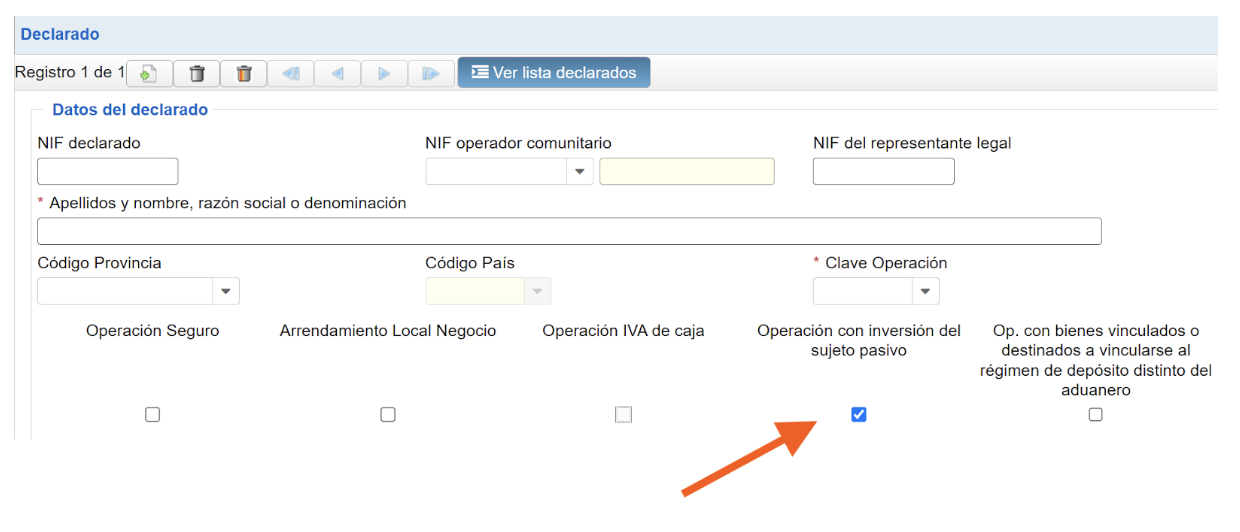

Si debes declarar facturas emitidas con inversión del sujeto pasivo en el modelo 347, has de identificarlas como tales.

Para esto, marca la opción de Operación con inversión del sujeto pasivo e introduce los importes sin IVA:

Funciona igual, por cierto, si eres el receptor de la factura (es decir, el cliente).

Ten en cuenta, eso sí, que las operaciones intracomunitarias (con inversión del sujeto pasivo) no debes declararlas en el modelo 347.

Ya lo habrás hecho en el modelo 349. Y con eso Hacienda ya está contenta 😊

¿Más dudas? ¿Algo que nos hayamos dejado? No dudes más: consulta gratis con uno de nuestros mentores fiscales.