No hay baile de pareja digno de ver (ni de bailar) si una de las dos partes no conoce los pasos.

Al menos, los más básicos 😉

Con el recargo de equivalencia, un régimen especial de IVA, ocurre algo parecido.

Se trata de un régimen pensado para los autónomos que se dedican al comercio minorista.

Pero para que funcione, sus proveedores deben saber aplicarlo.

Por eso hemos enfocado esta guía para los dos protagonistas de este baile: el autónomo minorista y el proveedor.

Aquí encontrarás todo lo que necesitas saber para no tropezar (con Hacienda).

Te explicaremos cómo funciona, cuándo se aplica y qué debes hacer en cada situación.

Tanto si eres un autónomo minorista que quiere entender mejor sus obligaciones, como si eres un proveedor que debe aplicarlo correctamente en las facturas.

Y no se hable más… Y que empiece el baile 👯

¿Qué es el recargo de equivalencia?

El recargo de equivalencia es un régimen especial del impuesto sobre el valor añadido (IVA).

Como sabrás, el IVA es un impuesto que grava el consumo de bienes y servicios.

Para aquellos que se dedican a una actividad económica, como los autónomos, existe un régimen general y varios regímenes especiales.

Una de las características de los regímenes especiales de IVA es que son voluntarios.

Con un par de excepciones: una de ellas, el régimen de recargo de equivalencia, que es obligatorio para determinados autónomos.

¿Para quién es obligatorio el recargo de equivalencia?

El régimen de recargo de equivalencia se aplica en exclusiva al comerciante minorista, ya sea autónomo o una entidad en régimen de atribución de rentas en el IRPF (sociedades civiles sin fin mercantil o comunidades de bienes donde todos los socios sean personas físicas).

¿Y qué entiende Hacienda por comerciante minorista? Básicamente, cumplir con 2 requisitos:

- Vender productos tal como los recibes, sin cambiarles nada. Es decir, no los fabricas, elaboras ni modificas de ninguna manera, ni tú ni otra persona por ti.

- La mayoría de tus ventas (más del 80%) deben ser a particulares o a la Seguridad Social y sus entidades gestoras y colaboradoras. Esto quiere decir que, si vendes principalmente a otras empresas o autónomos, no entras en esta categoría.

Un detalle importante sobre este segundo requisito: no aplica si el año anterior no ejerciste ninguna actividad económica o eres autónomo en módulos y estás registrado como comerciante minorista en el impuesto sobre actividades económicas (o IAE).

¿Que no cumples estas condiciones? Entonces deberás tributar el IVA por el régimen general, como la gran mayoría de autónomos.

Al darte de alta de autónomo debes elegir aquel —o aquellos— epígrafes que mejor describan tu actividad. Los relativos al comercio minorista (o al por menor) son alrededor de 100. Y se encuentran en la sección 1 de actividades empresariales (hay otras 2 secciones, pero estas no tienen relación con el comercio minorista).

¿Existe compatibilidad entre recargo de equivalencia y régimen general de IVA?

Se puede estar en recargo de equivalencia y en el régimen general del IVA a la vez.

He aquí un ejemplo para ilustrártelo mejor 👇

Pongamos que como autónomo te dedicas a dos actividades: por un lado, a una actividad de comercio al por menor de prendas de vestir.

Y, por el otro, a una actividad como intermediario del comercio.

La actividad minorista es una actividad en recargo de equivalencia.

La otra, sin embargo, es una actividad del régimen general.

Esto significa: 2 actividades, 2 regímenes distintos. Hasta aquí claro.

Pero también: 2 contabilidades y 2 fiscalidades diferenciadas.

A medida que avancemos, esto lo irás viendo más claro.

Ahora volvamos al recargo de equivalencia.

¿Cuáles son las actividades en recargo de equivalencia?

En general, la mayoría de actividades de comercio al por menor está sujeta al régimen de recargo de equivalencia.

Así que iremos más rápido si te indicamos qué actividades o bienes están excluidos.

¿Qué bienes se excluyen del recargo de equivalencia?

Aquí puedes tomar nota de los bienes que están excluidos del régimen del recargo de equivalencia ✍️

- Vehículos a motor para circular por carretera (camiones, tractores) y sus remolques.

- Embarcaciones y buques (barcos, yates, veleros)

- Aviones, avionetas, veleros y demás aeronave.

- Accesorios y piezas de recambio de los medios de transporte (es decir, repuestos, componentes y accesorios para vehículos, embarcaciones y aeronaves).

- Joyas, alhajas, piedras preciosas, perlas naturales o cultivadas, objetos elaborados total o parcialmente con oro o platino, así como la bisutería fina que contenga piedras preciosas, perlas naturales o los referidos metales, aunque sea en forma de bañado o chapado.

- Prendas de vestir o de adorno personal confeccionadas con pieles de carácter suntuario.

- Los objetos de arte originales, antigüedades y objetos de colección.

- Los bienes usados que luego se venden

- Los aparatos para la avicultura y apicultura, así como sus accesorios (incluye maquinaria, equipos y accesorios para granjas avícolas y apícolas).

- Los productos petrolíferos cuya fabricación, importación o venta esté sujeta a los impuestos especiales (combustibles, lubricantes y otros productos derivados del petróleo).

- Maquinaria de uso industrial.

- Materiales y artículos para la construcción de edificaciones o urbanizaciones.

- Minerales, excepto el carbón.

- Hierros, aceros y demás metales y sus aleaciones, no manufacturados.

- El oro de inversión según el artículo 140 de la Ley de IVA (lingotes o láminas de oro de ley igual o superior a 995 milésima, modelos de oro de ley igual o superior a 900 milésimas, etc.).

Resumiendo: si vendes alguno de estos artículos quedarías excluido del recargo de equivalencia (aunque seas minorista) y estarías sujeto al régimen general.

¿Cómo funciona el recargo de equivalencia para el autónomo minorista (y el proveedor)?

Aquí llega lo interesante, porque el recargo de equivalencia funciona en 2 sentidos diferentes:

- Si eres proveedor de un autónomo en recargo de equivalencia, debes añadir un recargo en el IVA de la factura a tu cliente minorista.

- Como autónomo minorista, debes repercutir el IVA de tus ventas a tus clientes (pero no el recargo).

Esta forma de proceder tiene las siguientes consecuencias fiscales:

- Como proveedor, tienes que declarar (o liquidar) el IVA con el recargo a Hacienda.

- Como autónomo minorista, no tienes que declarar el IVA de tus ventas. La contrapartida: tampoco puedes deducir los gastos de tu actividad.

Para no saturarte con tanta información, iremos por partes. Porque aquí hay todavía mucho que explicar 🤓

¿Cuánto es el recargo de equivalencia? Tipos y porcentajes

Pongámonos en los zapatos del proveedor.

Tu cliente —un autónomo minorista— está en recargo de equivalencia y debes facturarle tus servicios o productos.

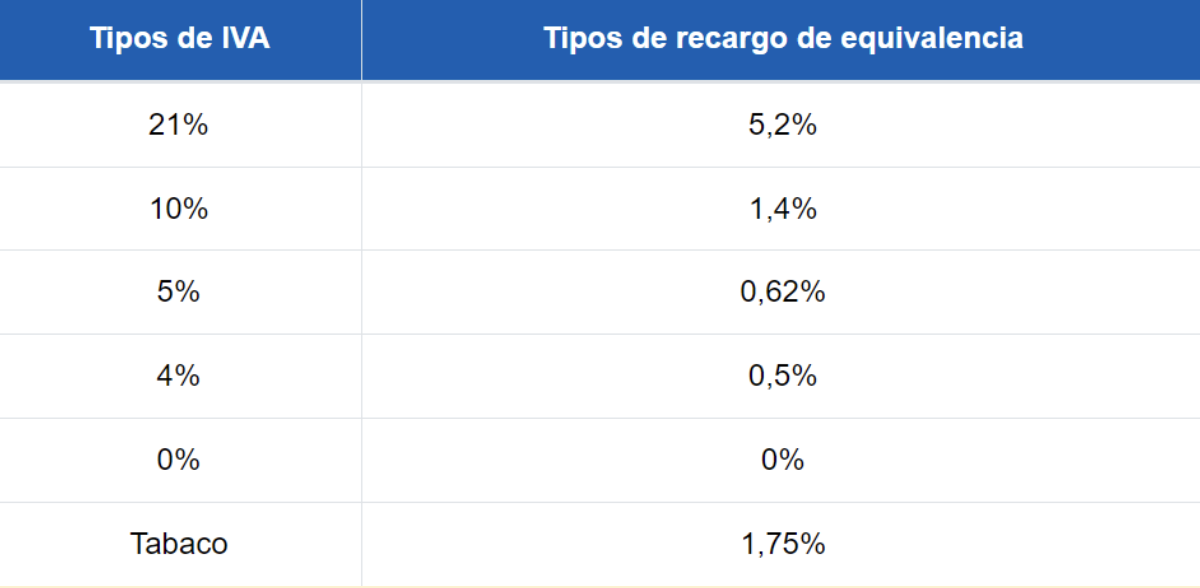

Al hacer la factura, deberás aplicar un recargo según el tipo de IVA del producto. Esos recargos son los siguientes:

- Para artículos con el IVA al 21 %, un recargo de equivalencia del 5,2 %

- Cuando el IVA es del 10 %, un recargo del 1,4 %

- Para el IVA al 5 %, un recargo del 0,62 %

- Para artículos al 4 %, el recargo es del 0,5 %

- Cuando el IVA es del 0 %, un recargo del 0 %

- Al tabaco se aplica el 1,75 % de recargo de equivalencia

En la siguiente tabla con tipos y porcentajes lo verás mejor.

Tabla de recargo de equivalencia

Fuente: Página web de la Agencia Tributaria (o AEAT)

¿Cómo se calcula el recargo de equivalencia?

Ahora toca aplicar el recargo de equivalencia, con sus tipos y porcentajes 🧮

Pero ojo: este apartado solo te afecta si eres el proveedor que emite una factura a un autónomo en recargo de equivalencia.

En su Manual de IVA, la Agencia Tributaria indica que los proveedores “repercutirán” el IVA y el recargo de equivalencia de forma independiente en la factura y sobre la misma base.

¿Qué significa esto?

Vamos a desmenuzarlo:

- “La misma base” se refiere a la base imponible de la factura. Es decir, al importe antes de impuestos.

- Sobre esa base, debes calcular el tipo de IVA. Por ejemplo, si la base son 1.000 € y el IVA es del 21 %, el IVA resultante será de 210 € (el 21 % de 1.000 €).

- Sobre esa misma base, calculas el recargo. Siguiendo el mismo ejemplo: al ser un IVA del 21 %, el recargo es del 5,2 %. Y el 5,2 % de 1.000 € te da un recargo de 52 €.

- Tanto el IVA (210 €) como el recargo (52 €) los sumas a la base (1.000 €). Y el resultado será el importe total a pagar por tu cliente minorista: 1.000 € + 210 € + 52 € son 1.262 €.

Todo esto lo debes mostrar desglosado en la factura, vaya que tu cliente y (sobre todo) Hacienda se confundan y luego la liemos 😬

Pero antes una pregunta: ¿sabes si tu cliente está en recargo de equivalencia? ¿Estás seguro?

¿Cómo comprobar el recargo de equivalencia de un cliente?

Antes de facturar a un cliente minorista en recargo de equivalencia, debes comprobarlo 🧐

Es decir, debes asegurarte de que tu cliente realmente forma parte de este régimen.

Por norma, él está obligado a informarte. Pero como tú eres quien estás obligado luego a liquidar el IVA con el recargo, te conviene comprobarlo antes.

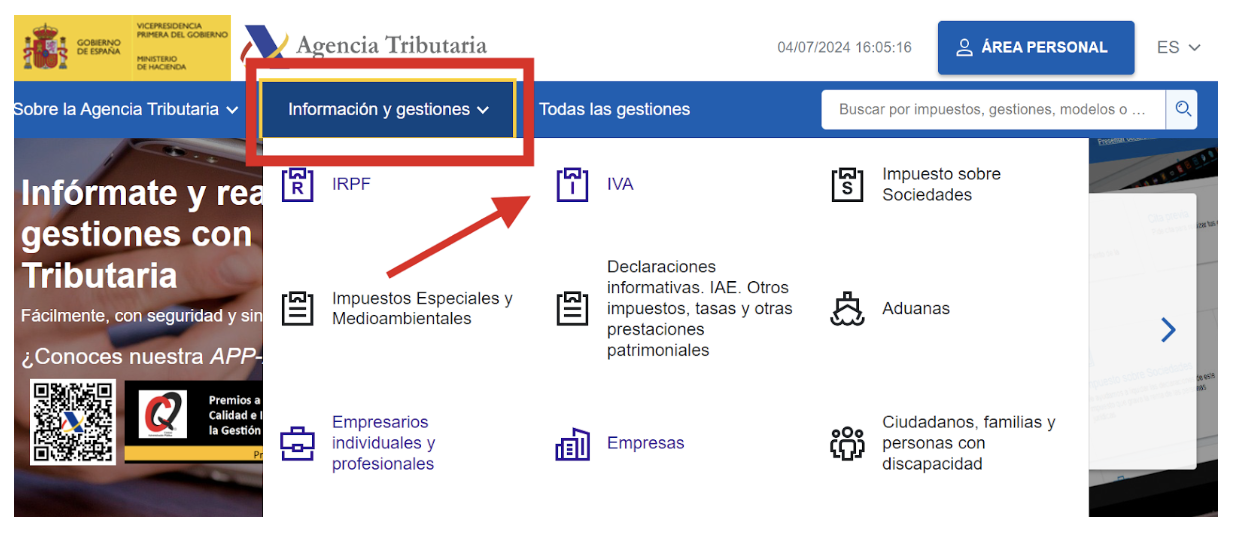

La Agencia Tributaria tiene una herramienta muy útil y fácil de consultar.

Solo necesitas un certificado electrónico como el certificado digital, el DNI electrónico o la Clave PIN para comprobarlo.

Para consultarlo, sigue estos pasos:

1. Entra en la sede electrónica de la Agencia Tributaria

2. Clica sobre Información y gestiones y luego sobre el icono del IVA:

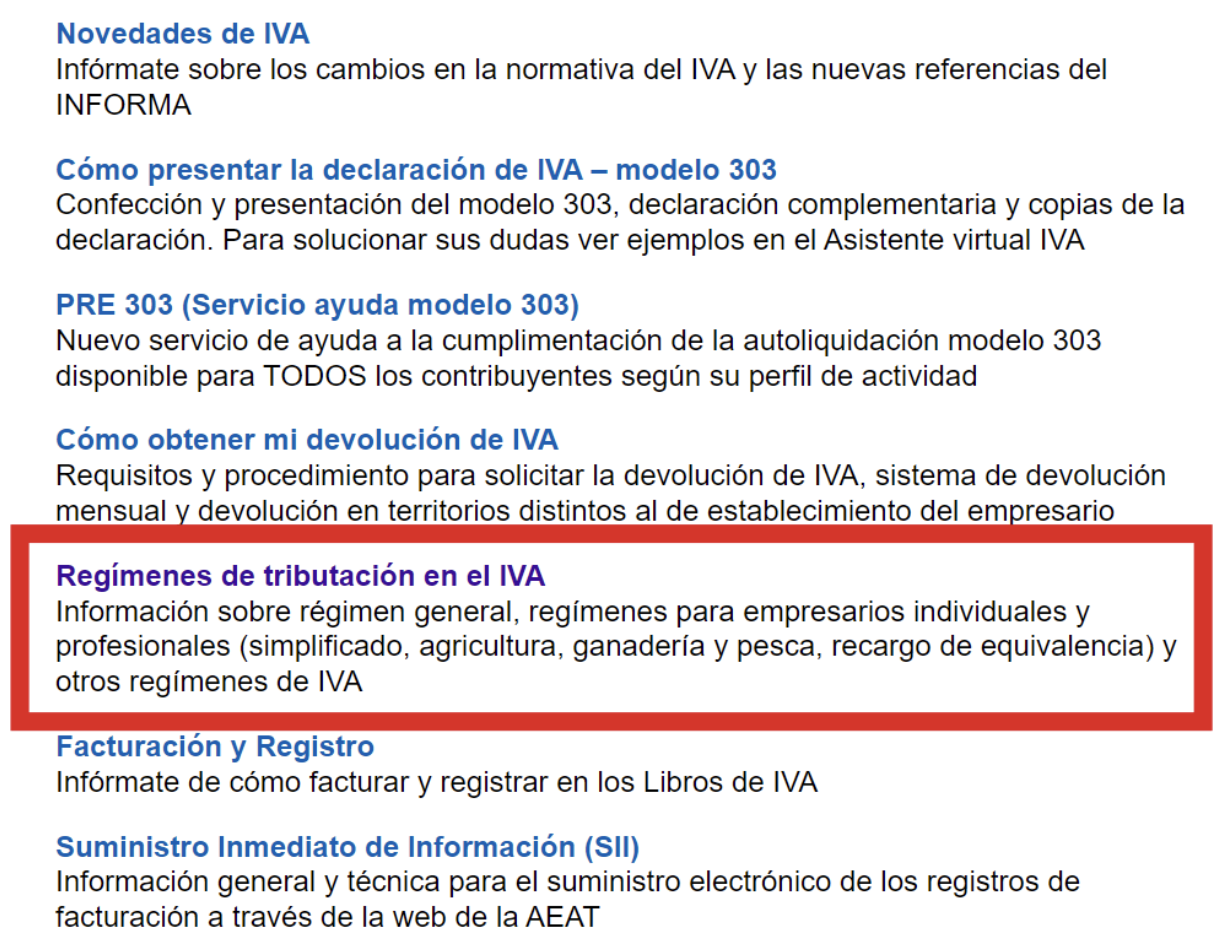

3. En la sección de IVA, encontrarás un menú con distintas opciones. Clica sobre Regímenes de tributación en el IVA:

4. En el menú de Información, clica sobre Régimen especial del recargo de equivalencia:

5. Ya queda poco. En el recuadro de Gestiones destacadas, selecciona Consulta minoristas en recargo de equivalencia:

6. Identifícate con un certificado electrónico válido. ¡Ya estás dentro del trámite!

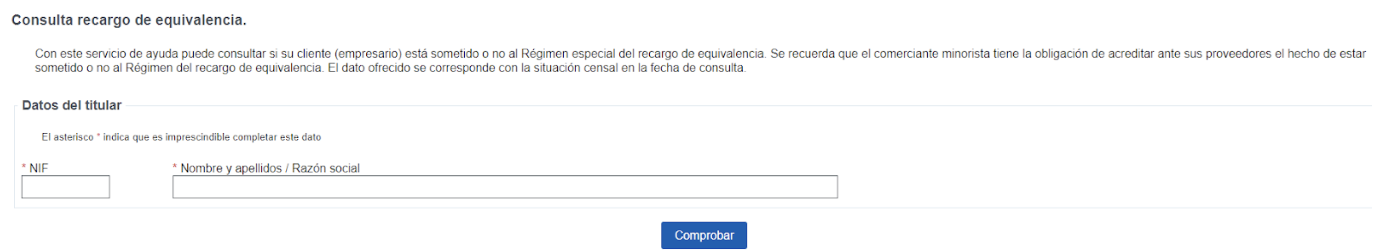

7. Indica el NIF y nombre y apellidos (o razón social) de tu cliente. Y haz clic en Comprobar:

Fin del trámite y del misterio: ahora ya sabes con seguridad si debes aplicar el recargo de equivalencia a tu cliente.

Y si debes hacer la factura con recargo de equivalencia 👇

Factura con recargo de equivalencia: cómo hacerla con un ejemplo sencillo

Lo esencial ya lo conoces: tu cliente es un autónomo minorista en recargo de equivalencia y sabes cómo calcular el recargo en la factura.

Ahora falta ponerse manos a la obra.

Lo básico que debes saber es que el recargo de equivalencia debes reflejarlo en la factura por separado, es decir, sin sumarlo al tipo de IVA.

En la factura puedes usar la expresión “R. E.” para recargo de equivalencia.

Aquí va un ejemplo sencillo:

- Base imponible: 1.000 €

- IVA (21 %): 210 €

- R. E. (5,2 %): 52 €

- Total: 1.262 €

En la factura no hace falta indicar nada más, salvo los contenidos obligatorios de toda factura, claro.

En el siguiente apartado te lo mostramos mejor 🧐

Ejemplo de factura con recargo de equivalencia

Pues eso. Una factura con recargo de equivalencia debe incluir los requisitos mínimos de toda factura.

Te los recordamos brevemente:

- Encabezado: indica que es una “Factura”.

- Fecha de emisión de la factura (si es un particular, debes emitirla al momento de entregar el producto).

- Número de la factura. Debe ser único, correlativo (1, 2, 3, 4, etc.) y sin saltos. Si tienes otra actividad en el régimen general de IVA, debes establecer una serie por actividad.

- Tus datos fiscales y los de tu cliente: nombre y apellidos o razón social (si es una empresa), domicilio fiscal (el que comunicas a Hacienda al darte de alta) y NIF.

- Descripción del producto. Incluye el precio por unidad antes de impuestos. También si has aplicado un descuento.

- Base imponible. Lo dicho: el importe antes de aplicar los impuestos (el IVA y el recargo).

- IVA. Anota el tipo y la cuota, es decir, el importe de IVA que sumas a la base.

- Recargo de equivalencia. Igual que con el IVA: el tipo y la cuota.

- Importe total a pagar. El importe final sumándole el IVA y el recargo de equivalencia.

A continuación puedes observar cómo quedaría organizado en una factura:

¿Cómo contabilizar el recargo de equivalencia?

Esta pregunta tiene una doble respuesta. Pues depende de si eres el proveedor o el minorista.

Si eres el proveedor, deberás registrarlo entre tus ingresos y tu registro de IVA, de forma separada.

Luego tendrás que declarar el recargo (y el IVA) a Hacienda. Pero sobre esto te hablamos en el siguiente apartado.

La gran duda viene cuando eres el autónomo minorista: ¿cómo se contabiliza el recargo?

Pues bien, no se contabiliza 😯

O mejor dicho: no se contabiliza como tal.

Para ti, el recargo de equivalencia, así como el IVA que te facturan tu proveedor, son un gasto más.

Por lo que ni el recargo ni el IVA se contabilizan como tales, es decir, por separado.

Simplemente, se suman a tus gastos como si fueran un gasto más 🤔

Retomando el ejemplo de antes: has recibido una factura de un proveedor con un importe bruto de 1.000 €, más 210 € de IVA (al 21 %) y 52 € de recargo (al 5,2 %).

Es decir, con un importe total de 1.262 €.

Pues bien, como autónomo minorista en recargo de equivalencia, solo tienes que contabilizar los 1.262 € como un gasto.

Ni el IVA ni el recargo debes contabilizarlos aparte.

Esto tiene sus implicaciones fiscales (bastante peculiares), como a continuación te mostraremos.

Modelo 303, recargo de equivalencia y otras obligaciones fiscales para autónomos minoristas y proveedores

El modelo 303 es la declaración trimestral de IVA.

Cuando eres el proveedor de un comerciante minorista, debes ingresar el recargo de equivalencia (y el IVA) que le has facturado con este modelo de la siguiente manera:

- Los recargos del 0 %, 0,5 % y 0,62 % debes anotarlos en las casillas 16 y 18.

- Los recargos del 1,4 %, en las casillas 19 y 21.

- Los recargos del 5,2 %, en las casillas 22 y 24.

- Los recargos del 1,75 % (del tabaco), en las casillas 156, 157 y 158.

Cuando eres el minorista, no estás obligado a presentar el modelo 303.

De hecho, por tu actividad en recargo de equivalencia, puedes olvidarte de modelos de IVA.

Con un par de excepciones: en las compras intracomunitarias (a proveedores de otro país de la Unión Europea) y en las ventas de inmuebles sujetas a IVA (a no ser que se hagan en ejecución de garantía o el comprador incluya el IVA en la hipoteca).

Como el minorista y sus obligaciones fiscales son un mundo aparte, vamos a tratarlo aparte 😉

La fiscalidad del comerciante minorista en recargo de equivalencia

Tu fiscalidad como autónomo minorista en recargo de equivalencia es muy peculiar.

Empezando por tu forma de facturar:

- No estás obligado a emitir facturas a tus clientes. A no ser que estos te la pidan o se trate de una venta de inmuebles sujeta a IVA (salvo que se haga por ejecución de garantía).

- Si has de hacer una factura porque tu cliente así lo requiere, puedes hacer una factura simplificada (a ticket), es decir, sin necesidad de indicar los datos tu cliente. La condición es el que el importe, con IVA incluido, no supere los 3.000 € y de que se trate de una venta al por menor.

- Si tienes otra actividad que no está en recargo de equivalencia, debes llevar un registro aparte de las facturas de venta (y compra) de esa actividad.

Y hablemos de impuestos, modelos fiscales y otras obligaciones:

- Debes informar a tu proveedor de que estás en recargo de equivalencia. Esto es fundamental para que emita la factura correctamente.

- No debes presentar el modelo 303 de IVA cada trimestre. Ni tampoco el modelo 390 de resumen anual de IVA.

- Debes presentar el modelo 130 de pago fraccionado del IRPF cada trimestre. Ahí declaras tus ingresos y gastos. Al hacerlo, recuerda que como gasto has de contar también el IVA y el recargo. Por lo que esta es la manera de deducirte ese impuesto.

- Si haces compras intracomunitarias (a un proveedor de otro país de la Unión Europea) o vendes inmuebles sujetos a IVA, has de pagarlo en el modelo 309. Solamente para el trimestre natural en que haya tenido lugar la operación (el 309 no es un modelo que debes presentar regularmente).

- Si vendes a viajeros con derecho a devolución del IVA, presenta el modelo 308 para recuperar el IVA. Para presentarlo, tienes del 1 al 20 de abril, julio u octubre, o del 1 al 30 de enero, dependiendo de en qué trimestre hiciste la venta (si fue en febrero, por ejemplo, tienes del 1 al 20 de abril).

¿Más dudas con la fiscalidad en el recargo de equivalencia?

Tanto si eres minorista como si eres proveedor, puedes resolverlas fácilmente usando un software de impuestos para autónomos como el de Declarando.

Con nuestro software ni siquiera tienes que preocuparte por las dudas, porque automatiza tus obligaciones fiscales y de facturación.

Descubre más —y resuelve tus dudas fiscales— con una consultoría gratuita con uno de nuestros mentores fiscales 😊

“Ventajas e inconvenientes del recargo de equivalencia” y otras dudas frecuentes para autónomos

¿Cuáles son las ventajas e inconvenientes del recargo de equivalencia?

Si eres un comerciante minorista, el recargo de equivalencia tiene sus ventajas:

- Tus obligaciones fiscales y de facturación son más simples. Ni debes declarar el IVA ni hacer facturas a tus clientes (a no ser que te la pidan o que se trate de autónomos o empresas).

- Una contabilidad más sencilla. No debes llevar un registro del IVA.

- Más ingresos. El IVA de tus ventas son también ingresos para ti, al no tener que liquidarlo en Hacienda.

Sin embargo, ser minorista en recargo de equivalencia también tiene sus inconvenientes:

- Pagas más IVA en tus compras. Al IVA convencional debes sumarle el correspondiente recargo.

- Gastos deducibles. El IVA y el recargo de tus compras no lo puedes deducir (aunque luego puedes declararlos en el modelo 130 y en tu renta como un gasto más).

- No todos los autónomos minoristas pueden acogerse a este régimen. Existen unas actividades (las que te hemos listado antes) que están excluidas.

Respecto al modelo 130 y el recargo de equivalencia, ¿cómo lo declaro?

Como autónomo minorista, el recargo de equivalencia y el IVA de tus compras son un gasto más para ti.

Por lo que al declararlo en el modelo 130, debes sumarlo con los gastos de tu actividad en la casilla 2.

Según se mire, esto es una manera de deducírtelos 😉

¿Qué pasa si no presento el modelo 308?

El modelo 308 está pensado para que recuperes el IVA de aquellos viajeros con derecho a devolución del IVA.

Como es un IVA que no les has cobrado y el IVA de tus ventas son más ingresos para ti, si no presentas el modelo 308 te quedas sin IVA.

Y, por tanto, sin esos ingresos 😶🌫️

¿Puedo estar en estimación directa simplificada y en recargo de equivalencia?

Estimación directa simplificada es un régimen para tributar el IRPF de tu actividad.

Y el recargo de equivalencia es un régimen especial de IVA.

Ambos son compatibles.

Pero debes tener en cuenta lo siguiente:

- Para pertenecer al régimen de estimación directa simplificada, tu facturación no puede superar los 600.000 € al año.

- A la hora de calcular tu facturación, debes incluir el IVA de tus ventas, que supone un mayor ingreso para ti.

Sobre esto se pronunció una vez la Dirección General de Tributos, un organismo vinculado a Hacienda, en una consulta vinculante (la V1180-22).

¿Quién paga el recargo de equivalencia?

Si te refieres a quién debe ingresarlo o liquidarlo en Hacienda, es el proveedor.

Es decir, es este quien, a través del modelo 303 (tal y como te hemos explicado en esta guía), debe pagarlo.

Como autónomo minorista, sin embargo, quien lo pagas eres tú: pues supone un mayor coste en tus compras.

Y no lo puedes repercutir a tus clientes. Al menos no directamente.

Otra cosa es que valores ese sobrecoste al fijar tus precios.

¿Cómo evitar el recargo de equivalencia?

En principio, el recargo de equivalencia es un régimen especial de IVA obligatorio para la mayoría de autónomos minoristas.

Existen algunas excepciones. Son las que ya te hemos contado: si ejerces determinadas actividades minoristas excluidas de este régimen.

Pero si este no es tu caso, una forma —como minorista— de evitar el recargo de equivalencia es constituir una sociedad y tributar tu actividad por el impuesto de sociedades.

El recargo de equivalencia es un régimen que se aplica a personas físicas (autónomos) o entidades que tributan por el IRPF.

Así que tributar como sociedad te libraría de este régimen.

Otra forma de evitarlo es actuar como intermediario en lugar de comprar y vender los bienes.

Pongamos que compras en China un producto que vendes en España o el resto de Europa.

Una opción para evitar el recargo de equivalencia sería negociar con el proveedor para que facture directamente al cliente final sin que el producto pase por tus manos, es decir, entregándolo directamente a tu cliente.

A cambio, tu cobrarías una comisión por la venta. Y te librarías del recargo de equivalencia.

Estas opciones, sin embargo, también tienen sus inconvenientes.

Por lo que para tomar una decisión bien informada, consúltalo antes con un asesor fiscal.