¿Cómo sobrevivir a un mercado único, con 27 países y 27 sistemas de IVA distintos, sin que eso frustre tus ganas de vender en ese mercado?

La respuesta se llama IVA intracomunitario, un conjunto de reglas sobre el IVA que te permite vender (y comprar) productos y servicios de otros países de la Unión Europea (UE).

Y sin que tengas que amargarte la vida con 27 IVA distintos.

Eso sí: Hacienda es Hacienda. Y por mucho que la UE haya querido simplificar el IVA europeo para facilitarte el negocio, Hacienda en España ya se encarga de complicártelo con sus infinitos procedimientos.

Por suerte, hay respuesta a todos los problemas y dudas que genera el IVA intracomunitario.

También hay solución para lo de Hacienda 😊

A continuación encontrarás las respuestas… Y la solución 🪄

1) ¿Qué es el IVA intracomunitario?

Aunque esto suene redundante, el IVA intracomunitario es un conjunto de reglas sobre el IVA que debes aplicar en tus operaciones intracomunitarias.

Es decir, cuando vendes productos o servicios a clientes de otro país de la UE.

Pero también a tus compras a proveedores europeos.

Esas reglas se aplican de distinta manera según se trate de:

- La compraventa de un bien, es decir, la adquisición (compra) y entrega (venta) de bienes

- La prestación de servicios

Y si tu cliente o proveedor son una empresa (o un autónomo) o un particular

Por ejemplo, si vendes un producto a una empresa de Portugal o Francia, no tienes que facturarle el IVA.

Pero si ese mismo producto se lo vendes a un particular de Portugal o Francia, entonces sí.

Esta normativa, por cierto, no se aplica a la importación y exportación, es decir, cuando vendes a clientes o compras a proveedores que no residen en la UE.

Si quieres más información sobre esto último, consulta nuestro artículo sobre la factura extracomunitaria o no europea.

Y ahora sigamos con el IVA europeo 🇪🇺

2) ¿Cómo funciona el IVA intracomunitario?

El funcionamiento del IVA intracomunitario entre autónomos y empresas europeos es muy básico.

De manera general, funciona así:

- Entregas intracomunitarias. Si vendes un producto a una empresa (o autónomo) de otro país europeo, no debes facturarle el IVA.

- Adquisiciones intracomunitarias. Si compras bienes a una empresa o autónomo de otro país de la UE, tu proveedor te emitirá la factura sin IVA. Pero tú tendrás que declararlo como si el producto lo hubieras comprado en España (luego te explicamos más).

- Prestación de servicios. Si prestas un servicio a un autónomo o empresa de otro país europeo, no debes aplicar el IVA.

- Compra de servicios. Tu proveedor te emitirá la factura sin IVA. Pero tú tendrás que declararlo con el IVA español en Hacienda.

Hacienda excluye de las adquisiciones intracomunitarias (es decir, de la compra de bienes) aquellas que:

- Tributan el IVA por el régimen especial de bienes usados, objetos de arte, antigüedades y objetos de colección. Aquí se aplica el IVA del país de tu proveedor.

- Las realiza un proveedor que forma parte del régimen de franquicia de su país, un régimen —que no existe en España— que permite no aplicar el IVA mientras no se supere una determinada cifra de facturación.

- El producto debe instalarse en España antes de su entrega.

Para poder aplicar estas normas debes cumplir unos requisitos. Estos te los aclaramos un poco más adelante.

3) ¿Cómo se aplica el IVA intracomunitario a particulares?

El IVA intracomunitario cambia cuando vendes bienes o servicios a clientes particulares de otro país europeo.

- Cuando vendes bienes, se aplica un límite 10.000 € anuales (sin contar el IVA) en todas tus ventas a particulares europeos. Por debajo de esa cifra, debes aplicar el IVA español. Si superas ese umbral, aplicas el IVA del país de tu cliente.

- Cuando prestas servicios, debes aplicar el IVA español.

- Cuando son servicios electrónicos, telecomunicaciones, radiodifusión y televisión, aplica el IVA del país de tu cliente.

Si debes declarar e ingresar el IVA de distintos países de la UE, puedes hacer una declaración única usando el régimen de ventanilla única (OSS).

Pero sobre estos temas de cómo declarar el IVA intracomunitario ya te hablaremos más tarde.

Antes de seguir, vendrá bien una pequeña recapitulación 🤓

Esquema del IVA en operaciones intracomunitarias

A modo de resumen, te dejamos un esquema sobre el IVA en operaciones intracomunitarias:

| Empresa o autónomo | Particular | |

| Venta de bienes | No tienes que facturar el IVA. | Más de 10.000 €: IVA del país de tu cliente

Hasta 10.000 €: IVA español |

| Prestación de servicios | No tienes que facturar el IVA. | Facturas con IVA español

En la venta de servicios electrónicos, de telecomunicaciones, radiodifusión y televisión se aplica el IVA del país de tu cliente. |

| Compra de bienes y Servicios | El proveedor emite la factura sin IVA, pero tú tienes que declarar el IVA español en Hacienda. | (No aplica, ya que un particular no es una empresa o profesional) |

4) ¿Qué países tienen IVA intracomunitario?

Intuitivamente, la respuesta parece fácil: el IVA intracomunitario se aplica en todos los países de la UE.

Esa respuesta, sin embargo, no tiene en cuenta las excepciones: y es que hay territorios dentro de la UE donde no se aplica el IVA.

Y, por tanto, el IVA intracomunitario.

De la (breve) lista, algunos te sonarán, porque forman parte de España:

- Islas Canarias, Ceuta y Melilla.

- Los departamentos franceses de ultramar (Guadalupe, Martinica, Guayana Francesa, Reunión y Mayotte).

- Islas Åland (Finlandia), Büsingen y la Isla de Helgoland (Alemania), Monte Athos (Grecia), Campione d’Italia, las aguas italianas del Lago de Lugano y Livigno (Italia).

Por otro lado, hay un país que no pertenece a la UE donde sí se aplica el IVA intracomunitario: Mónaco.

5) ¿Qué requisitos debo cumplir para aplicar el IVA intracomunitario?

Todo lo contado hasta aquí exige un requisito. De lo contrario, las normas del IVA intracomunitario no se podrían aplicar.

El requisito indispensable es el siguiente: debes formar parte del registro de operadores intracomunitarios (o ROI).

Existe un segundo requisito. Y este lo debe cumplir tu cliente o proveedor: ellos también deben estar registrados en el ROI (salvo si es un cliente particular).

El ROI, como sus siglas indican, es un censo de profesionales y empresas que realizan operaciones intracomunitarias.

Cada operador debe solicitar su incorporación en la autoridad tributaria de su país (la Agencia Tributaria o AEAT en España)

Es un trámite relativamente sencillo. Debes solicitar tu incorporación al ROI presentando el modelo 036 (el 037 no sirve):

- Marca la casilla 582 (para solicitar el alta en el ROI)

- Indica en la casilla 584 la fecha en la que prevés realizar tu primera operación intracomunitaria

Si todo va bien, Hacienda te asignará un número de identificación fiscal intracomunitario. También conocido como NIF-IVA o VAT number (en inglés).

Por lo general, el NIF-IVA está formado por tu número de NIF con el prefijo ES (por ejemplo, ES12345678N).

6) ¿Cómo comprobar el IVA intracomunitario?

Tener un NIF-IVA es esencial. Pero también lo es para tu cliente cuando se trata de un autónomo o empresa.

De lo contrario, deberías facturar tus ventas con IVA (español).

¿Cómo comprobarlo?

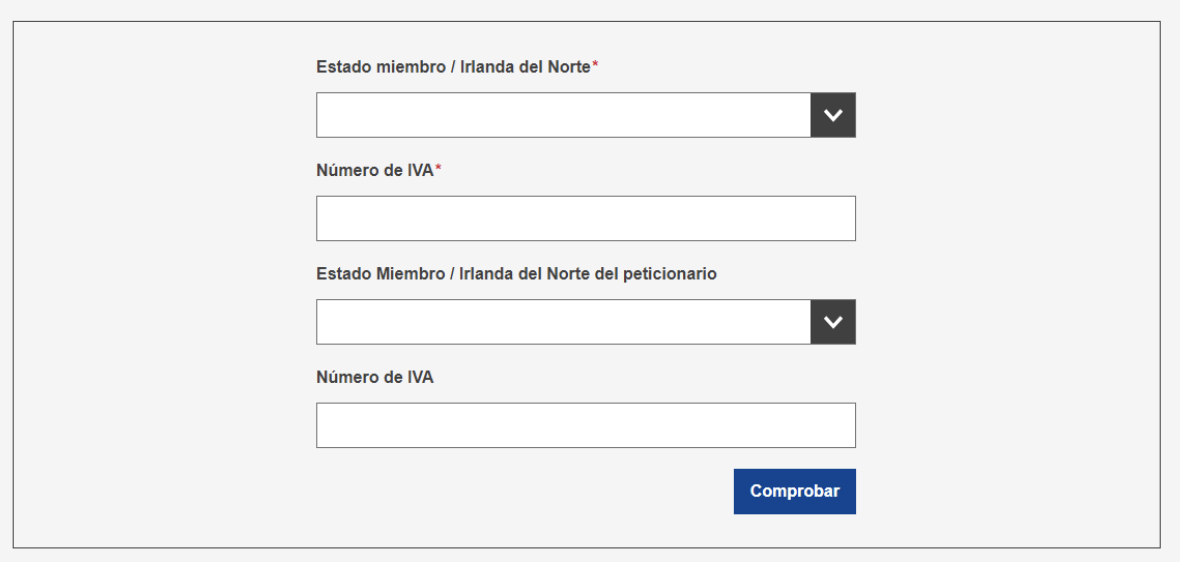

Puedes consultarlo fácilmente en el VIES, el sistema de intercambio de información sobre el IVA.

Un buscador de IVA intracomunitario, para entendernos 😉

Para hacer tus comprobaciones, solo tienes que acceder a la página web de la Comisión Europea de Validación del n° IVA en VIES.

Una vez dentro, rellena la siguiente información:

- País de tu cliente (en Estado miembro / Irlanda del Norte)

- El número de IVA que te ha pasado

- Tu país (en Estado Miembro / Irlanda del Norte del peticionario)

- Tu número de IVA

¿Cómo saber mi número de IVA intracomunitario?

Tu número de IVA intracomunitario se compone de tu NIF con el prefijo ES (de España).

Por ejemplo, ES12345678F

Sin embargo, te aconsejamos que compruebes que realmente formas parte del ROI. Por muy seguro que estés de que ya te diste de alta.

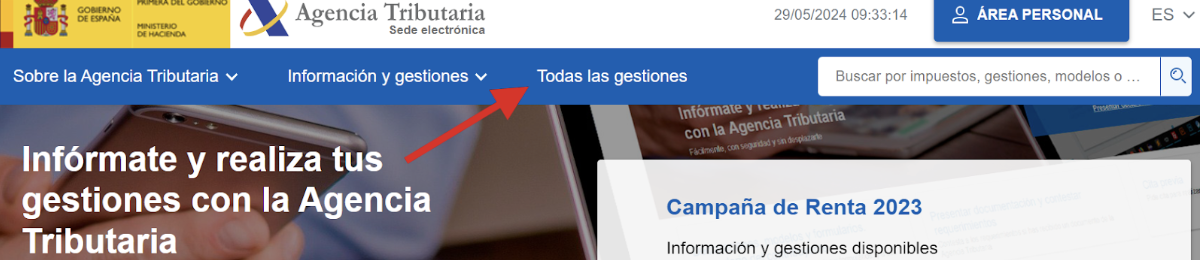

Una manera muy sencilla es consultarlo en la sede electrónica de la Agencia Tributaria.

Aunque te sorprenda, es un trámite rápido:

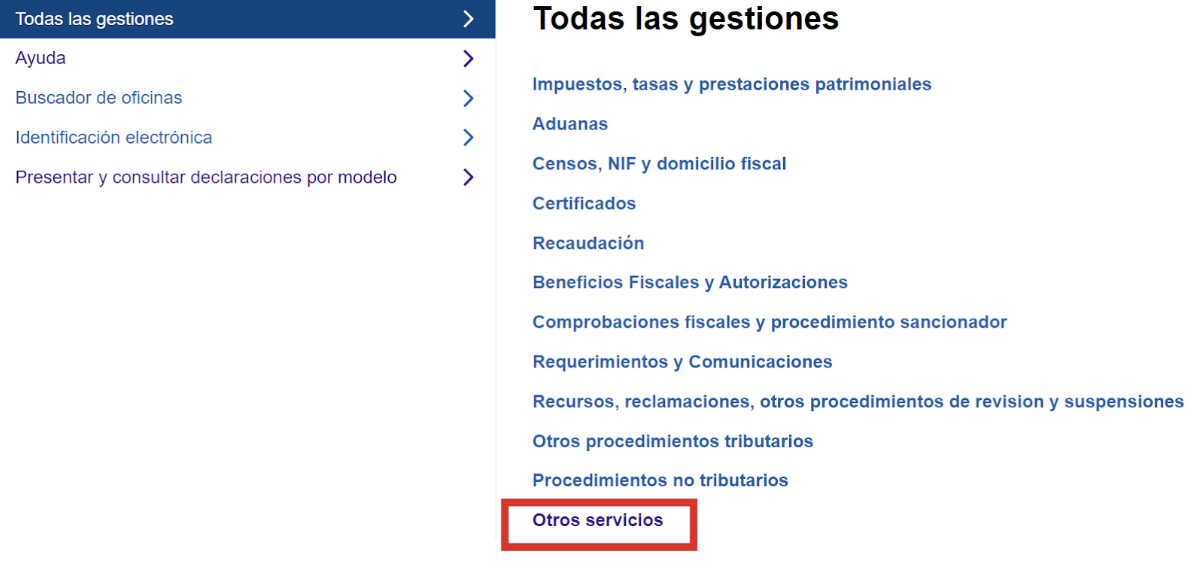

- Clica en Todas las gestiones:

- Luego en Otros servicios (la última opción del menú de la izquierda):

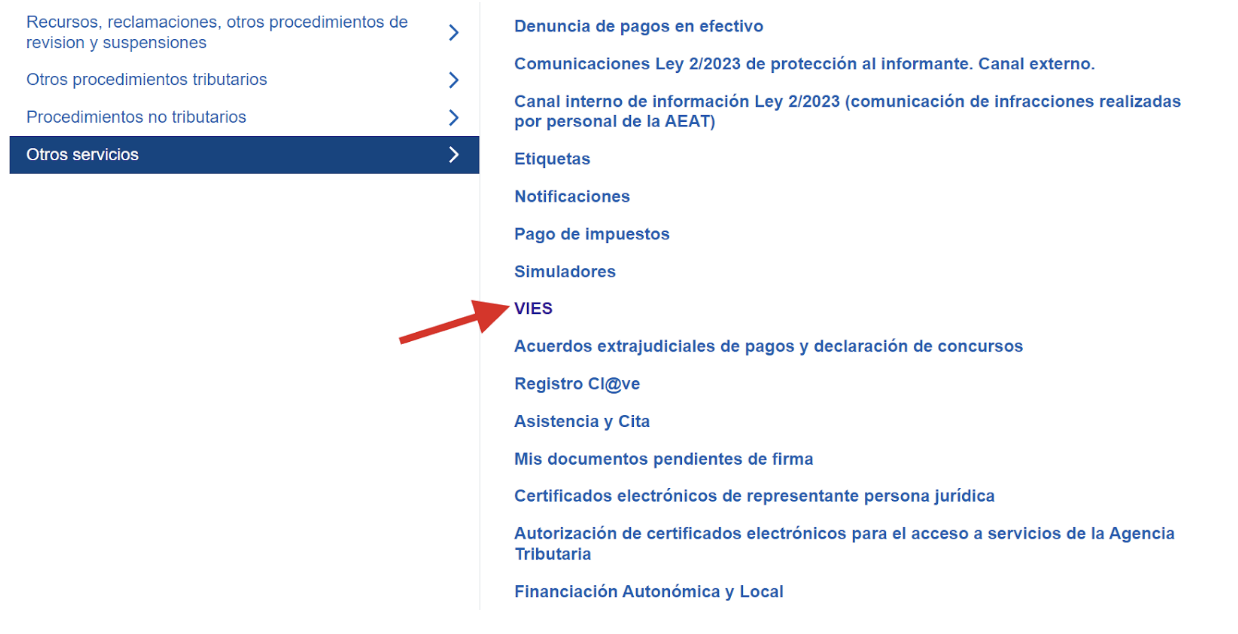

- Haz clic en Vies y de nuevo en VIES:

- Ya estás más cerca: elige la opción Consultar operadores intracomunitarios españoles

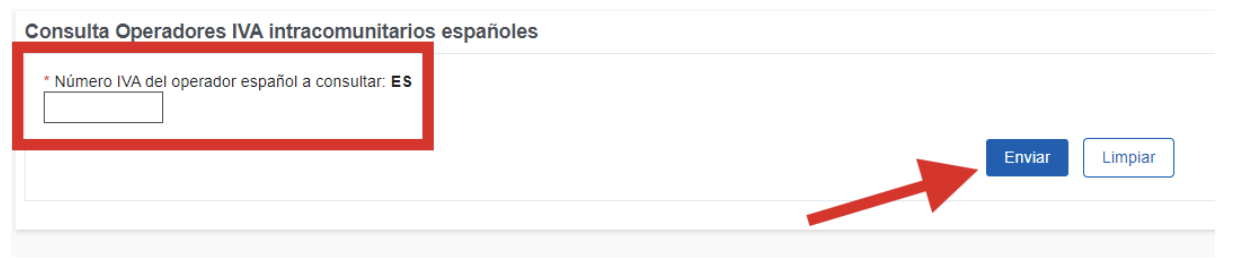

- Finalmente, introduce tu número de NIF-IVA (recuerda: está formado por tu NIF con el prefijo ES) y clica sobre el botón azul Enviar:

Y ya has verificado tu IVA intracomunitario 😊

7) ¿Cómo se hace una factura intracomunitaria?

Para hacer una factura intracomunitaria, has de tener en cuenta, en primer lugar, la normativa del IVA intracomunitario que te hemos explicado.

Aquí tienes de nuevo un resumen de lo que te interesa para facturar a tus clientes:

| Cliente autónomo o empresa | Cliente particular | |

| Venta de bienes | No tienes que facturar el IVA. | +10.000 €: IVA del país de tu cliente.

Hasta 10.000 €: IVA español. |

| Prestación de servicios | No tienes que facturar el IVA. | Facturas con IVA español.

Si se trata de servicios electrónicos, de telecomunicaciones, radiodifusión y televisión: con el IVA del país de tu cliente. |

En segundo lugar, debes cumplir el requisito esencial: formar parte del ROI.

Tu cliente, si es una empresa o profesional, también.

Aclarado esto, anota lo siguiente:

- Una factura intracomunitaria consiste en una factura ordinaria completa.

- Solo en la entrega de bienes puedes emitir una factura simplificada cuando tu cliente es un particular y el importe no supera los 3.000 €.

- Las particularidades de cada factura son las que impone el IVA intracomunitario, según el esquema del recuadro anterior (venta de bienes a empresas o profesionales, venta de bienes a particulares y prestación de servicios)

¿Qué debe llevar una factura intracomunitaria?

De modo general, una factura intracomunitaria debe llevar los siguientes datos:

- Número de la factura. No debe seguir una serie numérica distinta.

- Fecha de emisión. Día, mes y año en que emites la factura.

- Datos del emisor. Tu número de NIF-IVA, nombre y apellidos y domicilio fiscal (donde trabajas)

- Datos del cliente. Su número de NIF-IVA (si es empresa o profesional) o número de NIF (si es particular). Razón social (si es una empresa) o nombre y apellidos (si es un autónomo o particular). Domicilio fiscal (lugar de trabajo o residencia si es un particular).

- Fecha de la operación (solo si no coincide con la fecha de emisión)

- Descripción de la operación. Incluye el tipo de bien o servicio, el precio por unidad (sin IVA) y descuentos (si los hay)

- Importe total en euros.

Las particularidades te las explicamos a continuación.

Factura de entrega intracomunitaria de bienes a autónomos y empresas

Si tu cliente es un autónomo o empresa intracomunitarios, lo único específico es:

- La factura no lleva IVA.

- Debes indicar tu número de NIF-IVA y el de tu cliente.

- Fecha de operaciones: la fecha estimada de entrega.

- Menciona que “la operación está exenta de IVA según el artículo 25.Uno de la Ley 37/1992” o que “la operación está exenta (art. 6.1.j) del Real Decreto 1619/2012, de 30 de noviembre”. Ambas fórmulas sirven.

- Opcionalmente, puedes indicar la dirección donde tu cliente va a recibir el producto.

Factura de entrega intracomunitaria de bienes a particulares

Cuando se trata de una venta a distancia a un cliente particular europeo (o entrega intracomunitaria), presta atención a estos detalles:

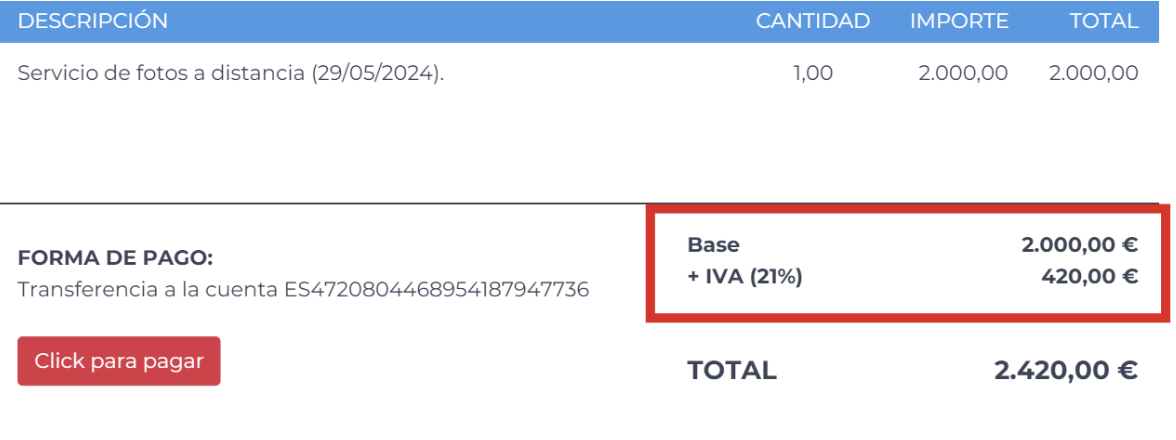

- La factura lleva IVA. Si el importe antes de impuestos supera los 10.000 €, se aplica el IVA del país de tu cliente. Si está por debajo de 10.000 €, el IVA español.

- Tienes que desglosar el IVA, indicando: el tipo de IVA que aplicas (el porcentaje), el importe de IVA de la operación y el importe antes de impuestos (la base imponible)

- Indica el NIF del particular (al no ser una empresa o profesional, no puede tener número de NIF-IVA).

Aquí puedes ver un ejemplo de factura de entrega comunitaria a un particular con el IVA desglosado:

Factura intracomunitaria de prestación de servicios a autónomos o empresas

Cuando prestas servicios a un autónomo o empresa de otro país europeo, no tienes que facturar el IVA.

Además, debes añadir en la factura la siguiente expresión: «Inversión del sujeto pasivo» (art. 6.1.m) del Real Decreto 1619/2012, de 30 de noviembre”.

Factura intracomunitaria de prestación de servicios a particulares

Si facturas un servicio a un particular residente en otro país de la UE, debes aplicar el IVA español.

Si facturas servicios electrónicos, de telecomunicaciones, radiodifusión y televisión, aplica el IVA del país de tu cliente.

¿Y eso es todo? ¡Ojalá! Antes queremos responderte a otra duda muy frecuente 🤔

¿Llevan IRPF las facturas intracomunitarias?

No. Las facturas intracomunitarias nunca llevan IRPF.

Las facturas con retención es un asunto interno de nuestro país, es decir, para tus facturas con clientes españoles.

Y ahora sí: esto es lo esencial que debes saber sobre las facturas intracomunitarias.

Aunque no lo único. Esto todavía sigue 👇

8) ¿Cómo declarar el IVA intracomunitario?

Pero un momento: ¿No habíamos dicho que las operaciones intracomunitarias entre autónomos y empresas no llevan IVA?

Sí, pero Hacienda quiere que lo declares igualmente. Es decir, que le informes (declarar no significa pagar…).

Concretamente, con los siguientes modelos fiscales:

- El modelo 349

- El modelo 303

- El modelo 390

Vamos por partes.

El IVA intracomunitario en el modelo 349

En el modelo 349 debes informar de todas tus operaciones con IVA intracomunitario a Hacienda.

De hecho, ese modelo se creó únicamente para eso.

Con una excepción: las ventas de bienes a particulares de otro país europeo no debes declararlas en ese modelo.

El modelo 349 se presenta con la siguiente periodicidad:

- Mensual. Cuando tus operaciones intracomunitarias superan los 50.000 € anuales. Se presenta hasta el día 20 del siguiente mes (si el 20 cae en fin de semana o festivo, se pospone al siguiente laboral).

- Trimestral. Si tus operaciones intracomunitarias están por debajo de los 50.000 €. Las fecha de presentación son entre el 1 y 20 del mes siguiente (en enero, del 1 al 30).

En el modelo 349 no solo debes indicar las operaciones intracomunitarias. También debes señalar el VAT number (o número de IVA) de tus clientes.

¿Cómo declarar el IVA intracomunitario en el modelo 303?

El modelo 303 es el más conocido por todos los autónomos.

Seguramente te suene: es la declaración trimestral de IVA.

Por lo que se presenta después de cada trimestre natural (en enero y entre los días 1 y 20 de abril, julio y octubre).

¿Cómo declarar el IVA de tus ventas y compras intracomunitarias? Toma nota ✍️

- Las ventas intracomunitarias en la casilla 59.

- Las compras intracomunitarias en las casillas 10 y 11.

En el resumen anual de IVA (el modelo 390), también deberás informar de estas mismas operaciones.

Y con esto ya habrías cumplido con todas tus obligaciones intracomunitarias con Hacienda.

9) ¿Cómo recuperar el IVA intracomunitario?

Si has comprado un bien o servicio en otro país de la UE, puedes recuperar el IVA de la compra.

Existe un formulario para esto: el modelo 360.

Pero también existen unos requisitos:

- La compra debe estar vinculada a tu actividad.

- Debe estar justificada con una factura donde aparezcan tus datos fiscales.

- Debe cumplir con los requisitos y limitaciones que establezca la normativa del país donde has efectuado la compra

- El importe de IVA no puede ser inferior de 50 € en un año natural (400 € si el periodo de devolución es de entre 3 meses y menos de 1 año)

El plazo máximo para solicitar la devolución del IVA es el 30 de septiembre del año siguiente.

10) ¿Cómo deducir el IVA intracomunitario de un proveedor que aplicó el IVA de su país?

Ahora pongámonos en una situación distinta a la anterior. Pero que ocurre con frecuencia.

Un proveedor intracomunitario de la vecina Francia te ha emitido la factura intracomunitaria con IVA por un bien que compraste desde España.

Lo ha hecho así porque no está registrado como operador intracomunitario. O no lo estabas tú.

No importa: ese IVA no te lo puedes deducir en el modelo 303 ni en el modelo 360, porque:

- El modelo 303 solo te permite deducir el IVA español

- El modelo 360 está pensado cuando la compra la realizas en el país de tu proveedor

Tendrías, por tanto, que asumirlo como un gasto extra.

¿Entonces no es deducible?

Sí, existe una manera de deducírtelo: en tu declaración de la renta, como un gasto más ligado a tu actividad.

También lo puedes hacer en el modelo 130 de IRPF trimestral si estás obligado a presentarlo.

Pero nunca en el modelo 303 ni en el modelo 360.

Y la solución para gestionar tu IVA intracomunitario como autónomo

¿Cómo es posible que una normativa que está pensada para simplificar un impuesto acabe derivando en procedimientos tan complejos para un autónomo?

Seguramente no seas la primera persona que se hace esta pregunta.

Como te explicábamos al comienzo, el IVA intracomunitario nació con la noble idea de facilitar las relaciones comerciales entre autónomos y empresas europeas.

Pero luego Hacienda se las arregló para complicar el procedimiento con sus incontables modelos fiscales.

Es algo que no podemos cambiar. O al menos, tan fácilmente.

Pero sí podemos ayudarte a simplificarlo.

Por eso hemos desarrollado un programa de facturación electrónica que también es software de impuestos para autónomos:

- Al indicar el país de tu cliente, la factura se adapta a las condiciones del IVA intracomunitario y cumple con todos los requisitos legales. Así no tienes que preocuparte por consultar esquemas ni resúmenes (ni siquiera este artículo).

- Tus operaciones intracomunitarias quedan reflejadas en los modelos 303 y 347. Estos se generan automáticamente para que luego los presentes con 2 clics en Hacienda.

Además, también te damos de alta en el ROI (y de autónomo, si todavía no lo eres), para que no pierdas el tiempo haciendo trámites con Hacienda.

Esta solución la tienes al alcance de una consulta gratuita con uno de nuestros mentores fiscales.

Y como la consulta es gratis, no tienes nada que perder. Pero sí mucho que ganar en tiempo y dinero 🤗