Es bastante fácil perder el control de tus gastos.

De hecho, muchos autónomos —nuevos y no tan nuevos— ni siquiera podrían decirte con exactitud todos los gastos de su negocio, aunque ellos crean que sí.

Siempre habrá un ticket olvidado en la mesa de un restaurante o rodando por el suelo de una gasolinera.

O una factura perdida en lo hondo de la bandeja de entrada de su email.

Menos todavía sabrían decirte de qué manera un gasto puede ser una oportunidad para ahorrar. Y sin tener que privarse de nada.

¿Pero sabes qué es lo mejor? Que no necesitas ser contable ni experto para saber todo esto.

Basta con seguir las claves que te vamos a dar en este artículo para lograr lo que muchos autónomos sueñan: ahorrar tiempo y dinero con el control y gestión de tus gastos.

La importancia del control y la gestión de los gastos para los autónomos

Antes de entrar en detalles, queremos mostrarte por qué es importante tomarse en serio el control y gestión de tus gastos.

Descuida, que no vamos a agobiarte con razones superficiales que seguramente ya conoces 😉

- Evitar sanciones tributarias. Hacienda te obliga a llevar un registro de todos tus gastos. Y no cumplir con esa obligación está sancionado con una multa fija de 150 € como mínimo.

- Ahorrar en impuestos. Cuanto más estricto seas registrando tus gastos, más te puedes deducir. O lo que es lo mismo: menos pagas en impuestos. El ahorro también puede venir del lado de las sanciones: deducirte mal un gasto o hacerlo indebidamente, puede suponer una sanción de entre el 50 % y el 150 % de la cantidad deducida.

- Alejar imprevistos y deudas por tus trimestrales. Una mala gestión de tus gastos puede impedirte pagar tus trimestrales de IVA e IRPF. Y eso puede derivar en deudas con Hacienda o tu banco. También en una sanción fiscal.

- Mejorar condiciones de pago con tus proveedores. Al controlar tus gastos puedes identificar quiénes son tus proveedores más importantes y negociar con ellos unas mejores condiciones de pago.

- Planificar tu renta y tu ahorro. Al conocer cómo cada gasto impacta en tu renta, puedes planificar y prever mejor lo que vas a pagar al siguiente año. Y tomar medidas para pagar menos en el IRPF.

- Calcular tu cuota de autónomo. Con el nuevo sistema de cotización de los autónomos basado en tus ingresos netos, el control de tus gastos es esencial para determinar lo que vas a pagar de cuota cada mes.

¿Te habías planteado antes alguna de estas razones?

Ahora te mostraremos las mejores claves de nuestros expertos para que ahorres tiempo y dinero con el control y gestión de tus gastos.

1) Identifica tus gastos fijos y cumple la regla del 30 %

Los gastos fijos son imprescindibles para que tu negocio funcione y que se repiten de manera periódica o recurrente (cada mes, cada trimestre, una vez al año).

Y aunque estos gastos dependen del tipo de actividad, aquí tienes un breve listado de los más comunes entre los autónomos:

- La cuota de autónomo, que es el importe en cotizaciones que pagas cada mes a la Seguridad Social. Depende de tus ingresos netos, pero si disfrutas de la tarifa plana cuenta con un gasto fijo de 85,71 € al mes.

- El alquiler o la hipoteca de la vivienda, si trabajas en casa, o el del local de negocio, si trabajas fuera.

- Los gastos de suministro como internet, agua, luz y gas. Algunos pueden ser mensuales y otros bimensuales.

- Los seguros como el de responsabilidad civil, el seguro sanitario o el seguro del vehículo, que pueden ser mensuales o incluso anuales, como el del coche.

- Licencias de software o el alojamiento web, si tienes una página web.

- La gestoría o asesoría fiscal, ya sea presencial u online.

- Otros gastos que pueden afectarte como la cuota del colegio profesional (suele ser anual), la compra de género o materias primas o las cuotas mensuales de devolución de un préstamo.

En un negocio financieramente saludable, la proporción de gastos fijos no debe superar el 30 % de tus ingresos.

Por lo que trata, por todos los medios, que esa regla se cumpla.

2) Haz una estimación de tus gastos variables más previsibles

Los gastos variables, por definición, van cambiando y hasta cierto punto pueden ser imprevisibles.

Aun así, puedes adelantarte haciendo una lista de aquellos gastos variables que más pueden afectarte por tu actividad.

Por ejemplo, si debes viajar con frecuencia o usar el coche, cuenta con gastos como las dietas (comidas, alojamiento) o el kilometraje (gastos de gasolina o por averías y reparación).

Si usas equipos informáticos (un ordenador o portátil), cuenta con la posibilidad de que este año debas renovarlos (afortunadamente, esto no ocurre cada año) o de alguna avería.

Y no descartes que si tienes un pico fuerte de trabajo, debas contratar a otra persona, ya sea un empleado u otro autónomo.

3) Planifica el pago de tus impuestos

¿Son los impuestos un gasto? Estrictamente hablando, no.

Pero en la práctica, debes considerarlos como si lo fueran.

Porque una mala previsión de lo que debes pagar a Hacienda cada trimestre en impuestos puede jugarte una mala pasada en forma de deudas, intereses, recargos y sanciones.

Y no solo con Hacienda. También con tu banco.

Piensa en el IVA.

Por tu actividad, seguramente debes cobrar el IVA por tus servicios o productos. Ese IVA debes ingresarlo a Hacienda al terminar el trimestre (con el modelo 303).

Y, claro, ¿qué pasa si no has previsto lo que debías pagar de IVA y no tienes dinero en el banco?

Hacienda te da la opción de aplazar el pago. Y hay bancos que, a partir de determinada cantidad, te lo financian.

Pero eso no te sale gratis 😔

Hacienda cobra intereses por los aplazamientos y no permite aplazar todos los trimestrales, como el modelo 111 (de retenciones de proveedores profesionales) o el modelo 115 (de retenciones por el alquiler de un local de negocio).

Y ningún banco te va a financiar el pago del IVA u otro impuesto a interés cero.

En otras palabras: una mala planificación puede significar deudas, intereses, recargos y, en el peor de los casos, sanciones (por no pagar).

4) Separa tus gastos profesionales y personales

Usar una misma cuenta bancaria para llevar tus gastos personales y profesionales es la forma más efectiva de perder el control de tus gastos como autónomo.

Disculpa la ironía, pero es importante que desde un principio no mezcles lo personal con lo profesional.

En todos los sentidos, vamos. Pero ahora hablamos de gastos 😉

¿Por qué es importante separarlos?

Aquí tienes algunas razones, muchas de sentido común (porque es común que ocurran):

- Pierdes por completo la noción de los gastos de tu negocio: no sabes exactamente cuánto gastas por tu actividad.

- Es fácil que confundas un gasto personal con uno profesional (y viceversa).

- Es posible que pierdas de vista algunos gastos profesionales, especialmente aquellos que van sin factura.

- Tu contabilidad de autónomo irá cogiendo forma de un queso gruyere (el de los agujeros), por gastos que no has registrado.

- Si Hacienda te pide revisar el origen de un gasto deducible, puede que te las veas negras para encontrar su respectivo movimiento bancario.

- Al calcular tu cuota de autónomo, tendrás dificultades, ya que debes tener en cuenta lo que ingresas y lo que gastas.

A estas razones debes añadir que con una cuenta personal no tienes acceso a servicios bancarios exclusivos para autónomos: tarjetas de crédito para negocios, seguros por impagos de tus clientes o financiación de impuestos.

Resolvemos todas tus dudas, y si necesitas una ayudita extra, gestionamos tu alta en un máximo de 48 horas ✨

5) Averigua si tus gastos son deducibles (y en qué cantidad)

Los gastos deducibles son la clave de tu ahorro fiscal.

El mecanismo es muy simple, pero es fácil perderlo de vista: al declarar (correctamente) tus gastos deducibles, disminuye el beneficio sobre el que Hacienda te aplica en el impuesto sobre la renta de las personas físicas (el IRPF).

Y como el IRPF es un impuesto progresivo (ganas más, pagas más), el porcentaje de IRPF final a pagar será menor.

Resumiendo: que acabas pagando menos en tu renta anual.

Y por eso debes llevar un control de qué gastos son deducibles.

Para que lo sean, los requisitos generales son estos:

- Deben ser necesarios para tu actividad

- Deben estar justificados con una factura

- Deben estar registrados en tu contabilidad

Aun así, Hacienda pone límites de deducción a algunos gastos.

Por ejemplo, solo te permite deducir un 30 % de los gastos de suministros relacionados con tu espacio de trabajo (no puedes deducir la factura completa).

Si comes fuera porque estás de viaje de negocios, puedes deducir hasta un máximo de 26,67 € al día en el IRPF (48,08 € en el extranjero), cifra que asciende a un límite de 53,34 € si duermes en otro municipio (91,35 € si lo haces en el extranjero).

Y si usas el coche para trabajar, pero no te dedicas a una actividad relacionada con el transporte, solo te puedes deducir el 50 % del IVA. Y del IRPF, nada.

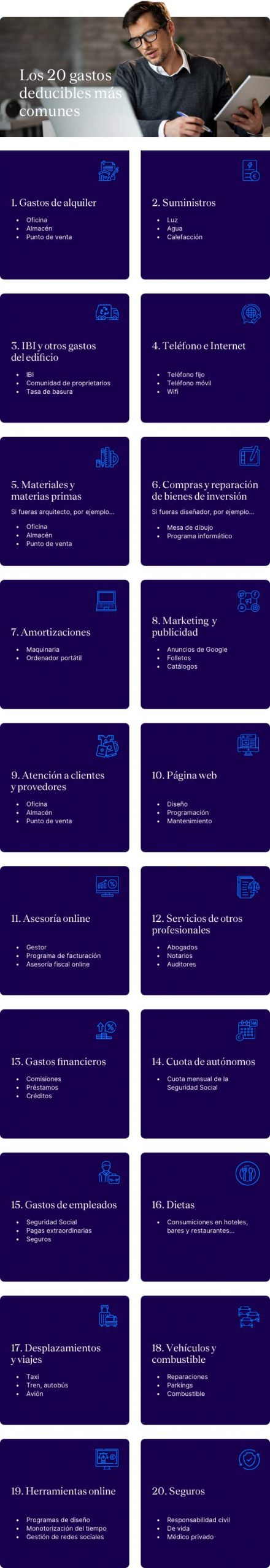

Aquí tienes un gráfico con los 20 gastos deducibles más frecuentes:

Por cierto, en nuestra guía de gastos deducibles para autónomos encontrarás información más detallada.

6) Pide siempre la factura (y guárdala)

Como te acabamos de indicar, para poder deducir un gasto necesitas la factura.

Por eso, siempre que vayas a una tienda y compres algo relacionado con tu actividad, pide la factura completa.

También si compras online.

La factura completa significa que en el documento aparecen tus datos fiscales:

- Nombre y apellidos

- NIF (tu DNI o NIE)

- Dirección fiscal (la que comunicaste a Hacienda en tu alta).

Y por ley, debes guardarla un mínimo de 4 años, por si Hacienda te la pide.

7) Registra tus tickets y gastos sin factura

Muchos de tus gastos no tienen factura ni tampoco puedes pedirla. Es el caso de la cuota mensual de autónomo, las primas de seguro o los gastos bancarios.

Y aunque los tengas registrados en tu cuenta bancaria, también debes anotarlos en tu contabilidad.

De lo contrario, no podrás deducírtelos.

Junto a esta clase de gastos sin factura, existen otros que son los tickets.

Con los tickets ocurre lo siguiente: documentan un gasto que te puedes deducir (aunque sea parcialmente), siempre y cuando esté relacionado con tu actividad.

Por ejemplo, el ticket de la gasolina o del restaurante cuando viajas por negocios.

Pero un ticket no es una factura y Hacienda no lo acepta para justificar un gasto deducible.

¿Cómo deducirse entonces el gasto de un ticket? Volvemos al punto anterior: pide siempre la factura completa del gasto.

Solo así, con una factura completa, podrás deducir gastos como la gasolina, el taxi o el restaurante.

Y sin que Hacienda te ponga una multa por no haberlo justificado correctamente.

8) Concilia tus gastos con tu banco

Conciliar, en contabilidad, significa vincular los gastos que registras con su correspondiente movimiento bancario.

Y esto no solo es importante para las empresas. También lo es para los autónomos por los siguientes motivos:

- Detectar errores. Por ejemplo, un gasto con el importe mal contabilizado o un gasto duplicado en tu contabilidad.

- Controlar tus pagos a proveedores. Así evitas pagar dos veces la misma factura y sabes en todo momento qué facturas de proveedores has pagado (y cuáles no).

- Llevar un seguimiento de tu flujo de efectivo, es decir: saber cuánto dinero real tienes en tu cuenta bancaria en un momento dado y planificar tus gastos para evitar sorpresas (como no tener saldo suficiente para pagar a tus proveedores o tus trimestrales).

- Declarar tus impuestos con precisión, es decir, sin errores y sin olvidarte ningún gasto.

Los expertos contables siempre recomiendan hacer la conciliación una vez al mes, comparando, por un lado, tu hoja de registro de gastos y, por el otro, el extracto bancario.

Aunque si usas un software de facturación y contabilidad para autónomos como el nuestro, la conciliación se hace automáticamente al instante, ahorrándote tiempo y errores.

9) Contabiliza tus gastos al momento

¿Te es familiar esa imagen de un archivador con facturas y tickets apelotonados?

Aunque quizá te suene más su versión online: facturas dispersas entre el correo electrónico y la carpeta de “Descargas” de tu ordenador 😬

Pues bien, ¿te has parado a pensar el tiempo que quita luego concentrarlos en un mismo archivo para cumplir con tus obligaciones contables y fiscales?

Porque a medida que el trimestre avanza, la pelota de gastos es va haciendo más grande. Y así hasta convertirse en una montaña de trabajo.

Para evitarlo, existe una práctica muy sencilla que ya habrás oído: registra tus gastos en tu contabilidad al momento.

Es decir, al momento de tener la factura o ticket.

Si usas una hoja de Excel para llevar tus gastos, pues en la hoja de Excel.

Y si usas un software de gastos (lo que te recomendamos), lo tendrás todavía más fácil: porque podrás registrar los gastos también sobre la marcha, con el móvil.

Y, además, podrás automatizar tus gastos recurrentes, que son aquellos gastos fijos que se repiten cada mes.

10) Controla tus gastos por proveedor

Un principio económico famoso (la ley de Pareto) establece que el 80 % de tus ingresos proviene del 20 % de tus clientes.

Esta misma lógica se aplica a tus gastos, donde una parte significativa procede de un grupo reducido de proveedores.

Identificar a este grupo puede traerte beneficios importantes en forma de ahorro.

Por destacar los más importantes: puedes centrar tus esfuerzos en (re)negociar condiciones de pago más favorables con tus principales proveedores e incluso negociar el precio que pagas (con descuentos o contratos a largo plazo).

11) Olvídate de Excel para controlar tus gastos

Este es el consejo más difícil de cumplir. ¡Excel es tan tentador para los autónomos!

Y es Excel es una de las herramientas más poderosas y empleadas por autónomos y empresas.

Pero también es la herramienta más propensa a errores. Y a errores que han costado miles de millones de euros a grandes empresas.

Fíjate en estos datos, extraídos de investigaciones académicas e informes de grandes consultorías:

- El 88 % de las hojas de Excel contienen errores

- El 90 % de los usuarios consideran que no es así, vamos, que ni se han enterado 🤨

Como advirtió el economista James Kwak:

El mayor problema con Excel, observaba este economista, es que es tan fácil de usar que cualquiera, sin ser experto, puede crear una hoja de cálculo… mal, eso sí.

¿Pero sabías que existen alternativas más económicas, aunque de entrada no lo parezcan?

12) Usa un software de control y gestión de gastos para autónomos

Un software para controlar y gestionar tus gastos como autónomo supone un gasto adicional.

Y Excel —o su versión de Google Drive— es gratis.

Este es un argumento que hemos oído muchas veces. ¿Pero de verdad es así?

Ya que puede que uses Excel, te invitamos a calcular en una hoja todas las horas que dedicas al mes a gestionar tus gastos con esta herramienta.

Intenta poner en práctica, eso sí, todas las claves que te hemos indicado hasta aquí. O al menos las que sean posibles con Excel (porque algunas no lo son).

Luego haz un cálculo estimado de lo que ganas cada hora. Y multiplícalo.

Por ejemplo, pongamos que dedicas 10 horas al mes a la gestión de tus gastos. Y que ingresas 30 € por cada hora de trabajo, sin contar impuestos.

Esto son 300 € que NO estás ganando por dedicarte a controlar y gestionar tus gastos con Excel.

Y esto sin contar los gastos que supone cometer errores en una deducción o en aplazar una declaración trimestral por una mala previsión de tu tesorería.

¿De verdad es más económico usar Excel que invertir, pongamos, 70 € al mes en un software de gestión?

Un software de gestión que no solo te permite automatizar todo lo relativo al control y gestión de tus gastos.

Es decir, poder aplicar con facilidad y ahorro de tiempo todas las claves que te hemos señalado aquí.

Sino también otros aspectos esenciales como la facturación de tus ingresos o la presentación de impuestos.

Piénsalo bien.

O si prefieres hablarlo con un experto, solicita ahora una consultoría gratuita y saldrás de dudas.