Modelo 111: la guía para rellenarlo sin dudas si eres autónomo

- ¿Qué es el modelo 111?

- ¿Para qué sirve el modelo 111?

- ¿Quién presenta el modelo 111?

- ¿Cuándo no es obligatorio presentar el modelo 111?

- ¿Cuándo se presenta el modelo 111?

- ¿Cómo presentar el modelo 111?

- Cómo rellenar el modelo 111 con ejemplos

- Ejemplo de modelo 111 (cuando solo tienes facturas de profesionales)

- ¿Cómo pagar el modelo 111?

- ¿Cómo modificar el modelo 111?

- ¿Cómo rectificar el modelo 111 presentado?

- ¿Cómo presentar una declaración complementaria del modelo 111?

- ¿Qué es el modelo 111?

- ¿Para qué sirve el modelo 111?

- ¿Quién presenta el modelo 111?

- ¿Cuándo no es obligatorio presentar el modelo 111?

- ¿Cuándo se presenta el modelo 111?

- ¿Cómo presentar el modelo 111?

- Cómo rellenar el modelo 111 con ejemplos

- Ejemplo de modelo 111 (cuando solo tienes facturas de profesionales)

- ¿Cómo pagar el modelo 111?

- ¿Cómo modificar el modelo 111?

- ¿Cómo rectificar el modelo 111 presentado?

- ¿Cómo presentar una declaración complementaria del modelo 111?

El modelo 111 es una declaración fiscal sencilla de rellenar.

Especialmente, si no tienes empleados, como la inmensa mayoría de autónomos.

En esta guía sobre el modelo 111 vamos a despejarte dudas, qué es lo más importante que debes saber para presentarlo y un truco para hacerlo rápido y sin errores 😊

¿Qué es el modelo 111?

El modelo 111 es una declaración fiscal que, como autónomo, debes presentar cuando:

- Un proveedor te aplica retenciones en una factura.

- Tienes trabajadores a tu cargo a los que aplicas retenciones en sus nóminas

A esta declaración fiscal también se la conoce como «modelo de retenciones profesionales” entre los autónomos.

Porque el proveedor es un profesional autónomo obligado a hacer facturas con retención.

¿Para qué sirve el modelo 111?

Pongamos que colaboras con otro autónomo en un proyecto.

Al finalizar ese proyecto, el autónomo te factura su colaboración aplicándote una retención.

Pues bien, esa retención la debes ingresar tú a Hacienda con el modelo 111.

Ahora pongamos que has contratado a un empleado. A ese empleado le debes pagar con una nómina. Y a esa nómina le debes aplicar retenciones.

Como empleador, debes ingresar esas retenciones a Hacienda.

Resumiendo: el modelo 111 sirve para ingresar a Hacienda las retenciones de:

- La factura de un proveedor autónomo

- La nómina de un trabajador

Y ahora una breve aclaración sobre esto de las retenciones y el modelo 111.

Las retenciones son anticipos del IRPF, el impuesto sobre la renta de las personas físicas.

Con el modelo 111 tú haces de recaudador de Hacienda: porque eres el encargado de ingresar una parte del IRPF de otro contribuyente (tu proveedor autónomo o tu empleado).

El modelo 111 también sirve para ingresar otras retenciones cuando:

- Has ganado premios en juegos o rifas.

- Recibes ingresos de la propiedad intelectual, industrial, derechos de imagen, etc.

- Obtienes ganancias patrimoniales por aprovechar montes públicos

Estas situaciones que te acabamos de describir son menos comunes entre los autónomos.

Por eso en esta guía nos centraremos, especialmente, en las retenciones de las facturas de tus proveedores.

Y, en menor medida, en las nóminas de tus trabajadores.

¿Quién presenta el modelo 111?

No todos los autónomos deben presentar el modelo 111.

Solo debes hacerlo cuando tienes facturas de gasto con retención o si tienes trabajadores contratados.

El modelo 111 tampoco es un modelo exclusivo para autónomos.

También deben presentarlo las empresas y otras entidades que tributan en el IRPF (sociedades civiles, comunidades de bienes, etc.).

¿Cuándo no es obligatorio presentar el modelo 111?

No debes presentar el modelo 111 si:

- No tienes empleados

- No has recibido facturas con retención en un trimestre

- No has obtenido ingresos de premios, rifas, derechos de imagen o de la propiedad intelectual o industrial

Y ahora veamos el calendario presentación del modelo 111 📅

¿Cuándo se presenta el modelo 111?

El modelo 111 es una declaración fiscal trimestral.

¿Qué implica esto? Que lo presentas al terminar el trimestre natural del año. Estos son los plazos:

- Del 1 al 20 de abril presentas el modelo 111 del primer trimestre

- Del 1 al 20 de julio, el del segundo trimestre

- Del 1 al 20 de octubre, el del tercer trimestre

- Del 1 al 20 de enero, el del cuarto trimestre

El plazo máximo puede variar si:

- El día 20 cae en fin de semana o festivo. Entonces se aplaza al siguiente día hábil (o laborable).

- Si eliges como forma de pago la domiciliación bancaria. En tal caso, debes presentarlo en los primeros 15 días del mes correspondiente.

Puedes estar al corriente de todas las fechas más importantes de tus impuestos con nuestro calendario fiscal 2024.

Y ahora volvamos al modelo 111.

¿Cómo presentar el modelo 111?

El modelo 111 lo puedes presentar de 2 formas:

- Por internet, en la sede electrónica de la Agencia Tributaria (o AEAT). Necesitarás un certificado electrónico como el certificado digital, el DNI electrónico o la Cl@ve PIN.

- En papel, en una oficina de la AEAT o en tu banco. Deberás rellenar el formulario por la web de la AEAT y luego imprimirlo.

Tanto si lo presentas por internet como en papel, debes hacer el trámite desde la web de Hacienda.

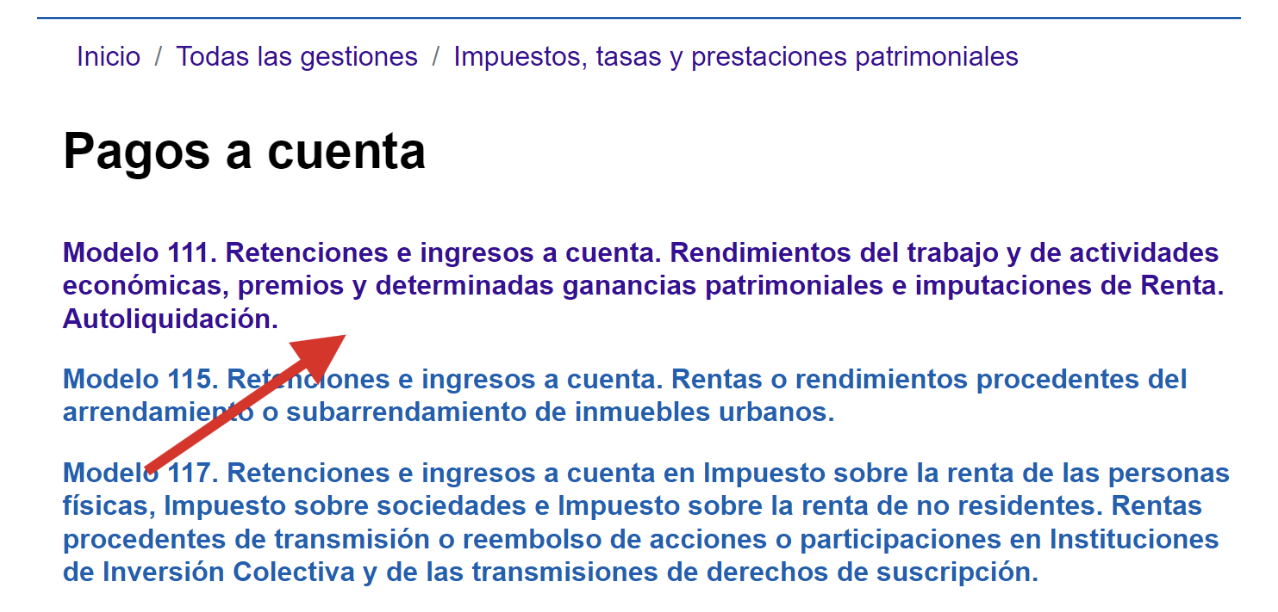

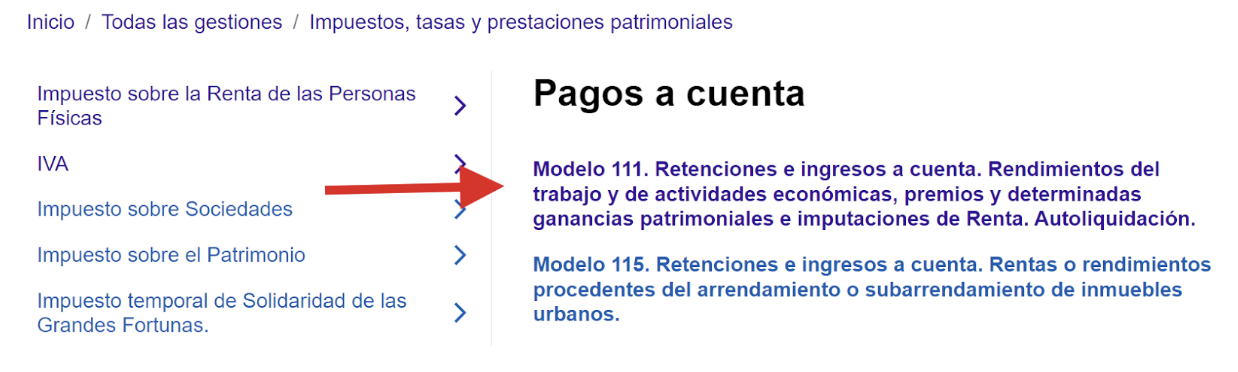

Y en el mismo lugar, accediendo a Todas las gestiones, luego en Impuestos, tasas y prestaciones patrimoniales y Pagos a cuenta:

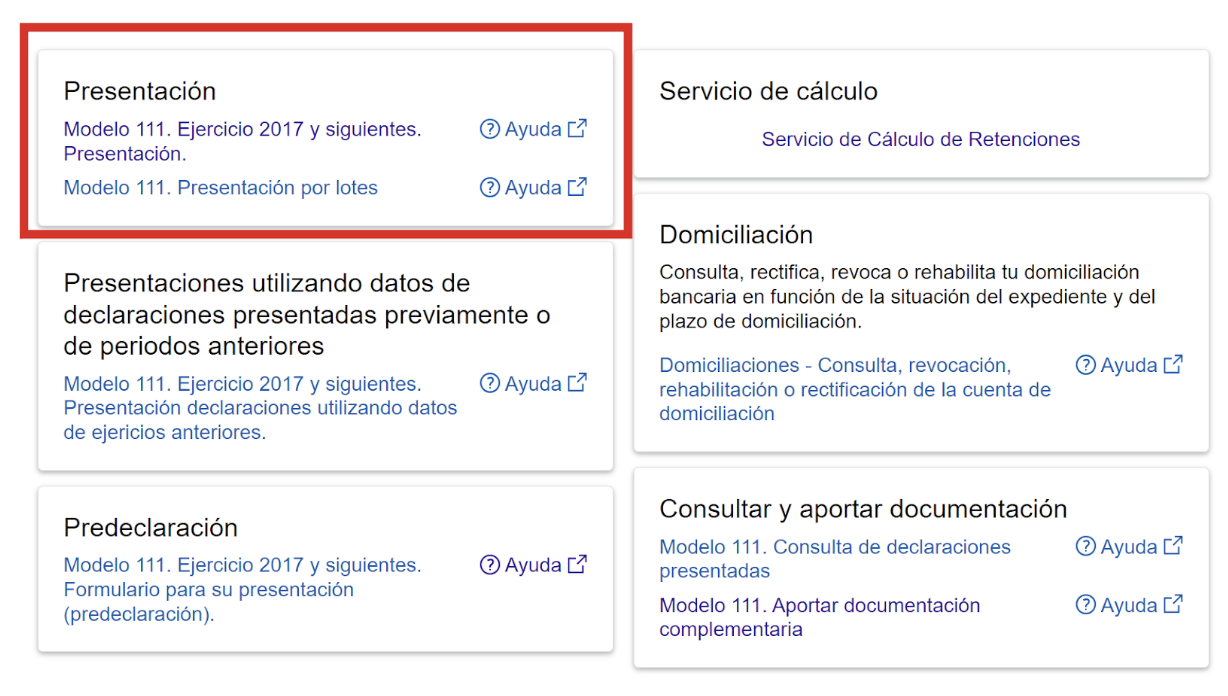

Para presentarlo online, deberás elegir la opción de Presentación:

Para presentarlo en papel, debes elegir la opción de Predeclaración:

Para esta opción, no necesitas ningún certificado electrónico.

Pero sí deberás identificarte con tu DNI o NIE y su fecha de validez.

A continuación, te mostramos cómo se rellena el modelo 111 ✍️

- Sirve para ingresar las retenciones de tus facturas de gasto o de las nóminas de tus trabajadores

- Si un trimestre no tienes facturas de gasto con retención (o no aplicas retenciones a trabajadores) no debes presentarlo

- Su pago no se puede aplazar o fraccionar

- Presentarlo fuera de plazo conlleva recargos e intereses de demora (y sanciones si has recibido un requerimiento de Hacienda)

- Puedes presentarlo por internet o en papel

Cómo rellenar el modelo 111 con ejemplos

Rellenar el modelo 111 es relativamente sencillo y rápido.

Sobre todo, si sigues nuestras instrucciones 😉

El formulario consta de 3 partes:

- Datos identificativos, donde indicas tu NIF (DNI o NIE), apellidos y nombre.

- Devengo, donde seleccionas el trimestre de presentación (1T para el primer trimestre, 2T para el segundo, 3T para el tercero y 4T para el cuarto).

- Liquidación, donde declaras las retenciones que debes ingresar.

El apartado de Liquidación es el más importante para esta guía.

Por un motivo obvio: aquí declaras las retenciones, que es lo que a Hacienda más le preocupa 😏

Al echar un vistazo, lo primero que observas es que está dividido en distintos tipos de retenciones:

- Retenciones del trabajo

- Rendimientos de actividades económicas

- Premios por la participación en juegos, concursos, rifas o combinaciones aleatorias

- Ganancias patrimoniales derivadas de los aprovechamientos forestales de los vecinos en los montes públicos

- Contraprestaciones por la cesión de derechos de imagen, ingresos a cuenta previstos en el art. 92.8 de la Ley del Impuesto

Como autónomo sin empleados, el subapartado que más te afecta es el de rendimientos de actividades económicas.

¿Por qué? Pues porque aquí es donde debes declarar las retenciones que te aplican otros profesionales en sus facturas.

Así que empezaremos por este, por ser el más común entre los autónomos.

Y luego ya hablaremos de las nóminas 😉

Cómo rellenar el modelo 111 cuando recibes facturas con retención

Las retenciones de las facturas de gasto de otros profesionales debes declararlas en el subapartado segundo.

El relativo a los rendimientos de actividades económicas.

Así que, para rellenarlo, lo primero que debes hacer es reunir todas tus facturas de gasto con retención del trimestre de presentación.

Aquí tienes un ejemplo de factura con retención:

De esta factura, la información que te interesa para cumplimentar el modelo 111 es:

- La base imponible, que es el importe de la factura antes de impuestos

- El importe de la retención de IRPF (el porcentaje no es necesario)

Y ahora vamos a mostrarte cómo debes declarar esta información:

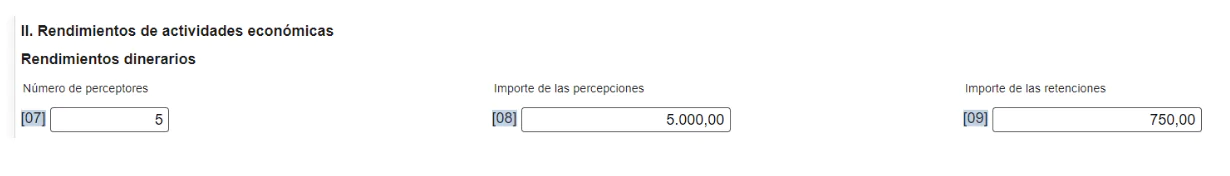

- Casilla 7: indica el número de proveedores que te han emitido facturas con retención.

- Casilla 8: añade la suma de la base imponible de todas las facturas con retención. Es decir, del importe de esas facturas antes de impuestos.

- Casilla 9: introduce la suma de las retenciones de todas las facturas.

Aquí tienes un ejemplo de cómo quedaría al introducir esta información en el modelo 111:

Este ejemplo indica que declaras las facturas de:

- 5 profesionales autónomos (casilla 07)

- Con un importe antes de impuestos de 5.000 € (casilla 08)

- Y 750 € en retenciones (casilla 09)

En este mismo subapartado, hay una segunda sección para los rendimientos en especie (casillas 10, 11 y 12).

Solo deberías rellenarla si hubieras pagado de manera no dinerario un servicio o producto sujetos a retención.

Esto es poco frecuente, así que, a continuación, pasaremos a las nóminas

Cómo rellenar el modelo 111 cuando tienes empleados

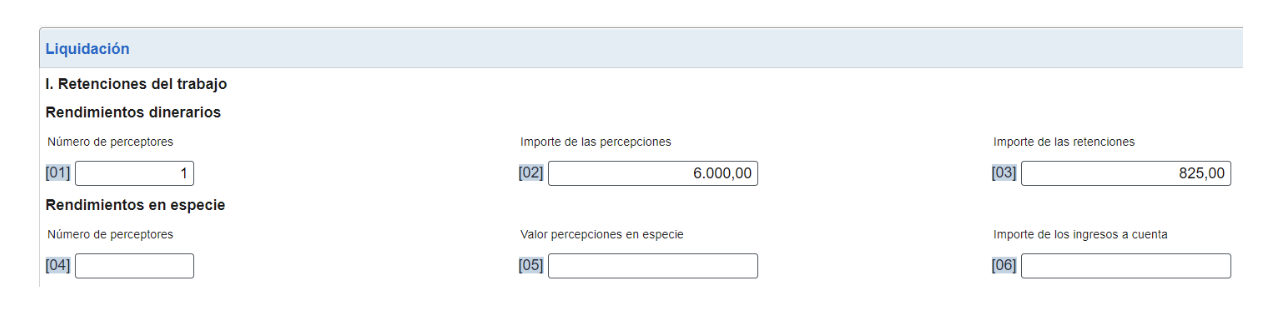

El primer subapartado de la liquidación del modelo 111 está reservado a declarar las retenciones que has aplicado en las nóminas de tus empleados.

Sigue la misma lógica que el subapartado de rendimientos económicos. Pero con distintas casillas:

- Casilla 1: indica el número de empleados

- Casilla 2: introduce la suma total de sus salarios brutos, incluyendo las retenciones y cotizaciones del empleado (no debes sumar las cotizaciones que pagas como empleador).

- Casilla 3: señala el total de las retenciones que has aplicado en sus nóminas

También hay una sección para los rendimientos en especie (casillas 4, 5 y 6).

Por ejemplo, si un empleado usa un coche de empresa, el valor de uso de ese vehículo se considera un rendimiento en especie.

En la casilla 5 deberías cuantificar su valor económico siguiendo las reglas del artículo 43 de la ley del IRPF.

Por ejemplo, para el uso del vehículo, deberías indicar el 20 % anual del valor de compra (incluido los impuestos).

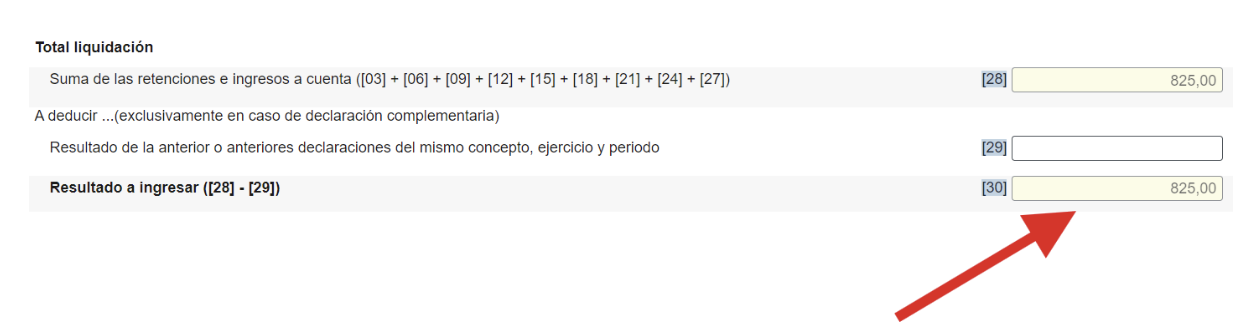

Aquí tienes un ejemplo de cómo quedaría si tuvieras un empleado con un salario bruto de 2.000 € al mes (6.000 € al trimestre) con una retención del 13,75 % (825 € al trimestre) en su nómina:

El resultado final del modelo 111

Cuando ya has rellenado las casillas que te afectan de la liquidación, en la casilla 30 se muestra el resultado final del modelo 111:

Y así ya tienes el modelo 111 cumplimentado 😊

Ya solo te queda pagar. Pero antes te mostraremos otro ejemplo.

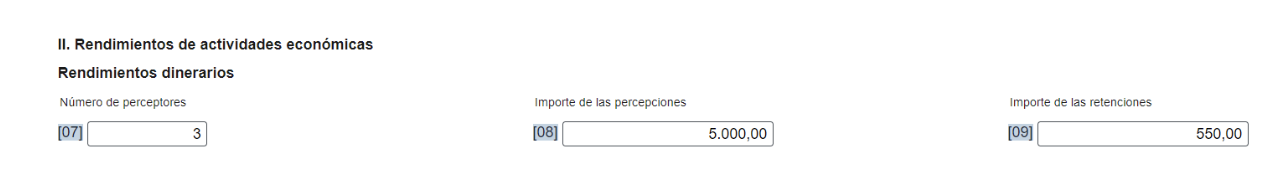

Ejemplo de modelo 111 (cuando solo tienes facturas de profesionales)

Con este ejemplo, queremos mostrarte la situación más habitual de un autónomo.

Es decir, un autónomo sin empleados que recibe facturas con retención de otros autónomos.

Pongamos que en el primer trimestre has recibido 3 facturas con retención. Las 3 de distintos profesionales.

Estas facturas tienen la siguiente base imponible y retenciones:

- Factura 1: base imponible de 1.000 € y 150 € de retención (al 15 %)

- Factura 2: base imponible de 2.500 € y 175 € de retención (al 7 %)

- Factura 3: base imponible de 1.500 € y 225 € de retención (al 15 %)

Entre paréntesis te hemos indicado el tipo de retención aplicada. Aunque este dato no lo necesitas para el modelo 111.

Aun así, está bien saberlo: pues la retención se calcula aplicando ese porcentaje de retención a la base imponible.

Pues bien, para declarar esas tres facturas, sigue estos pasos:

- Suma la base imponible de cada una de las facturas: 1.000 € + 2.500 € + 1.500 € 5.000 €).

- Suma las retenciones: 150 € + 175 € + 225 € (550 €)

El resultado de la suma de las bases imponibles (5.000 €) debes indicarlo en la casilla 8 y el de la suma de las retenciones, en la casilla 9:

En la casilla 7, teclea el número de proveedores que te han aplicado factura (3, en nuestro ejemplo).

Y eso es todo. O casi todo (falta pagar 😉).

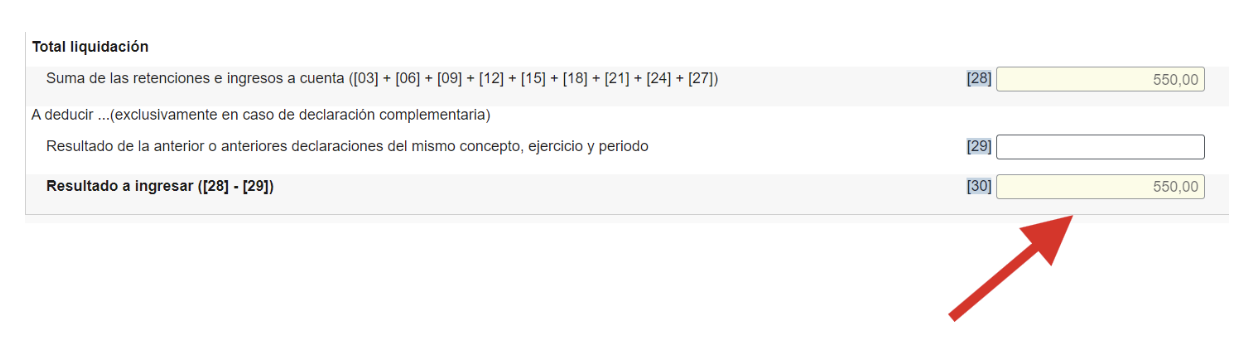

La casilla 30 muestra el resultado final a pagar:

El cálculo de las retenciones es automático. Por lo que en esa casilla no debes tocar nada.

Y ahora te explicamos el último paso de todos: pagar 🫰

¿Cómo pagar el modelo 111?

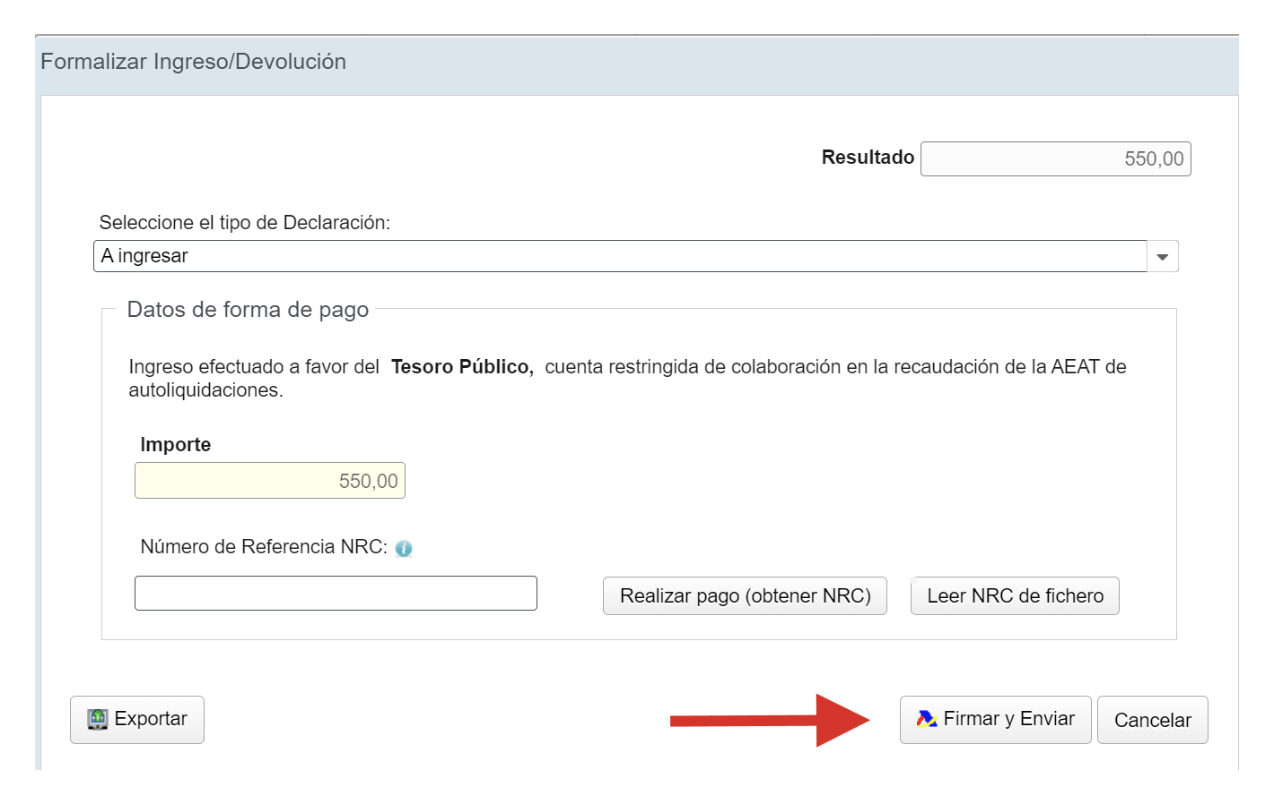

Para pagar el modelo 111, debes clicar el botón Formalizar Ingreso / Devolución (en la opción de predeclaración se muestra el botón Seleccionar Ingreso / Devolución):

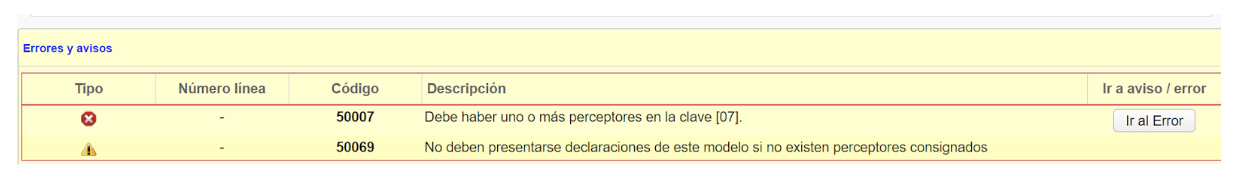

Si hay errores o falta información obligatoria, se abrirá un aviso como este:

Ahí nos indica que hemos olvidado señalar el número de perceptores (o proveedores). Menudo despiste… 😅

Subsanado el error, es hora de pagar:

Estas son tus opciones de pago:

- Online u electrónico. Clica sobre el botón Realizar pago (obtener NRC) y se abrirá una pasarela de pago para conectar con tu banco.

- Por domiciliación bancaria. Selecciona la opción Domiciliación del importe a ingresar e indica tu número de IBAN. Recuerda que esta opción solo está disponible los 15 primeros días de presentación.

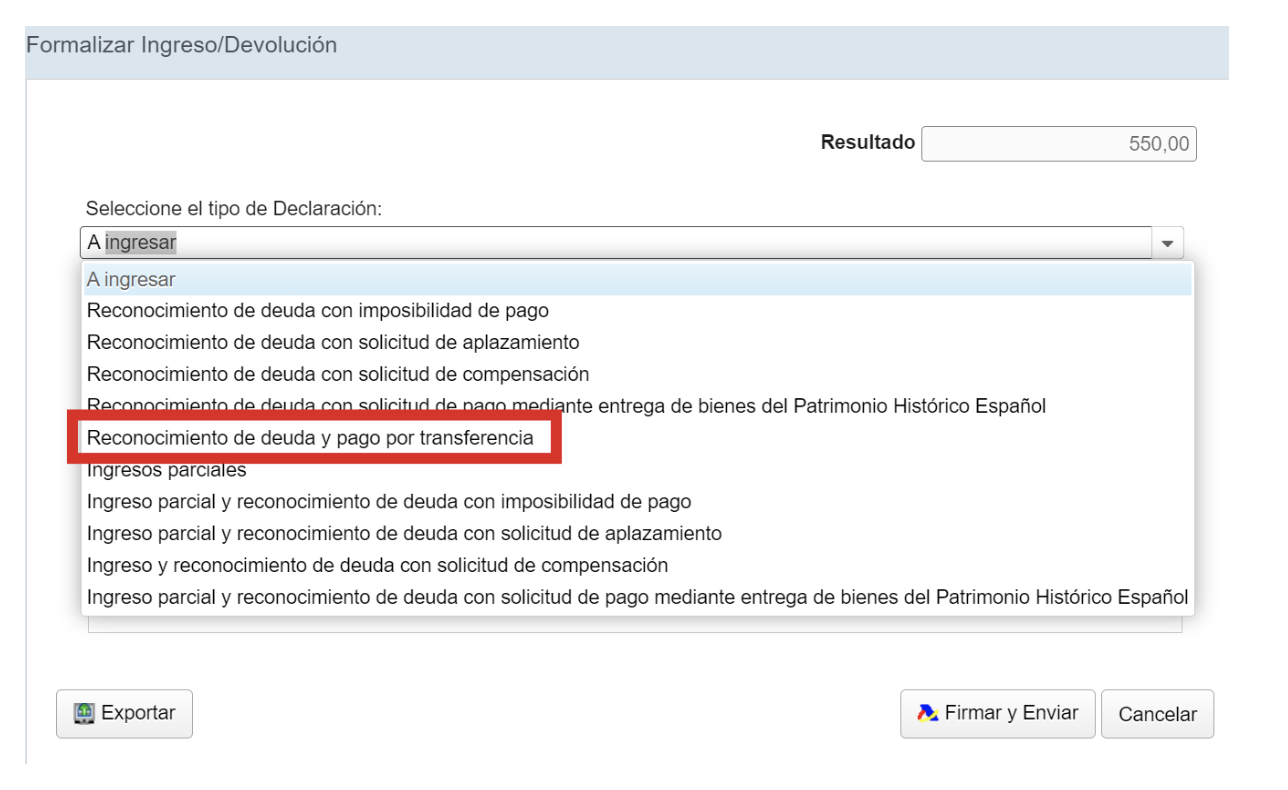

Observarás que también existe la opción Reconocimiento de deuda y pago por transferencia.

Esta modalidad de pago está pensada cuando tu banco no es una entidad colaboradora de la AEAT.

Cuando selecciones esta opción, has de indicar los 8 primeros dígitos de tu número de IBAN.

Finalmente, debes clicar sobre Firmar y Enviar para formalizar la presentación del modelo 111.

Y a continuación un breve apunte cuando vas a pagar el modelo 111 en papel.

Hacienda no te permite aplazar o fraccionar el pago del modelo 111.

Cómo pagar el modelo 111 en papel (opción de predeclaración)

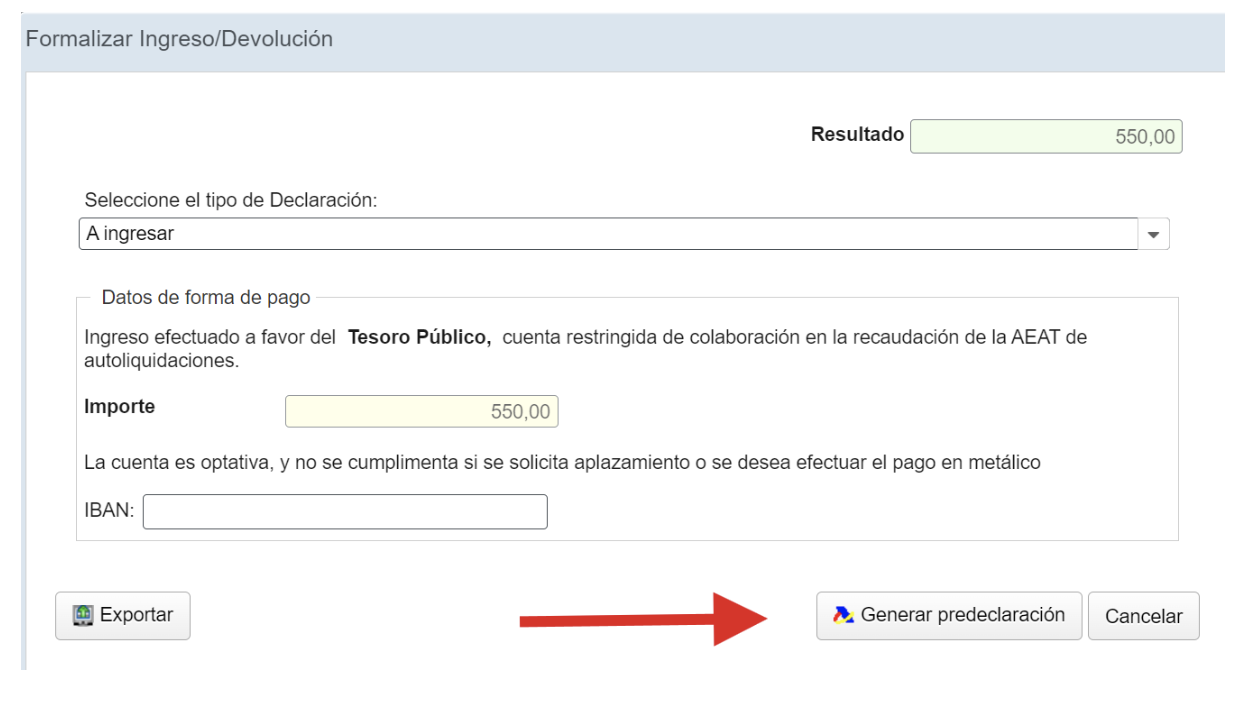

Cuando rellenas el modelo 111 para presentarlo en papel, debes elegir la opción de predeclaración.

Hasta aquí nada nuevo.

Lo que cambia es la ventana con las opciones de pago:

Al presentarlo en papel, el pago solo es posible mediante domiciliación bancaria o ingreso a cuenta en tu oficina bancaria.

Solo has de indicar el IBAN si vas a domiciliar el pago.

Por último y muy importante: debes clicar en Generar predeclaración para formalizar la presentación del modelo 111.

Se generará tu modelo 111 en PDF.

Y ese documento será el que deberás presentar luego en una oficina de la AEAT o en tu banco.

Para presentarlo en tu banco, este debe estar en el listado de entidades colaboradoras de la AEAT.

Todos los grandes bancos tradicionales (CaixaBank, Banco Santander, BBVE, Deutsche Bank, etc.) forman parte.

Aun así, no está de más comprobarlo 😉

¿Cómo modificar el modelo 111?

¿Te has equivocado en alguna casilla del modelo 111?

Si ya lo has presentado, solo puedes modificarlo si has pagado menos de lo que debías (por ejemplo, porque olvidaste sumar alguna retención).

En tal caso, deberás presentar una declaración complementaria, tal y como te explicaremos más adelante.

¿Qué ocurre cuando has pagado de más?

Para que Hacienda te lo devuelva, debes solicitar una devolución por ingresos indebidos.

A continuación te explicamos cómo.

¿Cómo rectificar el modelo 111 presentado?

Lo dicho: si has pagado más retenciones de las que te tocaba en el modelo 111, debes solicitud una devolución por ingresos indebidos para recuperar ese dinero.

Este trámite debes hacerlo en la sede electrónica de la Agencia Tributaria.

En concreto, en la sección de Recursos, reclamaciones, otros procedimientos de revisión y suspensiones, clicando en Procedimientos especiales de revisión.

Ahí encontrarás la opción de Devolución de ingresos indebidos.

Necesitarás un certificado electrónico (certificado digital, DNI electrónico o Cl@ve PIN) para acceder.

Una vez dentro, indica:

- El asunto. Por ejemplo, rectificación del modelo 111 – T2 [por segundo trimestre] 2024.

- Un teléfono y email de contacto.

- Un texto (breve) describiendo el motivo. No olvides identificar el modelo 111 que quieres rectificar indicando el número de justificante o el código de verificación segura (esta información la encontrarás en la primera hoja del justificante de presentación)

- Puedes adjuntar un documento, como la copia en PDF de la declaración que quieres rectificar. O con un escrito explicando el motivo.

La AEAT tiene un plazo máximo de 6 meses para responder.

Así que paciencia 🧘🏼♀️

¿Cómo presentar una declaración complementaria del modelo 111?

¿Has pagado menos de lo que debías en el modelo 111?

Entonces debes presentar una declaración complementaria.

Para esto, debes presentar el modelo 111 de nuevo, siguiendo los pasos que te hemos indicado en esta guía.

En el formulario:

- Marca la casilla de declaración complementaria, que encontrarás en la parte inferior del formulario:

- Indica el número de justificante de la declaración que quieres modificar. Lo encontrarás en la parte superior derecha, junto a tus datos identificativos.

- Rellena el formulario como con todos los importes correctos. Y no solamente donde te equivocaste, porque la complementaria reemplaza la declaración equivocada.

Firma y envía la declaración y ya lo tienes solucionado 😀

Cuando la complementaria la presentas fuera de plazo de presentación del modelo 111, se conoce como declaración extemporánea.

Y viene acompañada de recargos que pueden ir entre el 1 % y el 15 % del importe, según lo que tardes en presentarla.

Para evitar estos sobresaltos, te recomendamos usar un software de impuestos que automatice la presentación de tus declaraciones fiscales.

Reserva ahora una consulta gratuita con uno de nuestros mentores fiscales y deja de preocuparte por tus impuestos 😃

Preguntas frecuentes sobre el modelo 111

El recargo por presentar modelo 111 fuera de plazo

El recargo por presentar el modelo 111 fuera de plazo es, según el artículo 27 de la Ley General Tributaria:

- 1 % del importe a pagar en la declaración

- A lo anterior se suma otro 1 % por cada mes completo que te retrasas

- Si pasan más de 12 meses, el recargo es del 15 % y se le suman los intereses de demora, que son del 4,06 % en 2024.

De forma más específica:

- Hasta 1 mes de retraso, 1 % de recargo

- Desde 1 mes + 1 día hasta 2 meses, 2 % de recargo

- Desde 2 meses + 1 día hasta 3 meses, 3 % de recargo

- Desde 3 meses + 1 día hasta 4 meses, 4 % de recargo

- Desde 4 meses + 1 día hasta 5 meses, 5 % de recargo

- Desde 5 meses + 1 día hasta 6 meses, 6 % de recargo

- Desde 6 meses + 1 día hasta 7 meses, 7 % de recargo

- Desde 7 meses + 1 día hasta 8 meses, 8 % de recargo

- Desde 8 meses + 1 día hasta 9 meses, 9 % de recargo

- Desde 9 meses + 1 día hasta 10 meses, 10 % de recargo

- Desde 10 meses + 1 día hasta 11 meses, 11 % de recargo

- Desde 11 meses + 1 día hasta 12 meses, 12 % de recargo

- 12 meses + 1 día en adelante, 15 % + interés de demora (4,06 % en 2024)

¿Existe alguna sanción por presentar modelo 111 fuera de plazo?

Cuando la presentas el modelo 111 fuera de plazo sin requerimiento previo de Hacienda, no hay sanciones.

Pero si la presentas después del requerimiento, Hacienda te puede sanciones con una multa mínima del 50 % sobre el importe 🥺

¿Cuál es el último día para domiciliar el modelo 111?

El último día para domiciliar el modelo 111 es el día 15 del mes de presentación, 5 días antes del plazo límite sin domiciliar.

Es decir:

- El 15 de abril, para el modelo 111 del primer trimestre

- El 15 de julio, para el del segundo

- El 15 de octubre, para el del tercero

- El 15 de enero, para el del cuarto trimestre

Cuando el plazo máximo de presentación (sin domiciliar) cae en fin de semana o festivo, la fecha para domiciliarlo se amplía proporcionalmente.

Pongamos que la fecha límite (sin domiciliar) se aplaza al día 22, dos días después de la fecha convencional.

El último día para domiciliar el pago sería el día 17.

¿Cómo pagar el modelo 111 por internet?

Cuando presentas el modelo 111 en la sede electrónica de la AEAT, tienes la opción de pagarlo por internet o de manera electrónica.

Para hacerlo, al clicar en Formalizar Ingreso / Devolución, clica en el botón Realizar pago (obtener NRC).

Se abrirá una pasarela de pago para conectar con tu banco y así efectuar el pago por internet.

¿Cómo pagar el modelo 111 fuera de plazo?

Para pagar el modelo 111 fuera de plazo debes presentarlo como lo harías dentro del plazo legal.

Es decir, entrando la sede electrónica de la Agencia Tributaria y dirigiéndote a Todas las gestiones, luego a Impuestos, tasas y prestaciones patrimoniales y, finalmente, a Pagos a cuenta.

Ahí encontrarás como primera opción el modelo 111.

Recuerda que por pagarlo fuera de plazo Hacienda te aplicará recargos y puede que intereses de demora y sanciones.

¿Cómo consultar el modelo 111?

Si quieres consultar el modelo 111 que has presentado, dirígete a la web de la Agencia Tributaria.

Clicando en Todas las gestiones, luego en Impuestos, tasas y prestaciones patrimoniales y, finalmente, Pagos a cuenta encontrarás el modelo 111 como primera opción:

Al clicar, dirígete a Todas las gestiones (del modelo 111).

Entre estas gestiones, selecciona la de consultar el modelo 111:

Para acceder, necesitarás un certificado electrónico.

También podrás consultar las declaraciones del modelo 111 de otros trimestres y años.

¿Cómo sacar un duplicado del modelo 111?

Si lo que quieres es un duplicado del modelo 111, el trámite es el mismo que el que te acabamos de explicar.

Al consultar una declaración ya presentada del modelo 111, podrás descargarla en PDF.

Ese es tu duplicado 😊

¿Qué diferencia hay entre rendimientos del trabajo y actividades económicas?

En el modelo 111, los rendimientos del trabajo hacen referencia a las nóminas de tus empleados (si los tienes).

De un modo simple, los rendimientos del trabajo son el salario que un trabajador por cuenta ajena recibe de su empresa.

Los rendimientos por actividades económicas son los ingresos que obtienes por tu trabajo de autónomo.

Para verlo aún más claro: pongamos que fueras un autónomo en pluriactividad (trabajas por cuenta propia y como empleado de una empresa).

Lo que te paga la empresa son rendimientos del trabajo.

Y lo que ganas como autónomo, rendimientos de la actividad económica.

¿Y la diferencia entre retención e ingreso a cuenta?

La diferencia entre retención e ingreso a cuenta es más técnica que útil para ti como autónomo.

Así lo explica Hacienda en su web:

“Son las cantidades que el pagador de una renta, dineraria o en especie, detrae de la misma e ingresa en el Tesoro Público”.

La retención sería esa cantidad (de IRPF) y el ingreso a cuenta la acción de abonar esa retención a Hacienda.

En la práctica, las retenciones e ingresos a cuenta engloban, principalmente:

- Las retenciones que incluyes en tus facturas de venta y que tu cliente ingresa a Hacienda (con el modelo 111)

- Las retenciones de tus facturas de gasto que luego debes abonar a Hacienda (con el modelo 111)

- Las retenciones que aplicas en las nóminas de tus trabajadores y que después ingresas a Hacienda (también con el modelo 111)

¿Cuál es el resumen anual del modelo 111?

El resumen anual del modelo 111 es el modelo 190.

Este modelo es una declaración informativa (no debes pagar nada) que solo presentas si en el año anterior aplicaste o te practicaron retenciones.

Las fechas concretas de presentación son del 1 al 31 de enero.

¿Qué diferencia el modelo 111 y 115?

Los modelos 111 y 115 son modelos diseñados para ingresar retenciones de IRPF a Hacienda.

La diferencia es que el modelo 115 está destinado para las retenciones que un propietario practica cuando te alquila una oficina o local de negocio.

Y el modelo 111, como ya conocerás a estas alturas de la guía, está pensado para las retenciones de facturas de gasto o nóminas.