Te explicamos qué es la cuota tributaria y por qué es importante para los autónomos.

Un autónomo siempre se verá obligado a pagar impuestos.

O a hacer una factura, que más o menos implica lo mismo.

En cualquier caso, deberá calcular cuánto se quedará el autónomo y cuánto Hacienda.

O se lo calculará su asesoría fiscal, que para el caso es lo mismo: los impuestos no dejará de pagarlos.

Dicho de otra manera: deberá conocer y pagar la cuota del impuesto. Y esto es lo que vamos a explicarte a continuación 👇

¿Qué es la cuota tributaria?

Desmontemos, en primer lugar, el término. Esto te ayudará a entenderlo mejor 🤓

- Una cuota es una cantidad, fija o proporcional, que se paga. Por ejemplo, la cuota de autónomos a la Seguridad Social.

- Y el adjetivo “tributaria” deriva de tributo, es decir, de impuesto.

Con esto ya podemos avanzar una definición de cuota tributaria:

Por ejemplo, en concepto de IVA o IRPF, los dos impuestos que más afectan a los autónomos.

La cuota tributaria forma parte de lo que se conoce como elementos tributarios, otro tecnicismo 🤔

Es decir, una de las partes que determinan un impuesto.

Son también elementos tributarios la base imponible, el devengo cuando nace la obligación de pagar el impuesto) y el sujeto pasivo u obligado tributario (quien debe pagar o declarar el impuesto).

Lo importante de la cuota tributaria para un autónomo es, sobre todo, saber calcularla.

Pero, claro, antes de ponernos con los cálculos debíamos explicarte todo esto 😉

Cómo se calcula la cuota tributaria

Cuando vas a hacer una factura con IVA, debes calcular la parte del importe que corresponde a este impuesto.

Es decir, la cuota tributaria de IVA.

Para hacerlo, necesitas la siguiente información:

- La base imponible, que en una factura es el importe antes de aplicar los impuestos

- El tipo de IVA al que está sujeto tu servicio o producto

Pongamos que tus servicios están tasados al 21 % del IVA. Para calcular la cuota tributaria, deberás calcular ese 21 % sobre la base imponible.

Por ejemplo: si la base imponible es de 100 € y el tipo de IVA es del 21 %, la cuota tributaria será de 21 € (0,21 de IVA x 100 de base imponible).

Y ahora, para decirlo con la Ley General Tributaria (artículo 56), la cuota tributaria se determinará (o calculará) de dos maneras:

- a) Aplicando el tipo de gravamen a la base liquidable (o base imponible)

- b) Según cantidad fija señalada al efecto”

El ejemplo del IVA pertenece a la opción a). Es decir, aplicas el tipo de gravamen (el 21 % de IVA) a la base imponible (el importe de la factura antes de impuestos).

Pero puede ocurrir que, según el impuesto, el cálculo de la cuota no dependa de la aplicación de un porcentaje, sino que consista en una cuota fija (la opción b).

Este sería el caso de las tasas municipales como la de la basura o el impuesto de circulación (IVTM).

Pero veamos más ejemplos 👇

Cuota tributaria: ejemplos

Para explicarte cómo calcular la cuota tributaria, hemos empleado antes como ejemplo el IVA, ya que es un impuesto muy común entre los autónomos.

Pero hay otro que también te afecta especialmente. Como autónomo, claro 😉

Cuota tributaria del IRPF

Como persona física, tienes que declarar tus ingresos en el IRPF, que por algo se denomina impuesto de la renta sobre las personas físicas.

El porcentaje que pagas de IRPF es progresivo: cuanto más ganas, más elevado es el porcentaje.

Este porcentaje, además, varía según el tramo de tu renta: a medida que pasas de tramo, el porcentaje es mayor.

Pero el resultado final a pagar dependerá de otros factores que Hacienda también tiene en cuenta.

Por ejemplo, tu situación familiar y personal, la edad o si eres nuevo autónomo.

A partir de toda esta información, Hacienda determinará la base imponible sobre la que calcular la cuota tributaria.

¿A dónde queremos llegar con esto? Que calcular la cuota que vas a pagar de IRPF es una tarea titánica (y tiránica, si no trabajas con una asesoría) que mejor pasaremos a explicarte algo más sencillo: la retención de IRPF.

Cómo calcular la cuota de la retención de IRPF en tus facturas

La retención de IRPF debes aplicarla en tus facturas cuando tus clientes son autónomos o empresas.

Esta retención es del 15 %. O del 7 %, si eres nuevo como autónomo.

La cuota tributaria es el resultado de aplicar este porcentaje sobre la base imponible de la factura.

Por ejemplo:

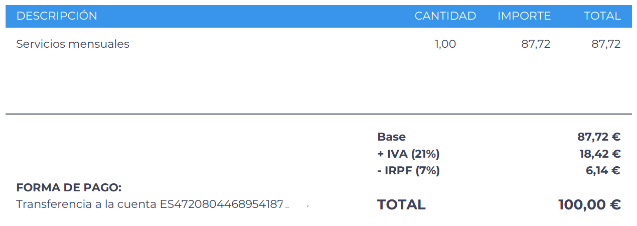

Factura generada con el software de Declarando

De un servicio con un coste total de 100 €, la cuota tributaria de IRPF son 6,14 €. Y la del IVA, por cierto, 18,42 €.

Es decir, el resultado de aplicar esos porcentajes (7 % de IRPF y 21 % de IVA) sobre la base imponible (87,72 €).

Junto a estos dos impuestos tan relevantes para los autónomos, hay otros menos importantes.

Es el caso, por ejemplo, de la cuota tributaria del impuesto de actividades económicas o IAE, que no te afecta si facturas por debajo de 1 millón de euros al año.

O la cuota tributaria de otros impuestos como el de sucesiones o de transmisiones patrimoniales.

Lo cierto es que no importa el nombre del impuesto, ya que se aplica el mismo método: si es un impuesto variable (como el IVA y el IRPF), se calcula el tipo de impuesto sobre la base imponible.

Y si es fijo, solamente pagarás un importe invariable regulado por una ley o normativa.

Cuota íntegra, cuota líquida, cuota diferencial y deuda tributaria

¿Consultaste el artículo 56 de la Ley General Tributaria? Si no es así, no importa, porque ahora te lo explicamos aquí.

El artículo empieza así: “La cuota íntegra…”

¿La cuota íntegra? Sí, la cuota íntegra y la cuota tributaria son esencialmente lo mismo.

La ley usa estos términos como sinónimos.

Lo que sí distingue —en el mismo articulado— son los siguientes conceptos: la cuota líquida y la cuota diferencial.

Diferencia entre cuota tributaria, cuota líquida y cuota diferencial

Cuota líquida y cuota diferencial son dos variaciones de la cuota tributaria, pero que se diferencian en que:

- La cuota líquida es la cuota tributaria e incluye todas las obligaciones satisfechas por el contribuyente con un impuesto, es decir, pagos a cuenta, retenciones o pagos fraccionados del impuesto.

- La cuota diferencial es el resultado de restar a la cuota tributaria deducciones, pagos fraccionados, retenciones, ingresos a cuenta, etc.

Esta diferencia la verás mejor con el siguiente ejemplo: digamos que Hacienda te ha puesto una sanción por haber pagado menos IRPF de lo que te tocaba 😏

Para calcular la sanción, Hacienda tiene en cuenta el perjuicio económico que le has ocasionado.

Y para calcular este perjuicio, tomará como referencia la cuota diferencial del impuesto.

Por ejemplo, esa cuota puede ser de 2.000 € después de haber restado los pagos fraccionados que has ido adelantando con el modelo 130 durante el año.

Sin embargo, el Tribunal Supremo, en una sentencia beneficiosa para los autónomos, corrigió a Hacienda y ahora esta debe emplear la cuota líquida.

La cuota líquida incluye todos esos pagos fraccionados que has adelantado, por lo que supone (por ejemplo) 12.000 €.

Pues bien, la diferencia es esa: la cuota líquida tiene en cuenta todos los pagos y declaraciones del impuesto en su totalidad.

Y la diferencial, solo una parte. Por ejemplo, el importe que debías pagar en una declaración determinada.

Con este esquema lo verás mejor:

- Según Hacienda (antes de la sentencia): Base de la sanción / Cuota diferencial (2.000 €)

- Con la sentencia del Supremo: Base de la sanción / Cuota líquida (12.000 €)

Todo este tipo de cuotas (tributaria o íntegra, líquida, diferencial) acaban convirtiéndose en una deuda tributaria en el momento en que debes ingresarlas a Hacienda.

En Declarando, no podemos ayudarte a librarte de tus deudas tributarias porque eso es imposible, pero sí que podemos ayudarte a que sean menores.

Es decir, a que ahorres más en impuestos.

Solicita ahora una llamada gratuita y uno de nuestros expertos fiscales te enseñará cómo hacerlo 🤗