¿Cómo hay que declarar las criptomonedas en España?

Según el Banco de España, 1,9 millones de españoles han adquirido algún tipo de criptomonedas.

Otros organismos, como la Comisión Nacional del Mercado de Valores (o CNMV), sitúan la cifra en 2,5 millones 😯

Seguramente, tú seas uno de ellos y por eso hayas aterrizado en esta guía.

En lo que sigue, vamos a explicarte todo lo que debes saber sobre la fiscalidad de las criptomonedas.

Te resolveremos las dudas más esenciales: desde cómo deben tributar en Hacienda hasta cuánto debes pagar.

También te explicamos en qué casos debes hacerte autónomo y otras cuestiones imprescindibles para no tener problemas con Hacienda 😊

¿Qué son para Hacienda las criptomonedas?

Para Hacienda, las criptomonedas no son monedas de curso legal como el euro o el dólar.

De hecho, ni siquiera son “monedas” en el sentido convencional del término, aunque legalmente se conozcan como monedas virtuales.

Extraño, ¿verdad?

Hacienda trata las criptomonedas como un bien que puedes comprar o vender, como quien compra o vende un videojuego o un libro electrónico.

También las considera un bien que puedes intercambiar por otro bien o servicio u otro tipo de criptomonedas.

Así llama Hacienda a las criptomonedas (a partir de 2025)

Las criptomonedas se introdujeron en nuestra legislación (en 2010) con el nombre oficial de monedas virtuales.

Pero esta forma de denominarlas ha cambiado en 2025.

Según un reglamento europeo reciente (el 2023/1113), las criptomonedas (o monedas virtuales) pasan a llamarse, oficialmente, criptoactivos.

Este cambio de nombre se debe a que lo que conocemos como criptomonedas son, en verdad, bienes (activos) diferentes, con distinto valor, nombre (Bitcoin, Ethereum, etc.) o aceptación en el mercado.

Aun así, y a pesar de este cambio legal de terminología, en esta guía seguiremos usando el término más ampliamente aceptado: es decir, el de criptomoneda.

Fiscalidad de las criptomonedas: nociones básicas (para empezar)

Las criptomonedas tributan por el IRPF, el impuesto sobre la renta de las personas físicas, cuando las destinas a invertir.

También en el impuesto de patrimonio.

Pero sobre este no nos ocuparemos aquí, ya que su impacto social es marginal: apenas lo deben presentar unas 200.000 personas en España.

Así que volvamos al IRPF, cuyos contribuyentes se cuentan por millones 😉

La manera de declarar las criptomonedas en el IRPF depende del tipo de rendimiento (o ingreso) u operación:

- La compraventa de criptomonedas tributa como una ganancia o pérdida patrimonial, de modo parecido a la compraventa de un piso o una casa. Aquí entrarían operaciones de criptomonedas como la permuta/swap, los airdrops o los forks.

- La minería de criptomonedas se considera una actividad económica (debes hacerte autónomo)

- Si cobras intereses en criptomonedas por invertir en plataformas digitales, debes declararlos en el IRPF como rendimientos del capital mobiliario. Es decir, como si fueran intereses bancarios o dividendos de acciones. Así también se declararían el staking o el lending.

Y ahora entremos en detalles sobre cómo declararlas 📃

Cómo declarar tus monedas virtuales (en 2025)

Las criptomonedas (o monedas virtuales) están en el punto de mira de Hacienda desde sus orígenes.

De Hacienda y de las instituciones europeas.

Según Funcas, un think tank español dedicado al análisis económico, los países de la Unión Europea dejan de ingresar cada año en el IRPF entre 1.000 y 2.400 millones de euros de contribuyentes que invierten en criptomonedas.

Con la aprobación de la ley antifraude en 2021, la Agencia Tributaria (o AEAT) ha creado nuevos modelos fiscales para procurar que no se le escape ni un céntimo recaudando en criptomonedas.

Sin embargo, no todos son obligatorios para ti si te dedicas a la inversión en criptomonedas.

Tampoco es obligatorio pagar en todos ellos, porque algunos de estos modelos solo son informativos.

Dicho esto, los principales modelos de declaración son los siguientes:

- Modelo 100, que es el de declaración de la renta. Aquí declaras las ventas de criptomonedas o la permuta, es decir, si has intercambiado criptos por euros u otras criptomonedas (por ejemplo, bitcoins por ethers).

- Modelo 721. Es informativo (no tienes que pagar) y solo debes presentarlo si tienes criptomonedas en el extranjero por un valor superior a 50.000 € con fecha de 31 de diciembre.

El modelo 721 sustituye el modelo 720 para declarar las criptomonedas en el extranjero.

Y es obligatorio presentarlo desde 2024.

Existen otros modelos como el modelo 172 y el modelo 173.

Por estos, sin embargo, no tienes que preocuparte, ya que solo afectan a aquellas personas o entidades que prestan servicios de:

- Salvaguarda de claves criptográficas privadas en nombre de terceros o para mantener, almacenar y transferir criptomonedas (modelo 172)

- Cambio de criptomonedas por monedas fiduciarias (como el euro o el dólar) u otras criptomonedas (modelo 173)

Es decir, que si te dedicas a operaciones de compraventa de criptomonedas, a su minado, o simplemente cobras intereses en monedas virtuales, debes declararlas en tu renta.

En algunos casos, como veremos más adelante, deberás darte de alta de autónomo.

A todo esto le dedicamos mejor un apartado completo.

Cómo se declaran las criptomonedas en la renta

Vamos a hacer un pequeño repaso.

Las criptomonedas pueden tributar en tu renta de 3 maneras:

- Como ganancia o pérdida patrimonial cuando se trata de compraventa de criptomonedas o su intercambio por euros (u otra moneda de curso legal)

- Como rendimientos (ingresos) de la actividad económica cuando te dedicas al minado de criptomonedas

- Como rendimientos del capital mobiliario cuando cobras intereses por invertir en plataformas digitales

La mayoría de los que invierten en criptomonedas deben declararlas como ganancia o pérdida patrimonial.

Así que, a continuación, te explicamos cómo debes declararla en tu renta.

Cómo rellenar la casilla 1800 de la renta para declarar tus ganancias (o pérdidas) en criptomonedas

Si has vendido criptomonedas o las has cambiado por otra moneda virtual o de curso legal, la renta 2024 (la que se presenta en 2025) sigue con las novedades del año anterior.

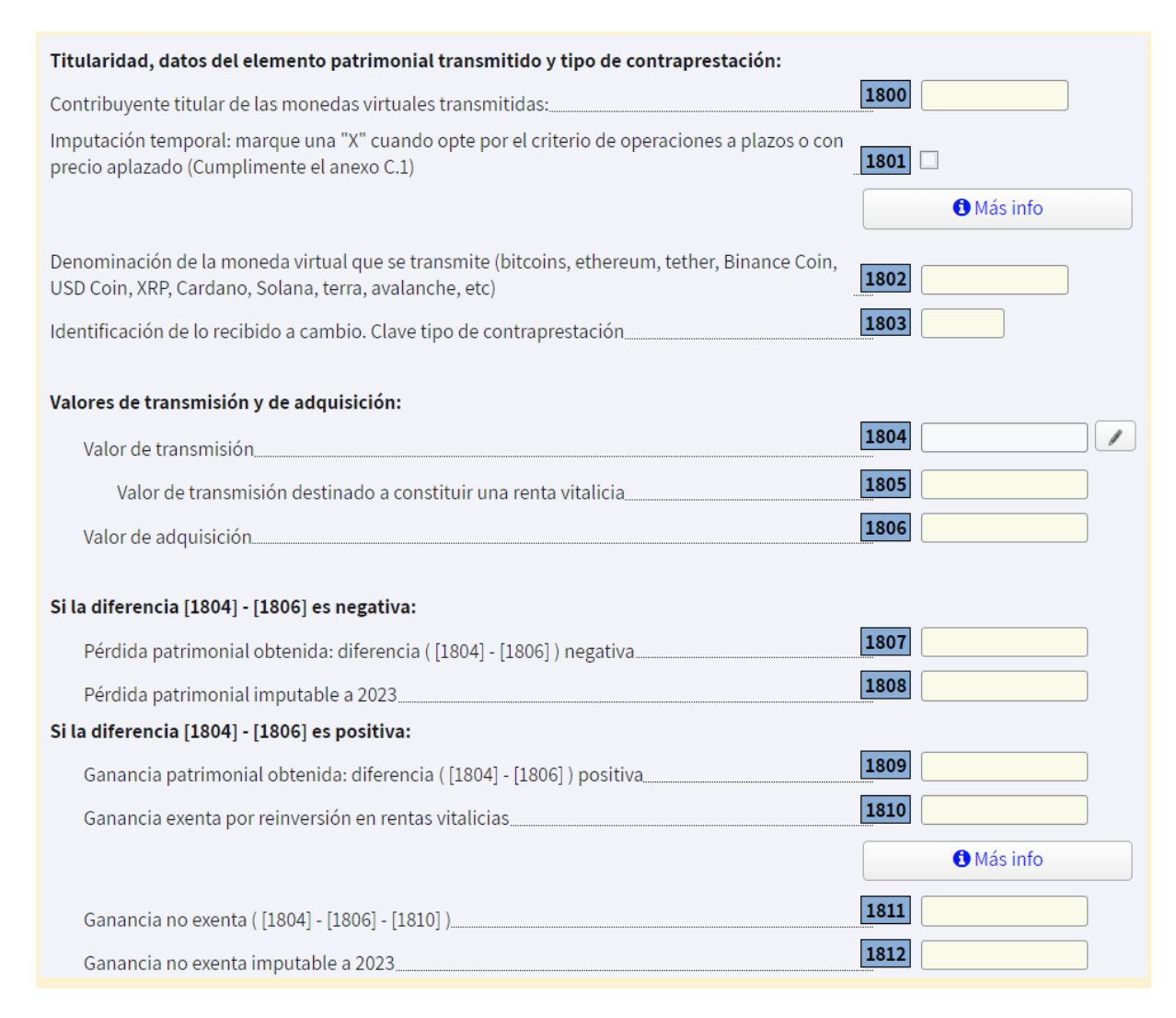

Al igual que en la renta 2023, el lugar para declarar tus criptomonedas es la casilla 1800 y siguientes (hasta la 1814).

Así que para rellenarla en tu renta sigue los siguientes pasos:

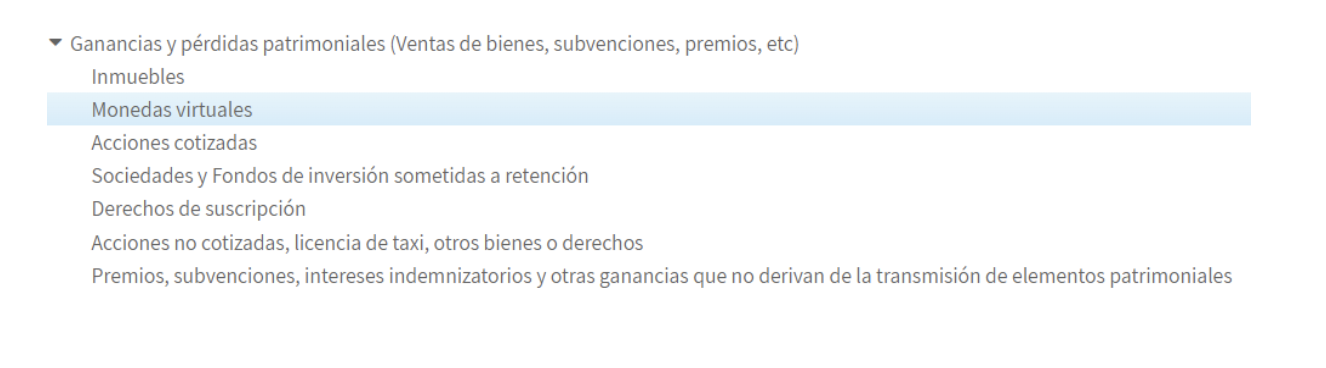

- Entra en el apartado de Ganancias y pérdidas patrimoniales de la declaración de la renta (el modelo 100).

- Y entre las distintas opciones, elige Monedas virtuales.

Una vez dentro encontrarás varias casillas (de la 1800 a la 1814):

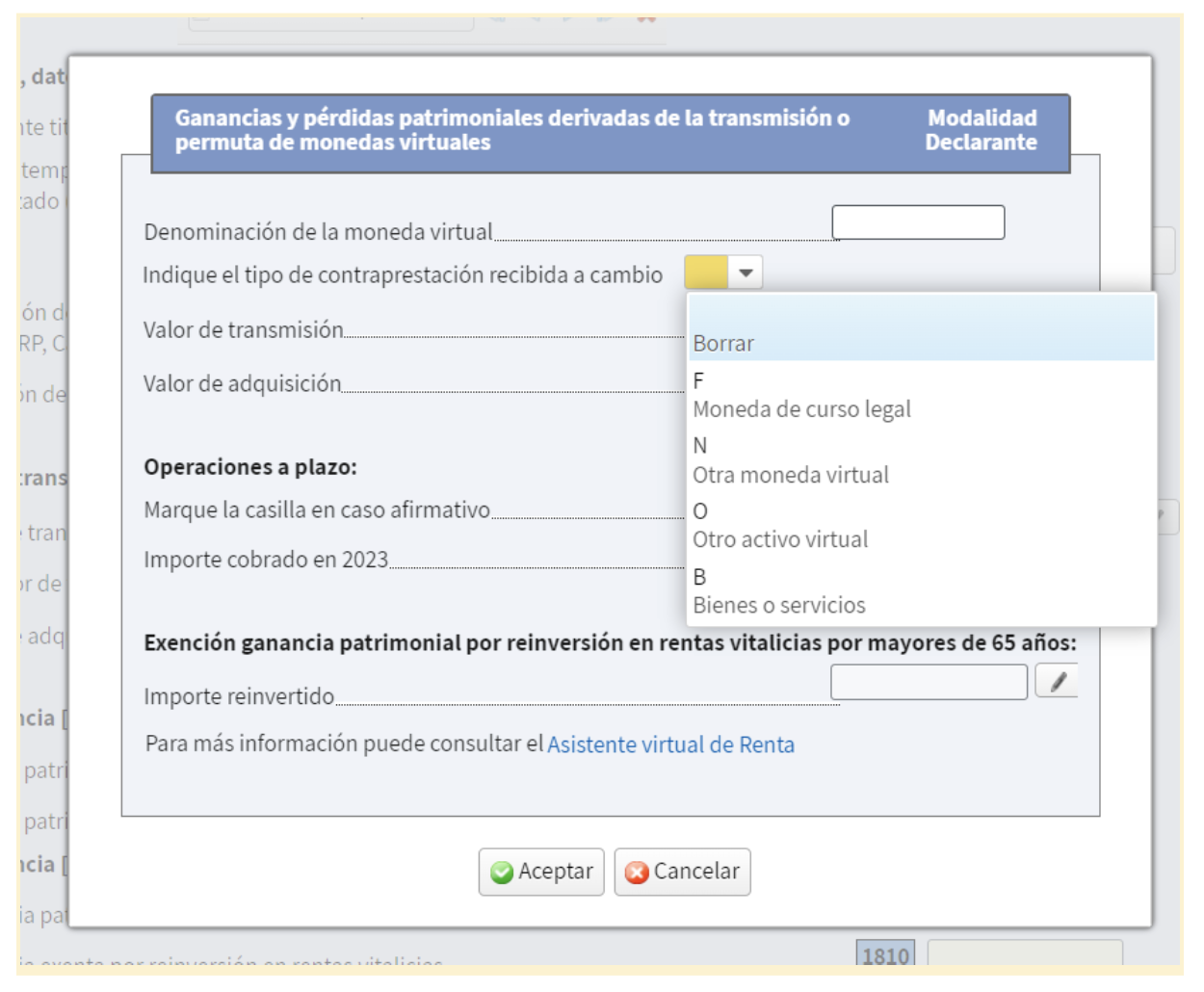

En la casilla 1804, clica sobre el símbolo del lápiz e indica la siguiente información:

- El nombre de la criptomoneda (por ejemplo, BTC para bitcoin)

- El tipo de contraprestación, es decir, si la has vendido por otra criptomoneda, por dinero de curso legal, por otro activo virtual o por un bien o servicio.

- El valor de la transmisión (por cuánto lo has vendido). Puedes incluir los gastos de la transmisión, aunque estos suelen estar incluidos en el valor de venta.

- El valor de la adquisición (cuánto te ha costado).

El resto de subapartados los puedes ignorar (las operaciones de cripto no suelen ser a plazos). A no ser, claro, que seas mayor de 65 años y vayas a reinvertir tus criptos en una renta vitalicia.

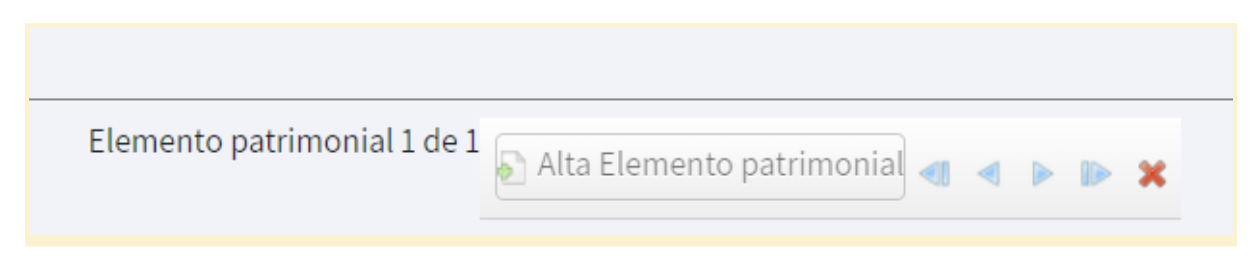

Si has vendido más criptos, debes repetir este proceso clicando sobre Añadir elemento patrimonial (en la parte superior).

Resumiendo: lo que declaras es la diferencia entre el valor de transmisión (el importe de la venta) y el valor de adquisición (el importe de la compra).

Pero la compraventa de criptomonedas no siempre significa una ganancia patrimonial.

Como en toda inversión, a veces también se pierde. Y esas pérdidas, se pueden declarar 👇

Declarar pérdidas en criptomonedas

¿Qué entiende Hacienda por declarar pérdidas en criptomonedas?

Cuando inviertes en criptomonedas, pueden darse estas 2 situaciones:

- Que hayas vendido tus criptomonedas por un valor inferior al de su compra

- Que no puedas recuperar tus criptomonedas por varios motivos (porque la plataforma donde las depositabas ha quebrado o, simplemente, no te las devuelvan)

En el primer caso, puedes demostrar fácilmente a Hacienda la pérdida patrimonial al declararlas en el apartado que te hemos mostrado antes.

El segundo caso es más engorroso. Aunque no imposible:

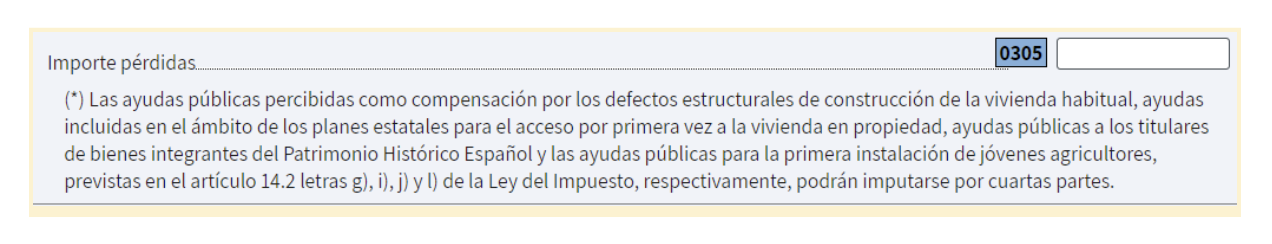

- Si te han robado las criptomonedas, basta con poner una denuncia en la Policía. La pérdida debes declararla en la casilla 0305 (en el subapartado Premios obtenidos por la participación en juegos, rifas o combinaciones aleatorias sin fines publicitarios, dentro de Ganancias y pérdidas patrimoniales).

- Si la plataforma ha quebrado, y no está en concurso de acreedores, debes poner una denuncia en el juzgado y esperar a que el juez dicte sentencia. A partir de su ejecución, deberás esperar un año para declarar la pérdida. También en la casilla 0305.

Por cierto, si finalmente cobras la deuda después de declarar la pérdida, eso se considera una ganancia patrimonial.

Y deberás dar cuenta a Hacienda, tal y como te hemos indicado más arriba, en la casilla 1804 de la renta.

A todo esto: ¿Cuánto se paga de IRPF por operar con criptomonedas? 🫰

¿Cuánto hay que pagar a Hacienda por criptomonedas?

Cuando declaras criptomonedas como ganancia o pérdida patrimonial, Hacienda las considera como renta del ahorro.

En la práctica, esto quiere decir que le aplica los siguientes porcentajes de IRPF en 2025:

- 19 % hasta los primeros 6.000 €

- 21 %, de 6.000 € a 50.000 €

- 23 %, de 50.000 € a 200.000 €

- 27 % de 200.000 € a 300.000 €

- 30 % de 300.000 € en adelante

Pero no todas las operaciones con criptomonedas las debes declarar como una ganancia o pérdida de tu patrimonio.

Hay un caso muy concreto que requiere un trato fiscal diferente: toca hablar de la minería de criptomonedas.

La fiscalidad de tus criptomonedas cuando te dedicas a la minería

¿Por qué la fiscalidad de la minería de criptomoneda merece un trato diferente en tu renta?

La razón es muy sencilla: Hacienda la considera una actividad económica, por lo que debes darte de alta como autónomo.

El alta de autónomo se solicita en la Seguridad Social y en Hacienda desde el inicio de tu actividad.

Lo ideal y recomendable es que el alta en ambos organismos sea simultáneo para poder disfrutar de bonificaciones como la tarifa plana de autónomos.

La diferencia es así de clara:

- Sin tarifa plana, la cuota de autónomo mínima a pagar es de 205,22 € al mes (en 2025), aunque la cuantía exacta dependerá de tus ingresos netos (puedes echarle un vistazo a nuestro simulador de la cuota de autónomo para saber más)

- Con tarifa plana, pagas una cuota fija de 87,6 € mensuales (en 2025) durante el primer año de alta, con opción a prorrogarla un año más si tus ingresos netos no superan el salario mínimo interprofesional (o SMI)

Cómo declarar el minado de criptomonedas

El minado de criptomonedas tiene las siguientes características fiscales:

- Es una actividad exenta de IVA, por lo que no tienes que presentar cada trimestre el modelo 303 de IVA en Hacienda

- Debes presentar el modelo 130 de pago fraccionado del IRPF, que es trimestral. Esto implica adelantar a Hacienda cada tres meses un 20 % de tus beneficios 😒

- En la declaración de la renta, debes declarar tus ingresos por criptomonedas como una actividad económica (y no como una ganancia o pérdida de patrimonio).

En la renta, Hacienda tiene en cuenta lo que hayas adelantado en el modelo 130. Esa cantidad la debes indicar en la casilla 604.

¿Cómo deducir el IVA de tus compras en el minado de criptomonedas?

Al ser una actividad exenta de IVA, no puedes deducir el IVA de tus compras como material informático, el programa de facturación electrónica o los gastos de suministros si trabajas en casa.

En principio, eso sí.

Porque si bien no puedes deducírtelo en el modelo 303 de IVA trimestral, sí puedes hacerlo en el modelo 130 y en tu renta.

Cuando presentas estas declaraciones, debes indicar los gastos relacionados con tu actividad.

Y es aquí donde puedes deducir el IVA, como si fuera un gasto más.

Es decir, pongamos que para dedicarte a la minería de criptomonedas te has comprado un portátil por 1.000 €, que con el IVA del 21 % te costó en total 1.210 €.

Esos 210 € de IVA los puedes deducir como un gasto más en el modelo 130 o en tu renta.

Si tienes dudas sobre tus gastos deducibles o sobre la fiscalidad de tus criptomonedas como autónomo, en Declarando estaremos encantados de ayudarte.

Solo tienes que reservar una consulta gratuita con uno de nuestros mentores fiscales y ahorrarte sustos como los que te explicamos a continuación 😬

¿Cuál es la multa por no declarar criptomonedas?

Y aquí llegan los sustos por no declarar tus criptomonedas.

O las multas, para entendernos mejor:

- Por no declarar tus criptomonedas en el extranjero en el modelo 721, la multa mínima es de 300 € y puede llegar hasta 20.000 €. La cuantía se rebaja a la mitad si la presentas fuera de plazo antes de que Hacienda te envíe el requerimiento.

- Por no declarar tus criptomonedas en tu renta anual o en el modelo 130, la multa puede ir del 50 % al 150 % del importe final a pagar

Por lo demás, ten presente que dedicarte a la minería de criptomonedas sin estar dado de alta de autónomo también está sancionado. Y por partida doble:

- La Seguridad Social te impondrá una multa mínima de 3.750 que puede ascender, según la gravedad, hasta un máximo de 12.000 €. Además, tendrás que pagar las cuotas atrasadas con su correspondiente recargo.

- Hacienda multa con 150 € como mínimo por no estar dado de alta como autónomo. El máximo puede llegar a los 6.000 €.

Como ves, más vale contar con los servicios de una asesoría fiscal que entienda en criptomonedas.

Parafraseando el refrán: más vale prevenir que pagar… a Hacienda por infracciones que podrías haber evitado con un buen asesoramiento fiscal.

Preguntas y respuestas sobre la tributación de tus criptomonedas

Como declarar tus criptomonedas genera muchas dudas, a continuación te respondemos a aquellas más frecuentes.

Aun así, te aconsejamos consultar a un experto fiscal para quedarte tranquilo y asegurarte que lo haces todo correctamente.

¿A partir de qué cantidad hay que declarar criptomonedas?

No existe ningún mínimo a partir del cual debas declarar tus criptomonedas en la renta, siempre que debas presentarla.

A partir de la renta 2023, si eres autónomo estás obligado a presentar la renta.

Pero si no eres autónomo, y no estás obligado a hacerlo, no debes declarar tus criptomonedas. A no ser que superen los 1.000 € en ganancia o los 500 € en pérdida.

¿Cuándo hay que declarar las criptomonedas?

Siempre que realices operaciones con criptomonedas en España debes declararlas en el IRPF, aunque hayas tenido pérdidas.

¿Tengo que declarar criptomonedas si no he vendido?

Si solo has comprado criptomonedas para retenerlas (lo que se conoce como holding), no tienes que declararlas en tu renta (ni en ningún lugar).

La simple compra de criptomonedas no tributa.

¿Cómo sabe Hacienda que tengo criptomonedas?

La Agencia Tributaria tiene muchos mecanismos para rastrear las operaciones con criptomonedas.

Su principal foco es, según indica Hacienda en el Plan Anual de Control Tributario y Aduanero de 2024 (el de 2025 aún no se ha publicado), “las empresas intermediarias de la inversión y pago en monedas virtuales”.

De ahí extrae mucha información sobre los “inversores” en criptomoneda.

Información que le da pistas sobre “la fuente de su renta y patrimonio, así como la posible existencia de rendimientos o plusvalías obtenidas de dichas inversiones.”

Esa información es desigual según el país de residencia de la plataforma de intercambio: si está localizada en España, el control es más efectivo para Hacienda.

Si, por el contrario, está en el extranjero, el alcance de Hacienda es más limitado.

Aunque esto último va a grados: por ejemplo, el intercambio de información fiscal de Hacienda con sus homólogos europeos es cada vez más fluido.

Con los países que no pertenecen a la Unión Europea es otro cantar: ¡los largos tentáculos de Hacienda no llegan tan lejos! 😉

¿Qué exchanges informan a Hacienda?

Todos los exchanges (o plataformas de intercambio) que operan en España informan a Hacienda.

Este es el caso de, por ejemplo, Binance o Coinbase.

Otros exchanges internacionales, como Bybit, OKX o ByBit, no informan automáticamente. Lo que no significa que escapen al radar de Hacienda.

El Banco de España cuenta con un registro de proveedores de servicios de cambio de moneda virtual. Pero se suprimió por ley el pasado 31 de diciembre de 2024.

Es útil para conocer los exchanges que se registraron antes de esa fecha. Pero solo eso.