La factura rectificativa es como el ibuprofeno de las facturas: si hay un problema, todo lo cura.

¿Te has equivocado en un dato de la factura? Rectificativa.

¿Has calculado mal el IVA? Rectificativa.

¿No te han pagado una factura? Rectificativa.

Al menos, la factura rectificativa no tiene efectos secundarios.

Pero tiene un prescriptor más severo: Hacienda regula su uso con precisión quirúrgica 🧑⚕️

En este artículo, te explicamos cómo y cuándo emitir una factura rectificativa; con ejemplos prácticos y un modelo descargable que te ayudará a hacerla correctamente.

¿Qué es una factura rectificativa?

Una factura rectificativa es una factura que corrige (rectifica) otra que ya has emitido.

Los motivos de la rectificación pueden ser varios:

- Errores en el contenido de la factura, como la fecha de emisión o el nombre del cliente

- Devoluciones

- Descuentos

- Cambios en el precio

- Facturas impagadas

- Errores en el cálculo del IVA

Su estructura y su contenido son parecidos a los de la factura rectificada (la original que corrige).

Pero con algunas particularidades que te aclararemos más adelante.

En España, la factura rectificativa es el único documento oficial para modificar, abonar o anular una factura emitida.

Así lo regula el reglamento de facturación.

Entonces… ¿Qué hay de la factura de abono? ¿Son lo mismo? ¿En qué se diferencian? 🤔

¿Factura rectificativa o abono?

Legalmente, la factura de abono no existe en España.

Es decir, la normativa de facturación solo menciona un documento legal para abonar una factura: la factura rectificativa.

¿Entonces no existe ninguna diferencia entre factura rectificativa y abono?

Oficialmente no, porque no existe la factura de abono (en términos legales).

O dicho de otra manera: si debes abonar una factura, debes hacer una factura rectificativa.

¿Qué tipos de facturas rectificativas existen?

En teoría, solo existe un tipo de factura rectificativa.

En la práctica, Hacienda destaca 2 tipos de facturas rectificativas:

- La factura rectificativa por sustitución

- La factura rectificativa por diferencias

Tienen el mismo valor y sirven para lo mismo: para rectificar el IVA, ya sea debido a un descuento, una devolución o un error en el cálculo.

Lo que varía es el contenido. O cómo hacerla.

Cuando más adelante te mostremos cómo hacer una factura rectificativa y sus ejemplos, te daremos más detalles.

Antes debemos aclarar otras cuestiones ❓

¿Cuándo debes hacer una factura rectificativa?

Hacienda especifica unos supuestos de rectificación.

Es decir, esos casos en que debes emitir una factura rectificativa.

Toma nota ✍️

- La factura original no cumple los contenidos obligatorios de una factura. Por ejemplo, que falte la fecha de emisión, los datos del cliente o la descripción del producto o servicio.

- Por errores en el contenido de la factura, como la fecha, el número, el nombre del cliente o la descripción del producto.

- Para hacer una devolución a tu cliente.

- Para aplicar un descuento posterior a la venta (un rappel, por ejemplo).

- Si has calculado mal el IVA de la factura o has aplicado el tipo (o porcentaje) equivocado.

- Si no te han pagado una factura y quieres recuperar el IVA que adelantaste a Hacienda.

- Si has aplicado en la factura la inversión del sujeto pasivo cuando no debías (o al revés: olvidaste hacerlo cuando sí debías). La inversión del sujeto pasivo significa que tu cliente ingresa el IVA de la factura a Hacienda (en lugar de hacerlo tú).

Resumiendo, es obligatorio hacer una factura rectificativa:

- Por errores u omisiones en el contenido de la factura (fecha, número, datos del cliente, descripción del producto o servicio, etc.).

- Por devoluciones, descuentos posventa e impagos.

- Errores en el IVA (en el porcentaje, el cálculo o inversión del sujeto pasivo).

Estos supuestos también se aplican en las ventas en el extranjero. Es decir:

- En las operaciones intracomunitarias (a clientes de otro país de la Unión Europea).

- Y extracomunitarias (a clientes de afuera de la UE).

¿Cuándo no hay que emitir una factura rectificativa?

Hacienda no te obliga a emitir una factura rectificativa en:

- Devoluciones a clientes habituales. Tienes la opción de aplicar la devolución en la siguiente factura, restando el importe e indicándolo en la descripción.

- Cuando el cliente es un particular y le has facturado más IVA del que debías. Aquí puedes recuperar ese IVA que tu cliente ha pagado de más presentando una rectificación del modelo 303 de IVA trimestral.

- En casos de fraude con el IVA.

Y ahora regresemos a la ley. Hablemos de plazos 📆

¿Cuál es el plazo para emitir una factura rectificativa?

Existe una regla general. Así la formula Hacienda:

Debes emitir una factura rectificativa tan pronto tengas constancia del error o la causa que motive la rectificación (devoluciones, descuentos, etc.).

Es decir, en cuanto sepas que existe un error en el contenido de la factura, que has calculado mal el IVA o que debes hacer una devolución o aplicar un descuento.

Existe, ahora bien, un plazo máximo para emitir una factura rectificativa: 4 años desde que se produjo el error o tuvo lugar la devolución o el descuento.

Y unos plazos específicos para las siguientes situaciones:

- Por impago de factura. Entre 1 año y 1 año y 6 meses desde la fecha de la operación (cuando prestaste el servicio o entregaste el producto). En ventas a plazos, desde la fecha del primer plazo impagado.

- Por impago de factura de un cliente en concurso de acreedores. Tienes hasta 2 meses, desde el momento en que termina el plazo dado a los acreedores para informar sobre sus deudas.

Después de toda esta información, toca ponerse manos a la obra 👷

Cómo hacer una factura rectificativa (según Hacienda)

Para hacer una factura rectificativa debes conocer sus requisitos.

Es decir, aquellos contenidos obligatorios para cumplir con Hacienda.

Vamos a verlos.

Los requisitos de las facturas rectificativas

Empecemos por los requisitos particulares de una factura rectificativa:

- Título. Debes destacar que es una factura rectificativa (para que no se confunda con una ordinaria). Esto puedes hacerlo en el encabezado. Así: “Factura rectificativa”.

- Motivo de la rectificación. ¿Por qué la rectificas? Por ejemplo, por errores en los datos identificativos del cliente o por devolución.

- Factura rectificada. Debes identificar la factura que rectificas: el número y la fecha de emisión.

- Numeración propia. Debe ser distinta de la serie numérica de las facturas ordinarias de venta. La puedes especificar con una “R” o “RE” como prefijo (R-001, R-002, R-003, etc.). La serie ha de ser correlativa y sin saltos.

El resto de contenidos coincide con los de una factura, ya sea una factura completa o simplificada.

Si es completa, los contenidos obligatorios son, según el artículo 6 del reglamento de facturación:

- Número de factura y fecha de emisión.

- Tus datos fiscales: nombre y apellidos, NIF (DNI o NIE con letra) y domicilio fiscal (el que indicaste a Hacienda al darte de alta).

- Los datos fiscales de tu cliente: nombre o razón social (si es empresa), NIF y domicilio fiscal.

- Descripción detallada del producto o servicio.

- La fecha de las operaciones (solo cuando no coincida con la fecha de emisión).

- Tipo de IVA a aplicar (21 %, 10 % o 4 %).

- Importe de IVA (o cuota tributaria de IVA).

- Tipo de retención de IRPF (15 % o 7 %, si eres nuevo autónomo) e importe.

- Otros datos de situaciones más específicas (como la facturación por el destinatario, la inversión del sujeto pasivo o pertenecer a un régimen especial de IVA como el de criterio de caja o el de agencias de viaje).

Si rectificas una factura simplificada (o ticket):

- No figuran los datos del cliente ni el importe de IVA desglosado (sirve indicar “IVA incluido”).

- Sí debes mostrar el tipo de IVA.

Para darle más claridad al asunto, a continuación te mostramos un modelo de factura rectificativa.

Modelo de factura rectificativa (para llevar)

He aquí un modelo de factura rectificativa, con todos los requisitos:

¿Qué hay que destacar? Lo siguiente:

- El encabezado deja claro que es una factura rectificativa.

- Tiene su propia numeración: RE2024 – 001 (el prefijo “RE” indica que es una rectificativa).

- En comentarios, el documento menciona la factura rectificada (su número y fecha de emisión) y el motivo de la rectificación. También puedes indicar esa información en la descripción.

- Cumple con los contenidos esenciales de una factura, según el artículo 6 del reglamento de facturación.

¿Te gusta esta plantilla de factura rectificativa?

Pues es toda tuya:

Y hasta aquí la teoría y la plantilla.

Ahora vayamos a la práctica. Es decir, a los ejemplos.

3 ejemplos de factura rectificativa que todo autónomo debe conocer

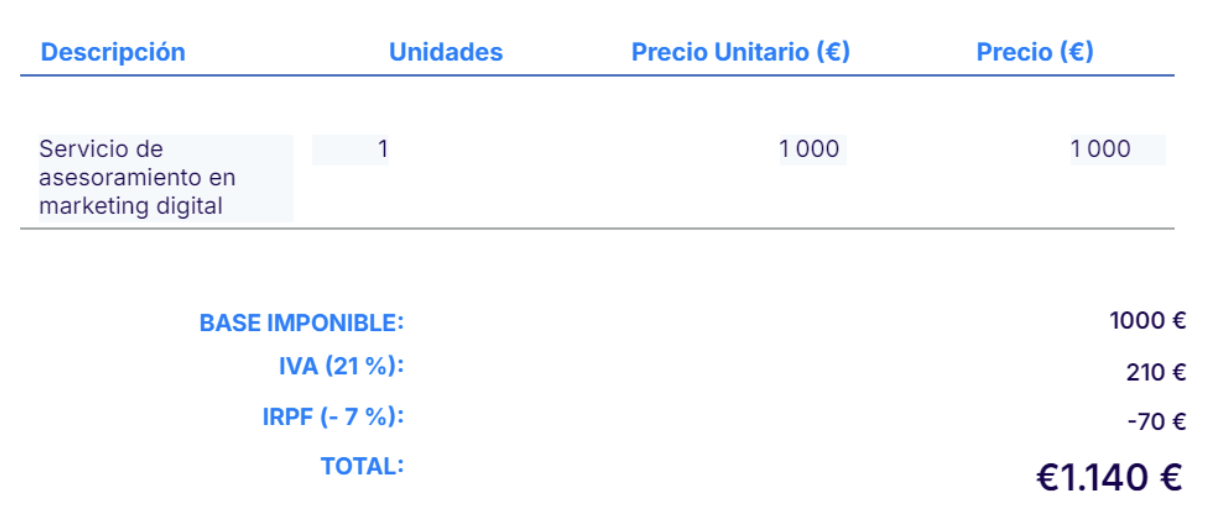

Pongamos que has enviado una factura a tu cliente y el importe del servicio estaba equivocado.

En lugar de 800 € (antes de impuestos), le facturaste 1.000 €:

Eso no era lo acordado. Y, claro, hay que rectificarlo.

Y como ese error afecta al IVA (reduce su cantidad), Hacienda te da 3 opciones para rectificarla:

- Con una factura rectificativa por sustitución.

- Con una factura rectificativa por diferencias.

- Anulado la factura con una factura negativa y emitiendo una factura rectificativa.

Vamos a verlo con ejemplos.

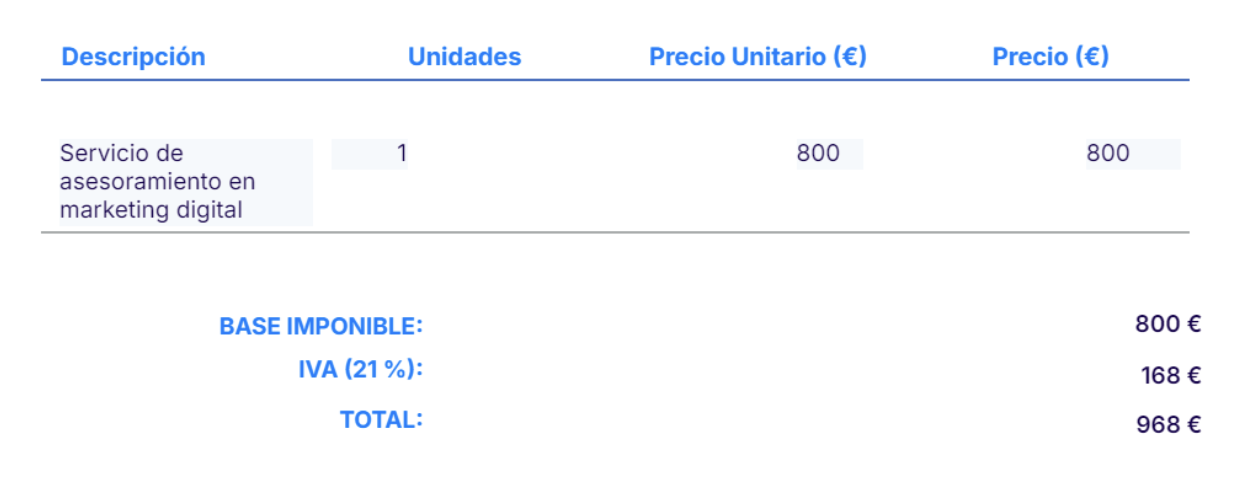

1) Ejemplo de factura rectificativa de sustitución

En la factura rectificativa por sustitución, la factura retificativa sustituye la factua rectificada.

Es como hacer la factura de nuevo, con los importes correctos y señalando aquellos que rectifica. E indicando, claro, que se trata de una factura rectificativa.

Fíjate en este ejemplo:

¿Qué hemos hecho? Toma nota:

- La factura rectificativa señala el importe de la descripción corregido, con la base imponible (importe antes de impuestos) y cuota de IVA rectificados.

- También indica la base imponible y el IVA de la factura origina rectificada (los rectificados).

- Menciona el número y fecha de la factura rectificada.

- Explica el motivo (“modificación de la base imponible del IVA por error en el importe del servicio”).

- Los signos de los importes son positivos.

Y ahora veamos la segunda opción.

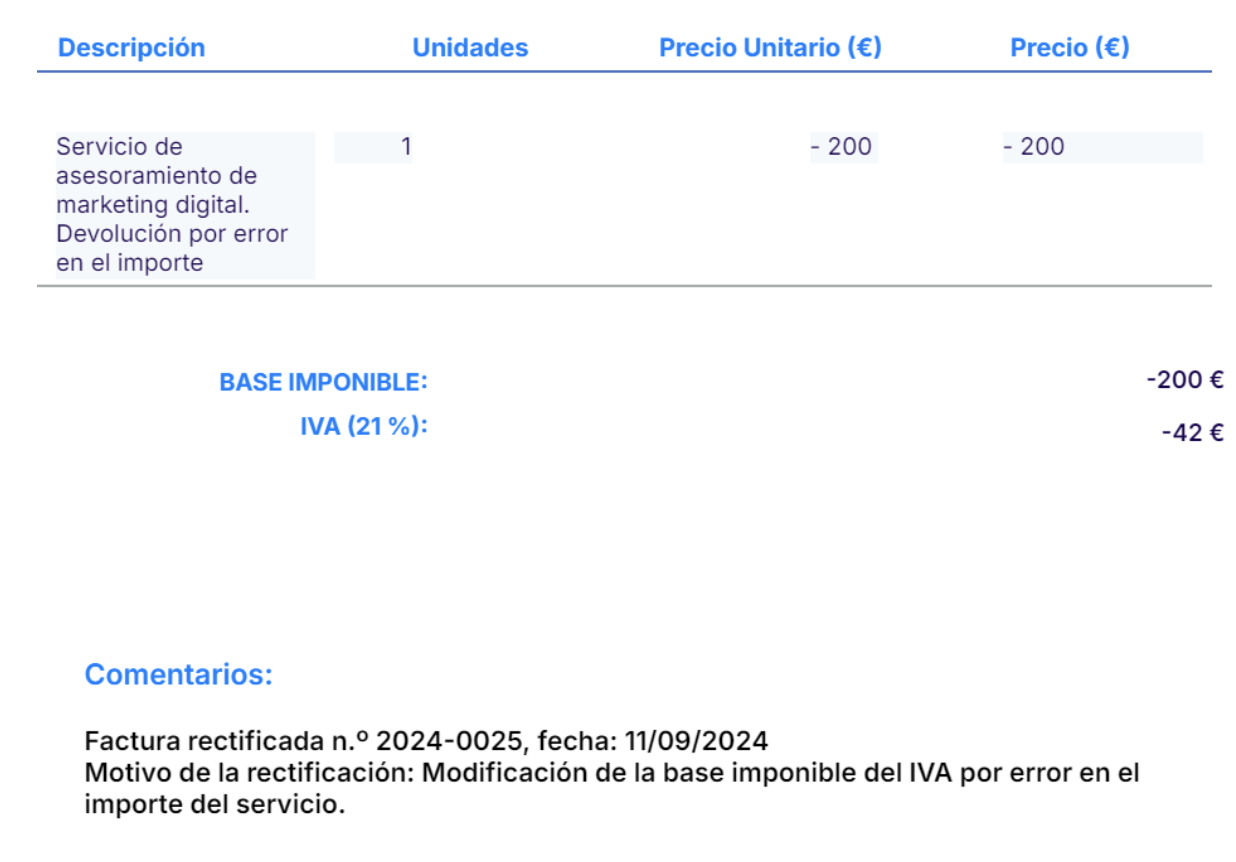

2) Ejemplo de factura rectificativa por diferencias

Te encuentras en la misma situación de antes.

Pero has decidido rectificar la factura con una factura rectificativa por diferencias.

Esto es lo más importante que debes retener:

¿Qué ha cambiado?

- La factura rectificativa solo expresa la diferencia (- 200 €) de base imponible de la factura original rectificada (1.000 €). Por eso se llama factura rectificativa por diferencias 😉

- El importe aparece con signo negativo. Porque esa diferencia es lo que debes devolver a tu cliente.

El resto es igual: la factura rectificativa por diferencias también señala los datos de la factura rectificada y el motivo de la rectificación.

Y ahora veamos la tercera opción.

3) Ejemplo de factura negativa con rectificativa

La tercera opción, propuesta por Hacienda, sigue este procedimiento:

- Emites una factura negativa, para anular la factura original

- Emites una factura rectificativa con los importes correctos

La factura negativa es una copia de la factura original. Pero con los signos negativos:

Y ya tendrías el asunto arreglado.

Como ves, un mismo error, 3 formas de corregirlo.

Para que luego digan que Hacienda no da opciones 😉

Más ejemplos de factura rectificativa para autónomos

¿Cómo deberías rectificar una factura impagada para recuperar el IVA? ¿Y una factura con el porcentaje de IVA equivocado?

Veámoslo con unos ejemplos 🧐

1) Ejemplo de factura rectificativa por impago

Primero de todo, te recordamos los requisitos para emitir una factura rectificativa por impago:

- Tiene que haber pasado un mínimo de 6 meses desde el impago.

- Debes haber reclamado el cobro, ya sea por vía notarial o judicial (por ejemplo, con un procedimiento monitorio) u otro medio que acredite la reclamación (como un email).

- La factura impagada tiene que estar registrada en tu contabilidad de autónomo.

Una vez cumples estos requisitos, tienes 6 meses para emitir una factura rectificativa.

Esta puedes hacerla por diferencias o por sustitución.

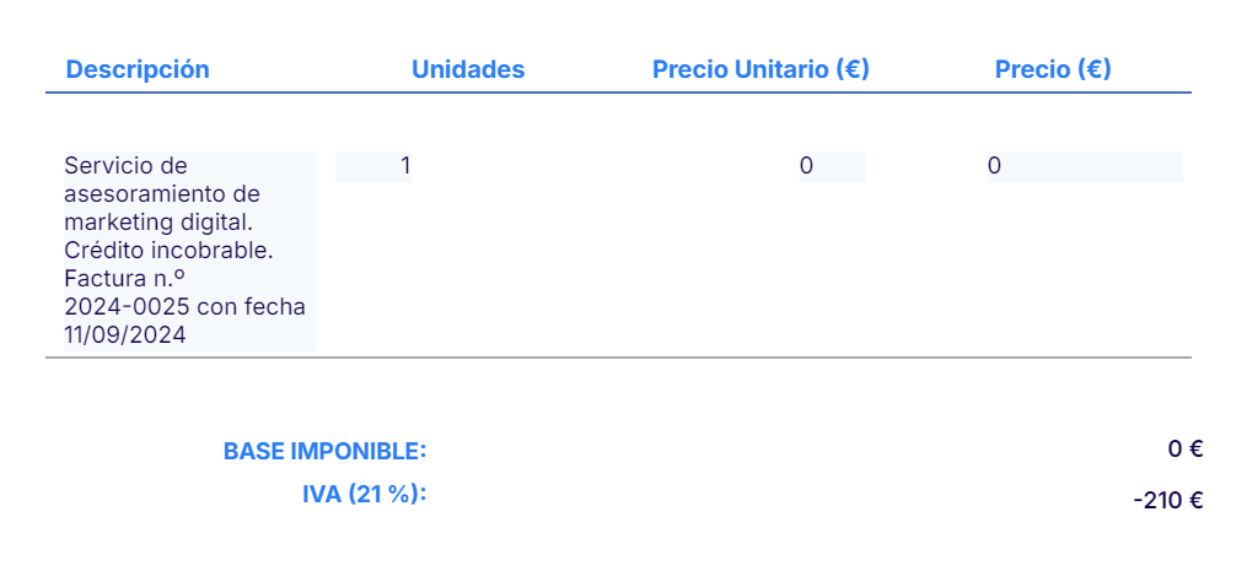

Siguiendo el ejemplo del apartado anterior, si haces una factura rectificativa por sustitución, quedaría así:

¿Qué debes saber? Toma papel y boli:

- En la descripción, aclara el servicio que prestaste (y no cobraste), el motivo de la rectificación (“crédito incobrable”) y los datos de la factura impagada (número y fecha).

- En IVA indica 0 €. Porque la rectificativa sustituye la factura impagada, cuyo IVA vas a recuperar.

- Señala la base imponible y el IVA de la factura original rectificada.

Como alternativa, puedes hacer una factura rectificativa por diferencias, que quedaría así:

Explicado:

- La base imponible debes ponerla a 0 €

- Indica el importe de IVA (210 €) de la factura impagada, con signo negativo

2) Ejemplo de factura rectificativa por error en el tipo IVA

Pongamos que a tu servicio de marketing digital por importe de 1.000 € la has facturado con un 10 % de IVA.

Y el IVA a aplicar es del 21 % 😬

Así que en lugar de haber facturado 210 € de IVA, la factura indica 100 € (el 10 % de 1.000 €).

A tu cliente quizá le guste, pero a Hacienda no.

¿Cómo solucionarlo?

De nuevo, tienes la opción de rectificarlo con una factura rectificativa por sustitución o por una rectificativa por diferencias.

Si eliges hacerlo por una factura rectificativa por sustitución, quedaría así:

Es decir:

- Indica la base imponible con el tipo de IVA correcto (del 21 %)

- Señala la base imponible de la factura rectificada (la equivocada) y el IVA con el tipo de equivocado

- En la descripción misma puedes indicar el motivo de la rectificación y los datos de la factura rectificada

¿Prefieres una factura rectificativa por diferencias? Entonces, sería así:

Si te fijas:

- Lo más relevante aquí es señalar la diferencia, que son los 110 € de IVA

- El signo del IVA rectificado es positivo, porque es la diferencia que debes cobrar a tu cliente. De haber sido al revés (le has cobrado más IVA), el signo sería negativo.

Rectificar el IVA de una factura con una rectificativa no es suficiente para Hacienda.

La rectificativa también debes declararla en el modelo 303 de IVA trimestral ✍️

Facturas rectificativas y modelo 303: así debes declararlas

Cuando la rectificación de una factura afecta al IVA, debes comunicárselo a Hacienda.

La vía para hacerlo es el modelo 303.

El modelo 303 es la declaración de IVA trimestral. Es un modelo bastante completo, con espacio para todo.

También para declarar tus facturas rectificativas de la siguiente manera:

- En la casilla 14, indica la modificación de la base imponible (el importe antes de impuestos). Retomando uno de los ejemplos anteriores, si habías facturado 1.000 € en lugar de 800 €, aquí debes indicar la diferencia (200 €) con signo negativo.

- En la casilla 15, señala la cuota de IVA rectificada. Siguiendo el mismo ejemplo, al haber facturado 200 € de más, has repercutido 42 € más de IVA. Pues bien, en esta casilla declara esa cantidad con signo negativo (- 42 €).

Cuando la rectificación de la factura implica pagar más IVA, debes indicar esos importes en positivo.

Es decir, digamos que el precio eran 1.000 €, pero has cobrado 800 € por error.

En esta situación, los signos de la base imponible de la casilla 14 (200 €) y de la cuota de IVA de la casilla 15 (42 €) van con signo positivo.

¿Cuándo declarar las facturas rectificativas en el modelo 303?

La factura rectificativa debes declararla en el modelo 303 del trimestre en que la has emitido.

Por ejemplo, si la factura rectificativa es del 24 de abril de 2024, debes declararla en el modelo 303 del segundo trimestre (el que se presenta entre el 1 y 20 de julio).

Y con esto ya habrías cumplido con todos tus deberes con Hacienda.

¿Tienes más dudas sobre cómo rectificar una factura? Reserva ahora una llamada gratuita y uno de nuestros mentores fiscales te las resolverá 😃