Rellenar el modelo 037 no es fácil. A pesar de que el formulario oficial hable de “declaración simplificada” 🤔

Como dice el proverbio inglés: el diablo está en los detalles.

Y el modelo 037 está plagado de ellos: información sobre tu domicilio fiscal, el encaje de tu actividad en impuestos como el IRPF y el IVA, la superficie de tu lugar de trabajo…

Así que vamos a ir poco a poco, paso a paso y con ejemplos.

Empezando por lo más básico: ¿en qué consiste el modelo 037? ¿Es solo un modelo para darse de alta en Hacienda como autónomo?

¿Qué es el modelo 037 y para qué sirve?

El modelo 037 es un formulario de Hacienda diseñado específicamente para autónomos y pequeños empresarios.

Está pensado para el alta de autónomo en Hacienda.

Pero también para hacer cambios en tu situación fiscal cuando ya eres autónomo y para darse de baja (de autónomo).

Oficialmente, se conoce como (toma aire) declaración censal simplificada de alta, modificación y baja en el censo de empresarios, profesionales y retenedores.

“Simplificada” no porque sea más fácil. Sino porque tiene menos páginas y casillas que su hermano mayor, el modelo 036.

Con el modelo 036 también puedes darte de alta o baja de autónomo en Hacienda y modificar tu situación fiscal.

Pero es un formulario más extenso y farragoso, que puedes ahorrarte como autónomo en la mayoría de casos.

(Nota: el modelo 037 dejará de estar disponible a partir del 3 de febrero de 2025, por lo que solo podrás presentar el modelo 036 para el alta, baja o modificación de tu actividad)

¿Cuándo estoy obligado a presentar el modelo 037?

Debes presentar el modelo 037 cuando:

- Vas a iniciar una actividad por cuenta propia. El alta has de hacerla el mismo día o antes de empezar. Pero nunca después (conlleva sanciones). Y debe ser simultánea al alta en el régimen de autónomos (o RETA) de la Seguridad Social.

- Para hacer cambios en tu situación fiscal de autónomo. Por ejemplo, el alta en una nueva actividad o un cambio en tu domicilio fiscal. De modo general, debes avisar con un 1 mes de antelación.

- Para darte de baja de autónomos en Hacienda. A su vez, deberás comunicar tu baja en la Seguridad Social (son trámites distintos). El plazo es de 1 mes.

Hay ciertos trámites que no puedes hacer con el modelo 037.

Por ejemplo, darte de alta en el registro de operadores intracomunitarios (o ROI) porque vas a vender o comprar productos o servicios en otro país de la Unión Europea.

O darte de alta en algunos regímenes especiales de IVA.

A continuación, te lo aclaramos con más detalle 🧐

¿Qué requisitos son necesarios para poder presentar el modelo 037 de declaración censal?

Para presentar el modelo 037 debes cumplir estos requisitos:

- Residir en España y tener un NIF (DNI o NIE)

- No ser una gran empresa

- No actuar por medio de un representante

- Que tu domicilio fiscal coincida con el de tu gestión administrativa. Por ejemplo, trabajar en casa o en un despacho.

- No formar parte de un régimen especial de IVA que no sea el de recargo de equivalencia, el simplificado o el de criterio de caja.

- No estar inscrito en el ROI ni en el registro de devolución mensual (o Redeme)

- No hacer ventas a distancia (a particulares o entidades sin ánimo de lucro que residen en otro país de la UE).

- No recibir ingresos de capital mobiliario (intereses de cuentas bancarias, bonos, títulos de renta fija, dividendos de acciones, plusvalías).

- No estar sujeto a impuestos especiales o al impuesto sobre primas de seguro.

Por resumir, cualquier persona física (autónomo) que venda productos o servicios dentro de España puede presentar el modelo 037 para darse de alta o baja.

O hacer cambios en tu actividad de autónomo que no estén limitados por los requisitos que te hemos mencionado.

¿Cómo presentar el modelo 037?

El modelo 037 lo puedes presentar:

- De manera telemática, en la sede electrónica de la Agencia Tributaria. Necesitarás un certificado digital, clave PIN o el DNI electrónico.

- En persona, en una delegación de la Agencia Tributaria. Previamente, debes rellenar el formulario en su web y descargarlo en PDF.

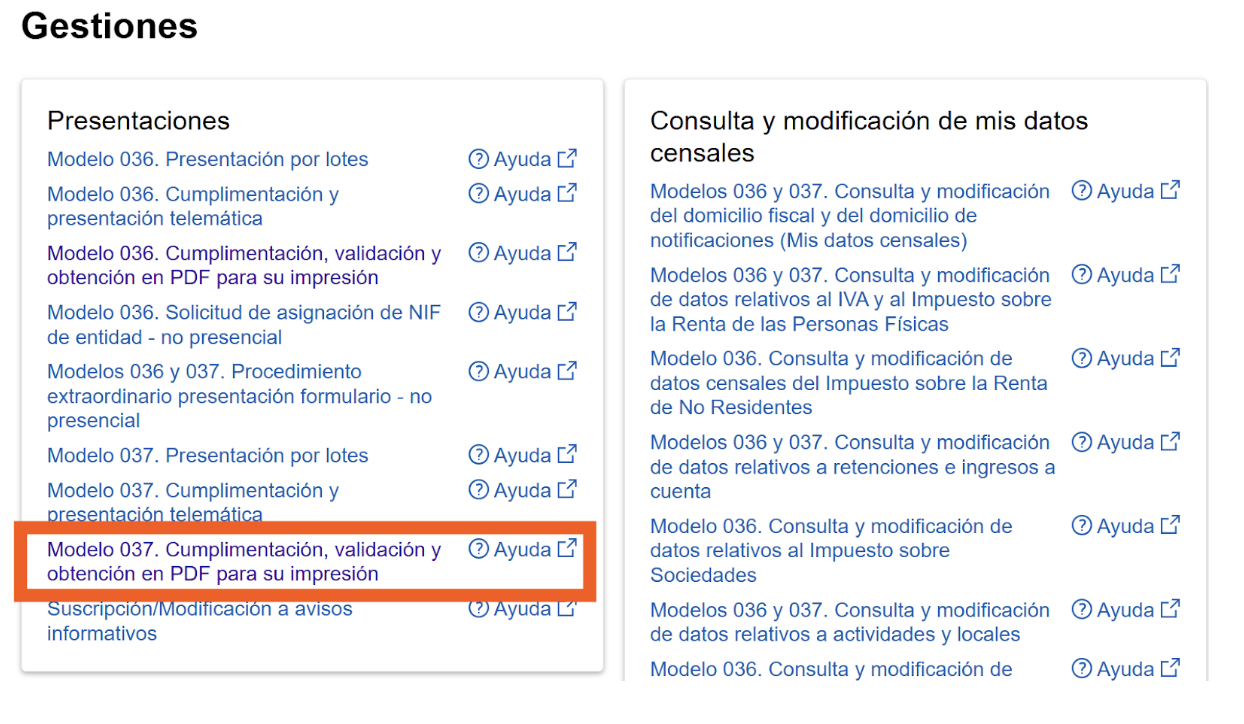

Elijas la opción que elijas, todos los caminos llevan a Roma, es decir, a la web de la AEAT:

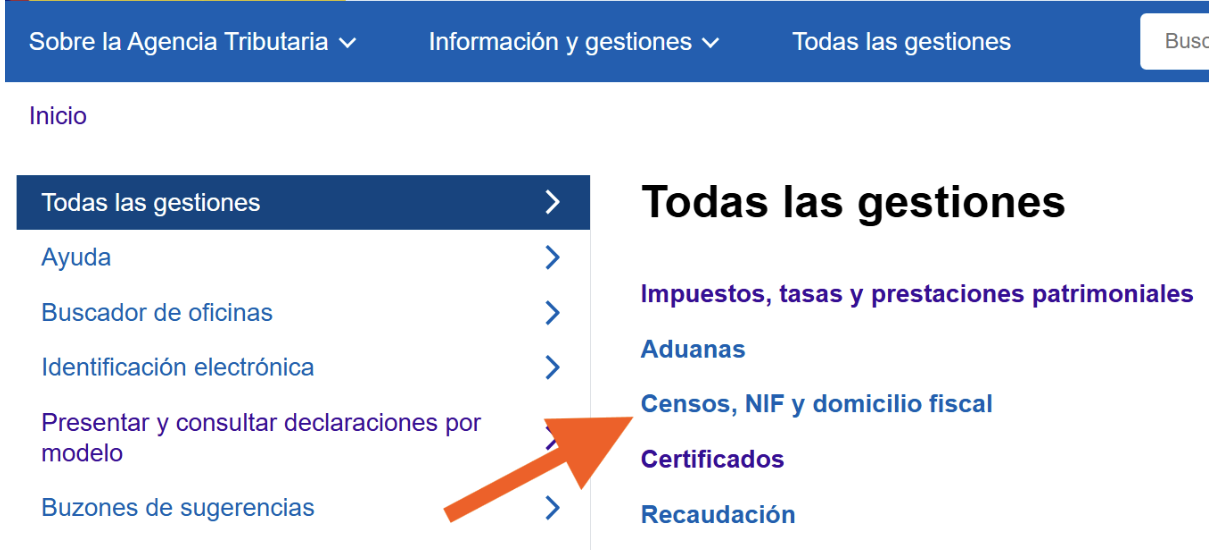

- Clica en Todas las gestiones y luego en Censos, NIF y domicilio fiscal:

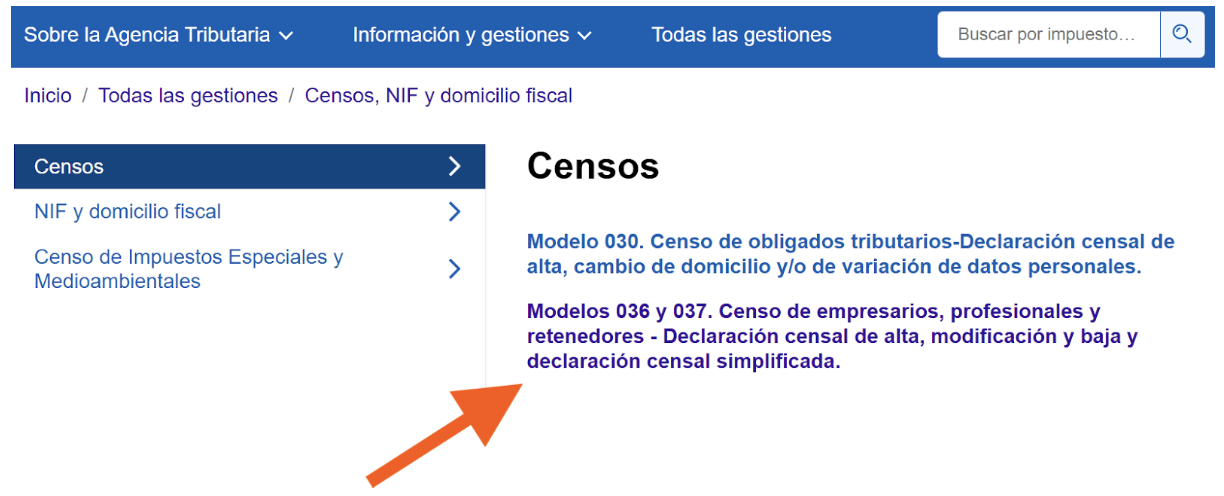

- Selecciona Censos y, a continuación, haz clic en Modelos 036 y 037:

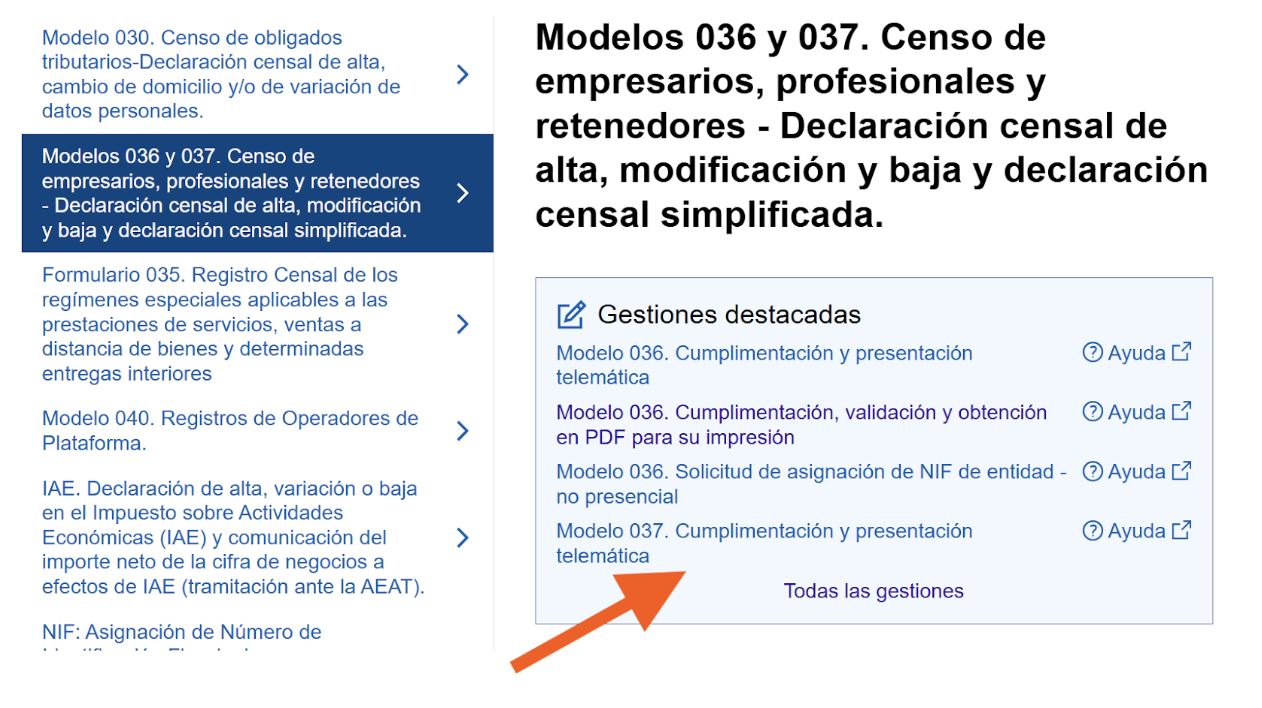

- Ahí encontrarás la opción de presentar el modelo 037 de manera telemática:

- Para presentarlo en persona en la delegación de Hacienda, clica en Todas las gestiones para acceder al formulario online. Al rellenarlo, tendrás la opción de descargarlo en PDF para entregarlo en una oficina de la AEAT:

Y ahora a rellenarlo ✍️

Instrucciones para rellenar el modelo 037 (con ejemplos)

Lo presentes por internet o en persona, debes rellenar el mismo formulario 037 online.

Son 3 páginas, pero muchas casillas. Y hasta 6 apartados:

- Causas de presentación (página 1)

- Identificación (página 1)

- Impuesto sobre la renta de las personas físicas (página 2)

- Impuesto sobre el valor añadido (página 2)

- Retenciones e ingresos a cuenta (página 3)

- Declaración de actividades económicas y locales (página 3)

Si ya has entrado en formulario, te habrás dado cuenta de que hay una cuarta página. Esta solo te interesa si vas a darte de baja y quieres nombrar un sucesor para tu negocio.

Y ahora que ya hemos hecho las presentaciones, veamos los detalles por partes.

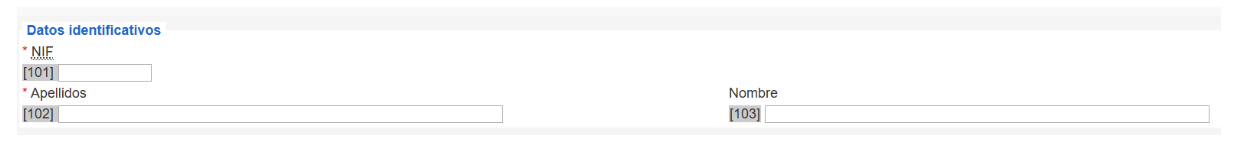

0. Datos identificativos: casillas 101, 102 y 103 del modelo 037

Esto es lo más básico (y fácil) al rellenar el modelo 037: indicar tus datos identificativos.

Es decir, tu NIF (DNI o NIE), nombre y apellidos:

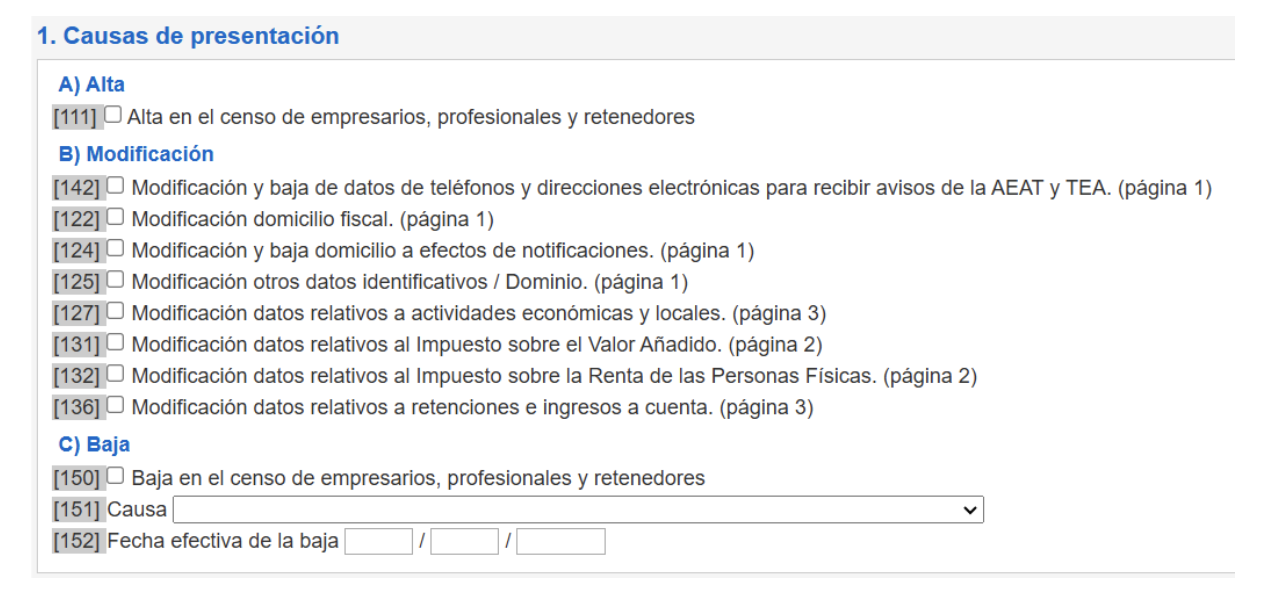

1. Causas de presentación: casillas 111 a 152 del modelo 037

Al ser un modelo que sirve para el alta de autónomo, darse de baja o modificar tu situación fiscal, debes aclarar primero de todo por qué lo presentas:

- Si es para darte de alta de autónomo, marca la casilla 111.

- Si es para darte de baja, marca la casilla 150, selecciona una causa de baja en la casilla 151 e indica la fecha de la baja en la casilla 152.

- Para modificar tu situación censal, tienes varias casillas. Por ejemplo, si vas a cambiar tu domicilio fiscal, marca la casilla 122. Para cambios en tu forma de tributar en el IVA o en el IRPF, elige la casilla 131. Para cambiar o dar de baja tu dirección de notificaciones de Hacienda, marca la casilla 124.

Cada causa te obliga a rellenar otras casillas del modelo 037. Pero eso lo vamos a ir viendo paso a paso.

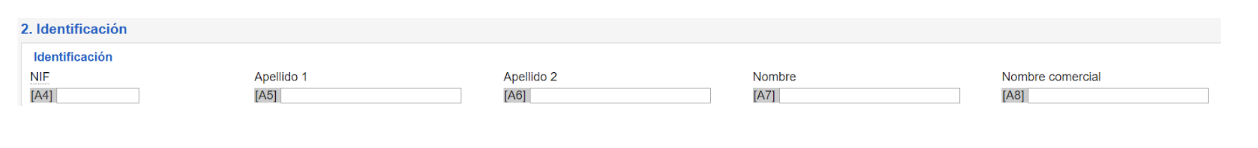

2. Identificación: casillas A4 a A69 del modelo 037

El apartado de identificación es uno de los más pesados, porque debes ir casilla a casilla indicando datos como tu domicilio fiscal y el de notificaciones.

- En las casillas A4, A5, A6 y A7 indica tu NIF, apellidos y nombre, respectivamente. La casilla A8 solo debes rellenarla si usas un nombre comercial.

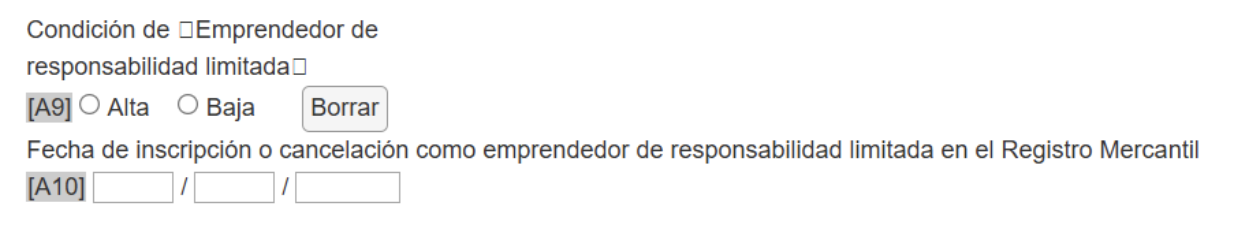

- Si vas a darte de alta (o baja) como emprendedor de responsabilidad limitada (o ERL), marca la casilla que te aparece con ese nombre. En la casilla A9 podrás indicar el alta o baja. Y en la casilla A10, la fecha de inscripción o baja en el Registro Mercantil (previamente, debes haber entregado la escritura como ERL en el Registro).

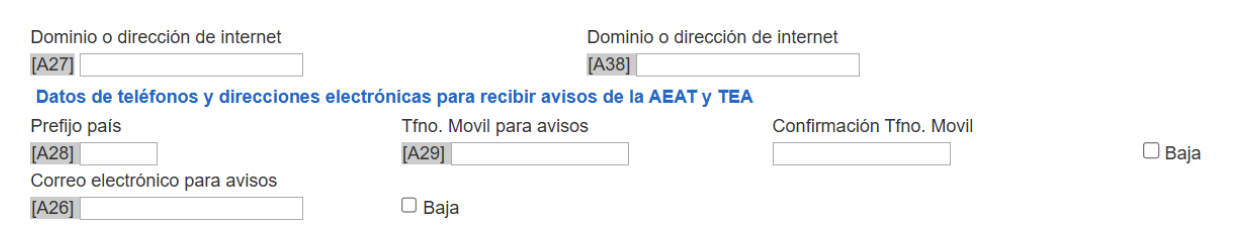

- Si tienes una página web, indica su dominio (o URL) en las casillas A27 y A38.

- Las casillas A28, A29 y A26 están pensadas para comunicar tu número de teléfono y dirección de email para recibir avisos de Hacienda. También sirve para darlos de baja.

- Para indicar tu domicilio fiscal, tienes las casillas A11 a A24 (tipo de vía, nombre, número, etc.).

- En la casilla 39 has de seleccionar el indicador de referencia catastral y en la casilla A30, la referencia catastral. Esta puedes consultarla en la web del catastro (o llamando al 902-373635).

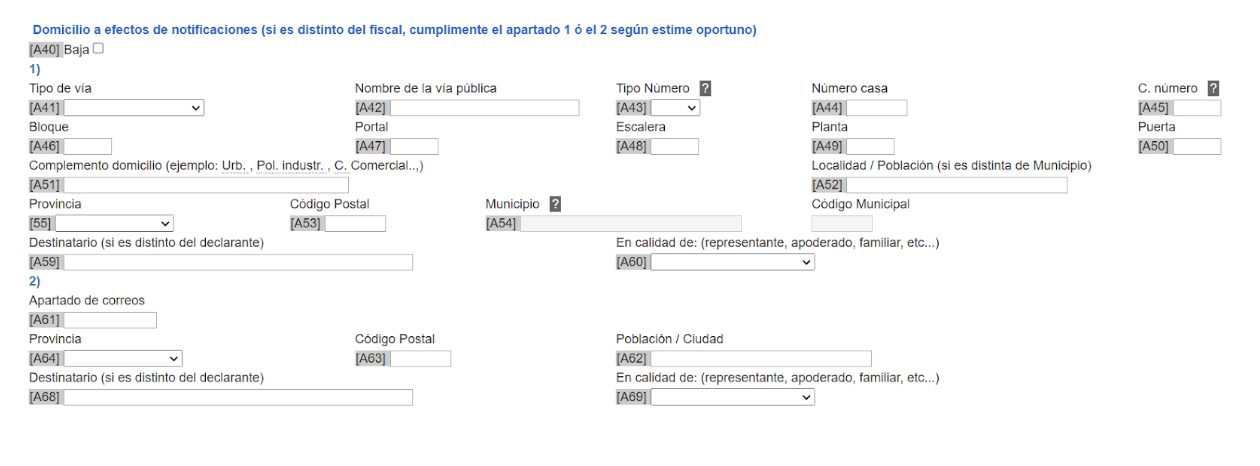

- Lo que sigue en este apartado (casillas A41 a A69), solo debes rellenarlo si tu dirección de notificaciones de Hacienda es distinta de tu dirección fiscal (la que has comunicado antes). Para darlo de baja, marca la casilla A40:

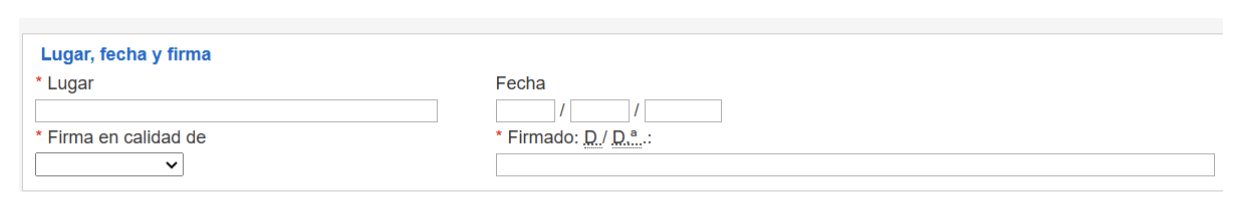

- Y aunque todavía no has terminado, en esta página has de indicar el lugar, fecha y firma de presentación:

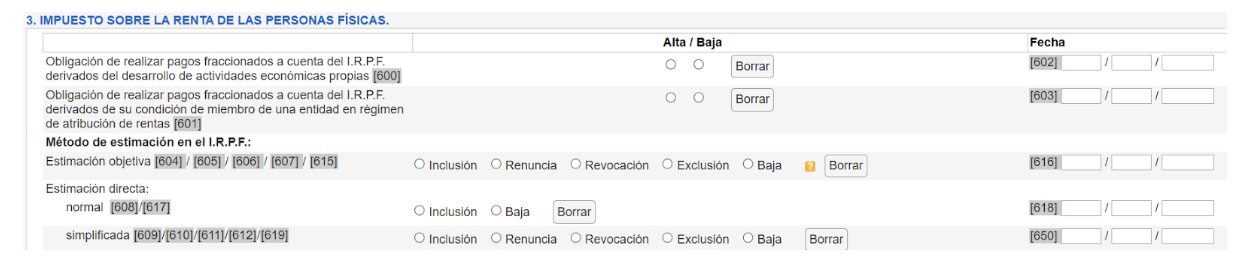

3. Impuesto sobre la renta de las personas físicas: casillas 600 a 614 del modelo 037

Aquí empieza lo interesante: tus impuestos de autónomo 😏

En concreto, el impuesto sobre la renta de las personas físicas (o IRPF), que es por el que tributa tu actividad.

Como es un apartado algo complejo, vamos a subdividirlo.

Elige tu método de estimación en el IRPF en el modelo 037

Como autónomo, puedes tributar el IRPF siguiendo 2 métodos de cálculo o estimación:

- Estimación directa, que puede ser normal o simplificada

- Estimación objetiva (o módulos)

Esto es algo que debes tener claro al darte de alta. Aquí tienes una breve guía:

- En estimación directa, Hacienda te aplica el IRPF sobre tu beneficio (la diferencia entre tus ingresos y gastos). Si facturas por encima de 600.000 € al año, tributas por estimación directa normal. Si facturas menos, en estimación directa simplificada.

- En estimación objetiva (o módulos), tributas a partir de unos criterios que Hacienda fija por decreto según tu actividad. Solo algunas actividades pueden tributar en módulos (por ejemplo, comercio minorista o transportistas). Y dentro de unos límites (250.000 € al año). Este régimen es voluntario.

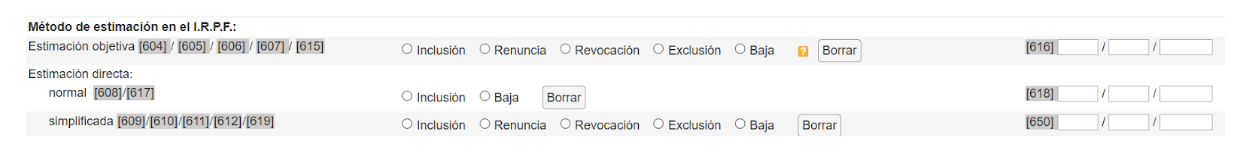

Esto debes indicarlo en el subapartado Método de estimación en el IRPF:

- Para estimación objetiva o módulos, tienes las casillas 604, 605, 606, 607 y 615 para indicar tu inclusión, renuncia, revocación, exclusión o baja de este régimen. En la casilla 616 has de indicar la fecha (de inclusión, renuncia, revocación, exclusión o baja).

- Para estimación directa, debes marcar la casilla de inclusión o baja cuando tributas por normal (casillas 608 y 617). Y si lo haces por simplificada, las casillas 609, 610, 611, 612 y 619 para indicar tu inclusión, renuncia, revocación, exclusión o baja. También has de anotar la fecha en las casillas 618 (para normal) y 650 (para simplificada).

Por ejemplo, pongamos que estás rellenando el modelo 037 para darte de alta de autónomo y vas a tributar por estimación directa simplificada (como la mayoría de autónomos, por cierto).

Debes marcar la casilla de inclusión (609) y especificar la fecha de comienzo de tu actividad en la casilla 650.

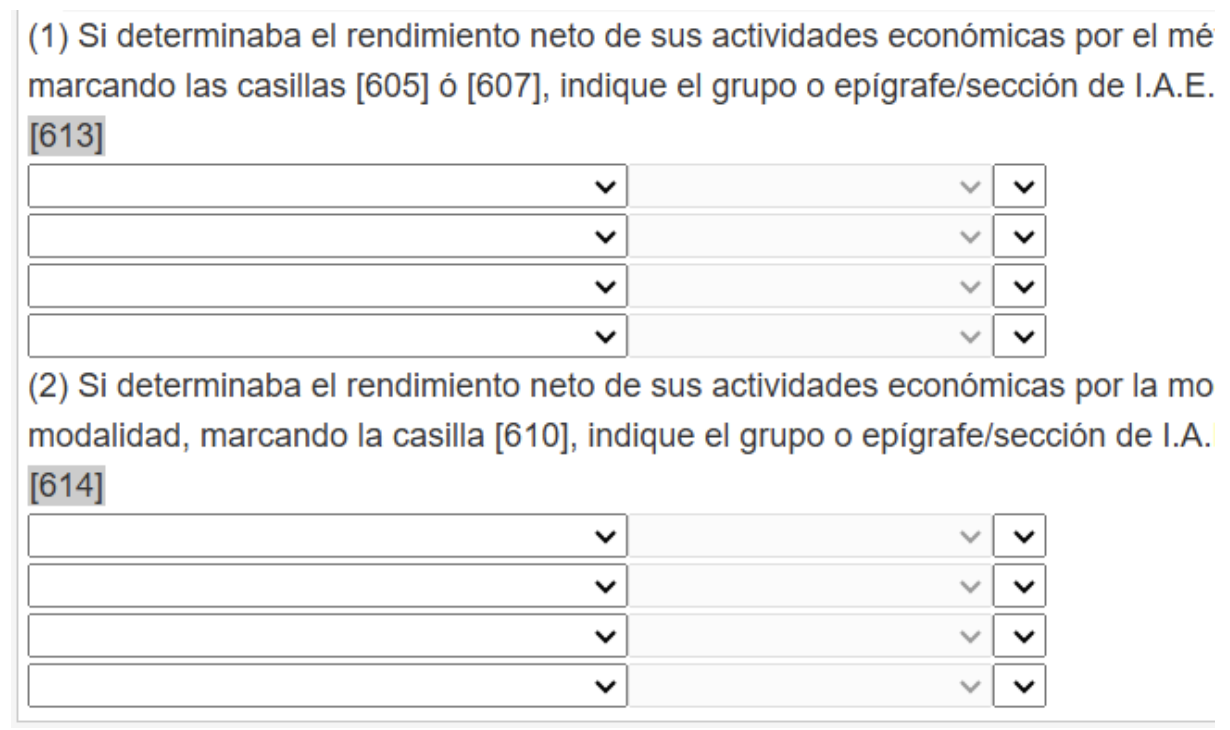

Al final de este subapartado verás otras dos casillas, la 613 y la 614:

- Casilla 613. Solo debes rellenarla si eres autónomo en módulos y has iniciado (o renunciado a) otra actividad que tributa en estimación directa. En esta casilla, Hacienda quiere asegurarse en qué actividad en módulos vas a seguir.

- Casilla 614. Si tributas en estimación directa simplificada e inicias (o renuncias a) una actividad en otro método (módulos o directa normal), indica la actividad en la que vas a seguir de alta.

Este apartado del IRPF todavía no ha terminado. Debes retroceder al principio.

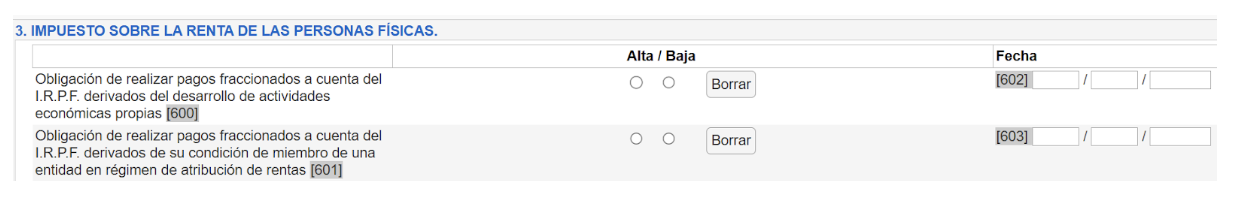

La casilla 600 del modelo 037 (o cuándo debes darte de alta en los pagos fraccionados del IRPF)

Nos habíamos saltado las dos primeras casillas de este apartado. En especial, la casilla 600 de pagos fraccionados en el IRPF.

La casilla 601 (y la 603) solo te afectan si eres miembro de una sociedad civil, comunidad de propietarios o sociedad laboral.

Dicho esto: los pagos fraccionados del IRPF son pagos adelantados que cada trimestre debes hacer sobre este impuesto.

Pero solo cuando:

- Tributas en módulos

- Tributas en estimación directa, estás dado de alta en una actividad empresarial en el impuesto de actividades económicas (IAE) o no aplicas retenciones a más del 70 % de tus facturas

Si estás en módulos deberás presentar cada trimestre el modelo 131.

Si estás en estimación directa y ejerces una actividad empresarial, el modelo 130.

En ambos casos, debes marcar la casilla 600 de alta (o baja) y en la casilla 602, la fecha de inicio (o baja).

Y ahora las dudas: ¿qué es eso de una actividad empresarial en el IAE? ¿Y las retenciones?

- El IAE es un impuesto que como autónomo no debes pagar. Está formado por 3 grandes tipos de actividad (empresariales, profesionales y artísticas) que a su vez se subdividen en actividades (llamadas epígrafes).

- Una actividad empresarial es, en general, aquella que se realiza dentro de una organización (una clínica o una academia).

- Puedes estar dado de alta en una actividad empresarial sin ser una empresa. Por ejemplo, cuando eres autónomo y tienes un ecommerce de venta al por menor (a particulares).

En cuanto a las retenciones, basta con señalar que se refiere a las retenciones que se aplican en las facturas.

Los autónomos en actividades empresariales no deben hacer facturas con retención.

Solo los que hacen actividades profesionales o artísticas y facturan a autónomos o empresas dentro de España.

4. Impuesto sobre el valor añadido: casillas 501 a 599 del modelo 037

El apartado sobre el impuesto sobre el valor añadido (o IVA) del modelo 037 también tiene su qué.

Para empezar, está subdividido en 4 apartados: A, B, C y E (el D se lo saltaron 🤔).

Como es un apartado con mucha chicha, vamos a verlo por separado.

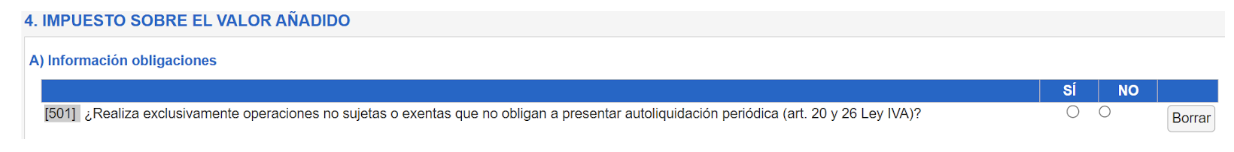

A. Casilla 501 de operaciones exentas

En la casilla 501 debes marcar si tu actividad está exenta de IVA (o no).

Esto te librará de una de las grandes pesadillas de los autónomos: presentar el modelo 303 de IVA cada trimestre.

Por resumir, estos artículos detallan actividades exentas de IVA como:

- Aquellas relacionadas con la salud, la educación, los servicios sociales, el deporte y la cultura, así como determinados servicios financieros y de seguros (artículo 20).

- O actividades relativas a la compra de bienes de otro país de la UE (lo que se conoce como adquisiciones intracomunitarias exentas, según el artículo 26).

Sobre esto último una pequeña aclaración: esta casilla no se refiere a compras intracomunitarias de cualquier producto.

Sino únicamente a las compras intracomunitarias exentas.

Es decir, compra de bienes exentos de IVA en España, importaciones (de un país que no pertenece a la UE) u operaciones triangulares (donde intervienen un proveedor, un intermediario y un cliente de distintos países de la UE).

¿Pero no están exentas todas las operaciones intracomunitarias?

La compra y venta entre autónomos y empresas de distintos países de la UE se conocen como operaciones intracomunitarias.

Aunque no se aplica el IVA, no todas estas operaciones están exentas. Es decir, pueden estar sujetas a IVA (de hecho, la mayoría lo están).

Pero para facilitar el comercio entra autónomos y empresas dentro de la UE, no se aplica el IVA.

Estas operaciones (compras o ventas) debes declararlas igualmente en el modelo 303.

Menos las que están exentas, según el artículo 26 de la ley de IVA que antes te hemos mencionado.

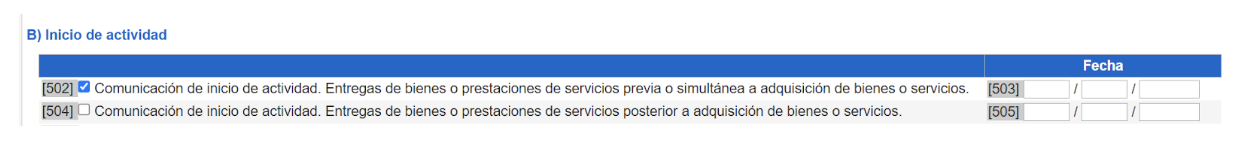

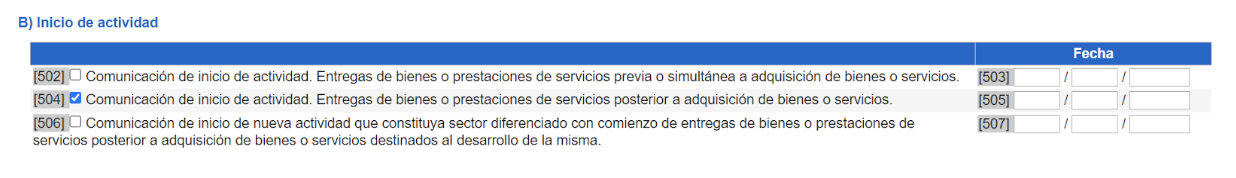

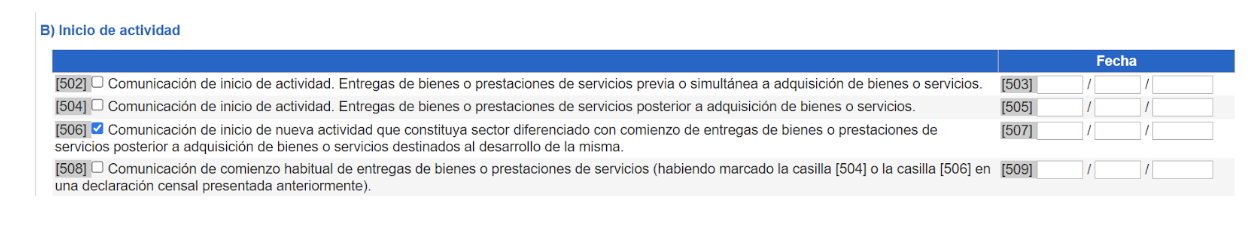

B. Casillas 502 a 509 de inicio de actividad en el modelo 037

Al empezar una nueva actividad, puedes encontrarte en una de estas situaciones:

- Que no debas comprar nada (materiales, herramientas) para empezar a vender. Si es así, marca la casilla 502 e indica la fecha de inicio en la casilla 503:

- Que antes de empezar a vender, debas comprar materiales. Por ejemplo, un coche, materias primas para fabricar un producto, un ordenador, etc. Si es así, debes marcar la casilla 502 y la fecha de comienzo de tu actividad en la casilla 504. Esto es importante para poder deducir el IVA de esas compras:

- Que vayas a empezar una nueva actividad diferente a la que ya ejerces, y empieces a vender después de haber comprado materiales para desarrollar esta nueva actividad. Si es así, selecciona la casilla 506 e indica la fecha de inicio en la casilla 507:

- La casilla 508 solo debes rellenarla si presentas el modelo 037 para hacer una modificación y anteriormente lo habías presentado marcando la casilla 504 o 506. Pero no te vayas todavía: debes indicar la fecha de comienzo en la casilla 509.

C. Casillas 510 a 569 de regímenes aplicables

En el IVA de autónomos existen distintos regímenes. Uno general, que es el que se aplica a la mayoría de autónomos.

Y otros específicos o especiales, que se aplican a actividades minoritarias como la agricultura y la ganadería o a los autónomos en módulos.

Estos regímenes afectan a la manera de calcular el IVA y declararlo a Hacienda.

Y como autónomo puedes estar dado de alta en varios regímenes si ejerces distintas actividades.

Por ejemplo, si te dedicas al marketing digital estarías dado de alta en el régimen general de IVA.

Pero pongamos que tienes un comercio de ropa al por menor: debes darte de alta en el régimen especial de recargo de equivalencia (diseñado para el comercio minorista).

El modelo 037 no permite el alta en todos los regímenes de IVA. Solo en los más comunes entre los autónomos:

- El régimen general, en la casilla 510 seleccionando el alta (o baja). También debes informar del epígrafe de IAE de tu actividad (casilla 511) y de la fecha de alta (casilla 512).

- El régimen de recargo de equivalencia (para el comercio minorista), en la casilla 514, indicando el alta (o baja), el epígrafe de IAE (casilla 515) y la fecha de alta o baja (casilla 516).

- El régimen simplificado de IVA (si eres autónomo en módulos), en las casillas 550 (incluido), 554 (excluido), 558 (renuncia), 562 (revocación) y 566 (baja). Has de indicar el epígrafe de IAE (casillas 551, 555, 559, 563 y 567) y la fecha (casillas 552, 556, 560, 564, 568).

- El régimen de criterio de caja, en las casillas 517 (incluido), 529 (excluido), 549 (renuncia), 573 (revocación) y 561 (baja). También has de indicar el epígrafe de IAE (casillas 521, 533, 553, 581 y 565) y la fecha (casillas 525, 537, 557, 585 y 569).

- El régimen de agricultura, ganadería y pesca, en las casillas 534, 538, 542, 546 y 570. Has de indicar el epígrafe y las fechas:

¿Qué es el régimen de criterio de caja?

En el régimen general de IVA, debes ingresar a Hacienda el IVA de tus facturas de venta aunque no las hayas cobrado.

Con el criterio de caja, solo ingresas el IVA de aquellas facturas que has cobrado.

Este régimen tiene sus contrapartidas: solo puedes deducir el IVA de tus gastos cuando hayas pagado a tus proveedores.

Y existe un límite para ingresar el IVA de tus ventas: el 31 de diciembre del año siguiente

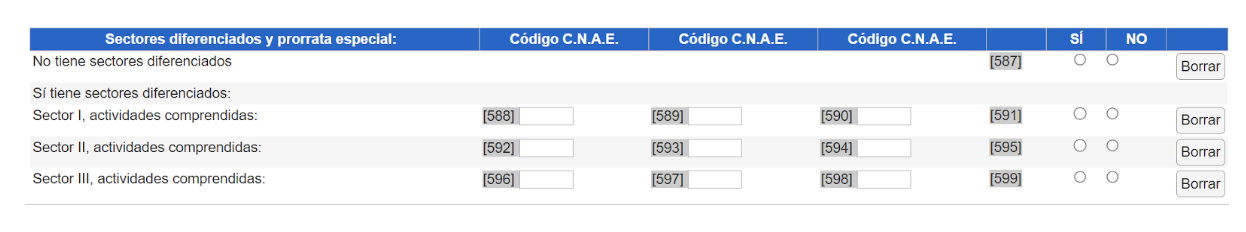

D. Casillas 586 a 599 de deducciones

El título de este subapartado (Deducciones) puede confundir 🤔

Se refiere a deducciones, sí.

Pero cuando ejerces una actividad sujeta a IVA (con derecho a deducir tus gastos) y otra exenta (sin derecho a deducción).

Es decir, en las actividades exentas de IVA no puedes deducir tus gastos. Pero si a la vez haces otra actividad con IVA, puedes deducir los gastos relacionados.

Estos son casos muy poco frecuentes entre los autónomos. Pero puede ser tu situación.

Si es así, en la casilla 586 debes proponer a Hacienda un porcentaje de deducción:

Este porcentaje es una estimación que debes hacer de lo que crees que vas a gastar por tu actividad con derecho a deducción.

Al terminar el año, deberás hacer unos ajustes con Hacienda (en el modelo 303) según lo que hayas gastado realmente.

Por ejemplo, imagina que tienes una actividad sujeta a IVA (como desarrollador web) y otra exenta (impartes clases de desarrollo web).

En este caso, solo puedes deducir el IVA de los gastos de tu actividad con IVA.

Pongamos que estimas que el 70 % de tus gastos proceden de esta actividad. Deberás indicar ese porcentaje en la casilla 586.

Esto significa que deducirás solo el 70% del IVA de tus gastos cuando presentes el modelo 303 cada trimestre.

A continuación, deberás indicar el CNAE (un código parecido al epígrafe de IAE) de tu actividad.

Y si las distintas actividades están diferenciadas o no:

Este apartado es denso y requiere suma atención. Sobre todo, una atención personalizada.

Por lo que no dudes en contactar con uno de nuestros mentores fiscales si este es tu caso.

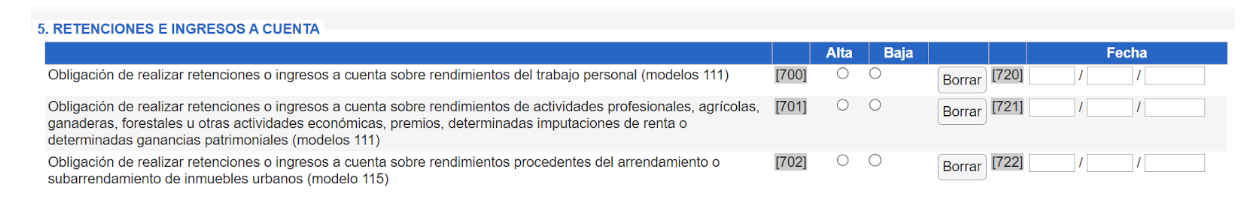

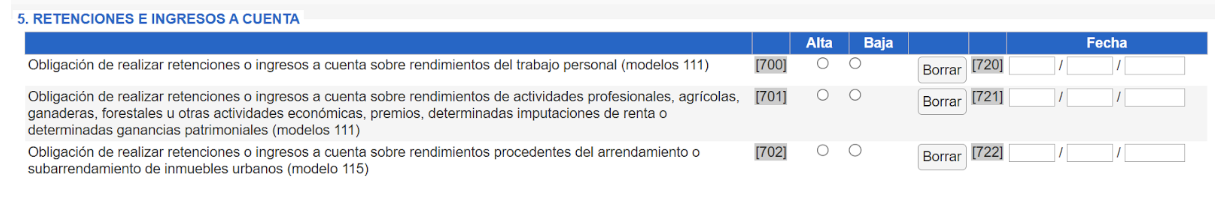

5. Retenciones e ingresos a cuenta: casillas 700 a 702 y 720 a 722 del modelo 037

Aún no hemos acabado con los impuestos 😬

Este subapartado de retenciones e ingresos a cuenta solo debes rellenarlo si:

- Tienes proveedores que te emiten facturas con retención (estos proveedores son autónomos): marca la casilla 700 de alta o baja, según la situación. Y la fecha de alta o baja (casilla 720).

- Tienes empleados y debes aplicar retenciones en sus nóminas: marca la casilla 701 de alta (o baja, cuando ya no tengas empleados) y la fecha de alta o baja (casilla 721).

- Vas a alquiler un local de negocio, despacho, almacén, etc., y el propietario debe aplicar retenciones en las facturas de alquiler: marca la casilla 702 de alta o baja y la fecha de alta o baja (casilla 722).

Marcar alguna de estas casillas de alta te obliga a presentar los siguientes modelos fiscales de retenciones:

- El modelo 111 si tienes facturas de gastos con retención (de proveedores) o nóminas de empleados (casillas 700 y 701)

- El modelo 115 si alquilas un local y el propietario te aplica retenciones en la factura (casilla 702)

Y si tu situación cambia —por ejemplo, ya no tienes un local alquilado o empleados en nómina— tienes que marcar las respectivas casillas de baja y la fecha.

6. Declaración de actividades económicas y locales: casillas 400 a 455

Este apartado sirve para indicar a Hacienda a qué te vas a dedicar y dónde vas a trabajar.

Veámoslo por separado.

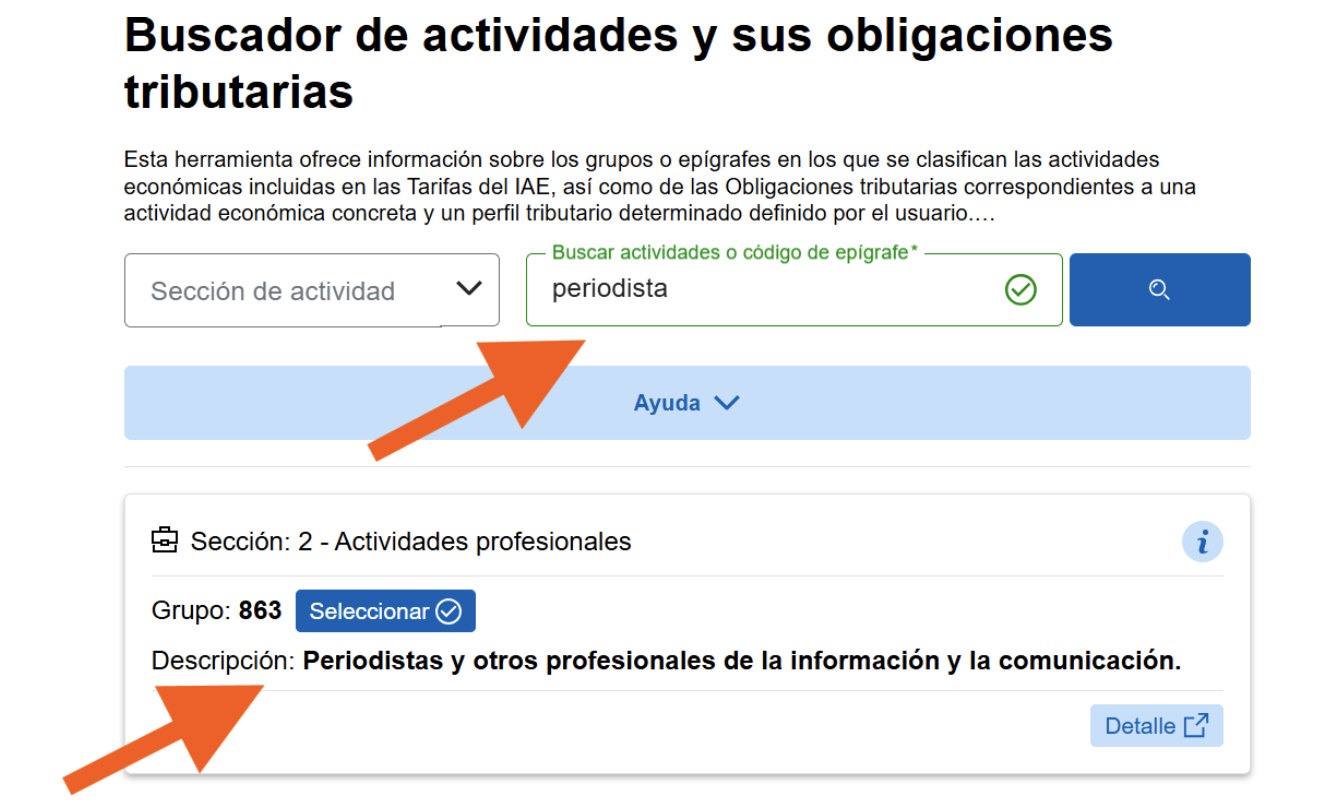

A) Actividad: casillas 400, 402 y 403 del modelo 037

En este subapartado, debes tener claro el epígrafe de IAE de tu actividad.

Para esto, puedes consultar en el mismo formulario 037 el buscador de IAE de Hacienda.

Solo tienes que teclear el nombre de tu actividad y el buscador te sugerirá el epígrafe correspondiente:

Saber tu código de IAE no siempre es fácil como en este ejemplo que te mostramos.

Hay actividades que no tienen un epígrafe claro. O, incluso, que pueden encuadrarse en distintos epígrafes según pequeños detalles.

Como la elección influye sobre aspectos importantes como tus declaraciones fiscales o tus gastos deducibles, te recomendamos consultarlo con un experto fiscal 📱

Una vez que ya conoces tu epígrafe de IAE:

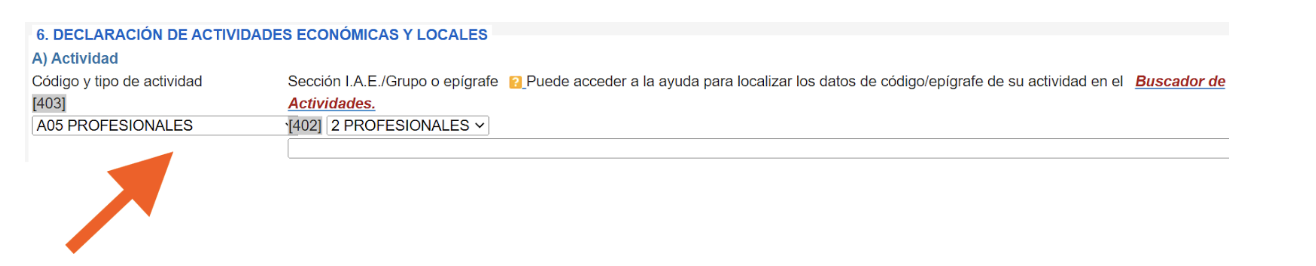

- Elige el código y tipo de actividad en la casilla 403. Se desplegarán varias opciones. Por ejemplo, una de las más frecuentes entre los autónomos es la A05 de profesionales:

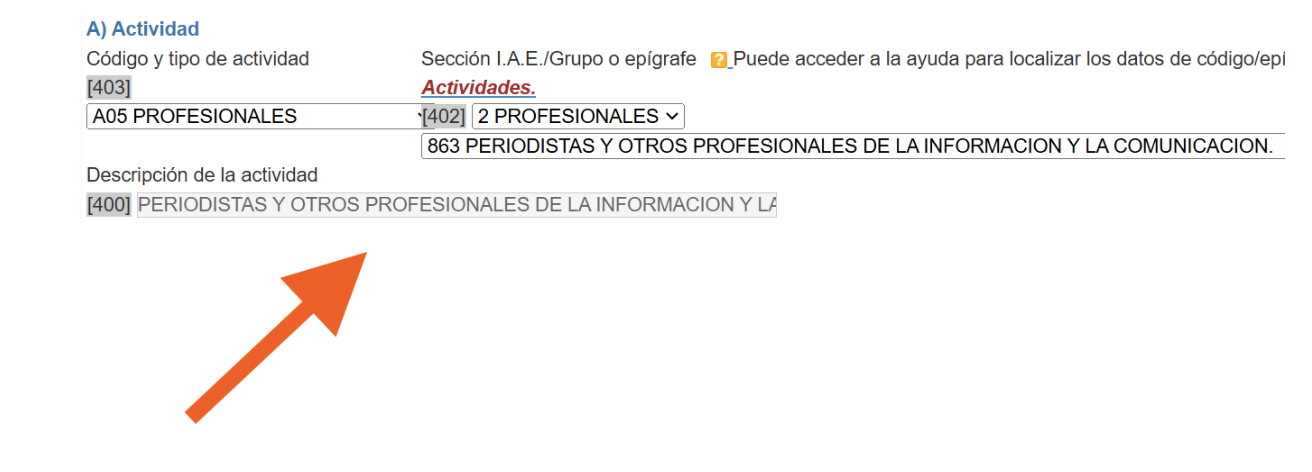

- Al elegir un código, en la casilla 402 debes indicar tu epígrafe de IAE según el tipo de actividad (profesional, artística o empresarial):

- Al seleccionar el epígrafe, en la casilla 400 se indicará automáticamente la descripción:

Superado el trance de los epígrafes, toca informar de tu lugar de trabajo.

B) Lugar de realización de la actividad: casillas 405 a 455 del modelo 037

Hacienda quiere saber dónde trabajas. Y si lo haces desde casa, en un despacho u oficina.

También quiere saber si tienes un almacén o depósito.

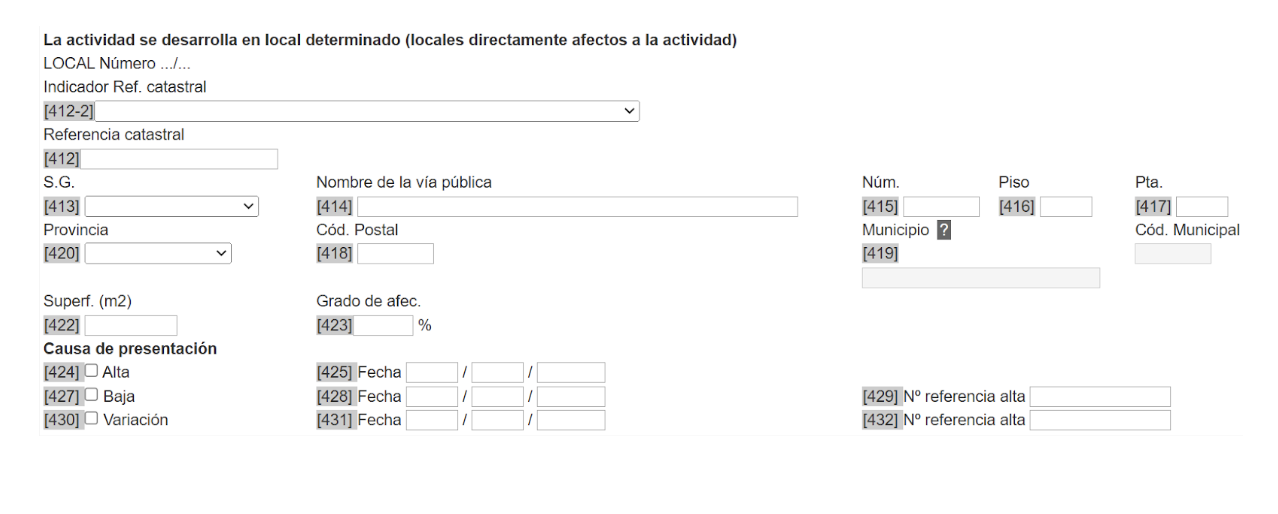

Si trabajas desde casa, en un despacho u oficina o tienes una tienda (física), debes rellenar el subapartado de La actividad se desarrolla en local determinado (locales directamente afectos a la actividad):

- En la casilla 412-2, selecciona el indicador de referencia catastral para que Hacienda sepa si tu casa o despacho está en España (excepto en el País Vasco o Navarra) o en el País Vasco o Navarra.

- En la casilla 412 escribe la referencia catastral. Si trabajas en casa, es la misma que indicaste en la casilla A30 de la primera página.

- De la casilla 413 a la 418 has de señalar el tipo de vía (calle, avenida, etc.), el nombre de la calle, número, piso, puerta, provincia y código postal. El nombre del municipio se rellena automáticamente en la casilla 419.

- En la casilla 422 indica la superficie (en metros cuadrados) de tu casa o despacho.

- En la casilla 423, el grado de afectación, es decir, el porcentaje del espacio que vas a usar para trabajar. Por ejemplo, si tu vivienda tiene 100 metros cuadrados y la habitación de trabajo ocupa 20 metros cuadrados, indica 20 %. Si es un despacho u oficina de uso profesional exclusivo, aquí indicarías el 100 %.

El grado de afectación influye en gastos deducibles como el alquiler o los suministros (luz, agua, gas).

Por ejemplo, si el grado de afectación es del 20 %, podrás deducir el 20 % del alquiler en el IRPF (siempre y cuando tengas un contrato aparte para ejercer tu actividad en casa).

Los suministros tienen un límite de deducción del 30 %. Y se aplica sobre el grado de afectación. Es decir, el 30 % de ese 20 % del ejemplo.

Finalmente, debes indicar la causa de la presentación:

- La casilla 424 es para informar del alta y la casilla 425 de la fecha.

- La casilla 427 sirve para informar de la baja. En la casilla 428 anotas la fecha de baja.

- La casilla 430 está pensada para comunicar alguna variación (por ejemplo, en el grado de afectación, si has cambiado de habitación para trabajar). También debes señalar la fecha (casilla 431).

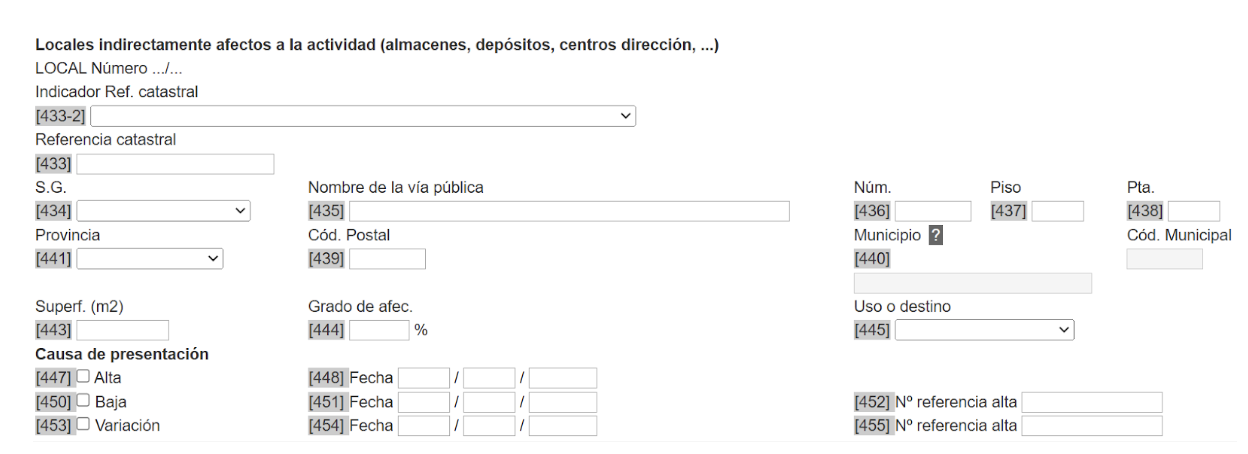

Este apartado tiene otras casillas para dar de alta o baja un almacén, depósito u otro local que no uses directamente para tu actividad, pero que es necesario para su funcionamiento:

Se rellena siguiendo la misma pauta, por lo que ya podemos dar por concluido el modelo 037.

O casi: como te decíamos al principio, existe una página 4 que solo debes rellenar si vas a darte de baja de autónomo nombrando a uno o varios sucesores.

Si te parece, lo dejaremos aquí. Y si te parece difícil rellenar el modelo 037, reserva ahora una consulta gratuita con uno de nuestros mentores fiscales 😊