Modelo 390: guía 2025 para rellenarlo y resolver tus dudas

Tú eliges:

El modelo 390 es complejo.

Complejo por su extensión. Y por su detalle, hasta para un autónomo con una facturación simple.

Hacienda tiene unas instrucciones en su web, pero que instruyen poco: dan por hecho que un autónomo ya debe partir de unos conocimientos fiscales sólidos.

Y eso, ya sabes, rara vez es así.

En lo que sigue, vamos a indicarte cómo debes rellenar el modelo 390. Paso a paso. Casilla a casilla. Con explicaciones claras, para que no pierdas el tiempo ni cometas errores.

Pero antes, empecemos por lo más básico 👇

¿Qué es el modelo 390?

El modelo 390 es el resumen anual del IVA de tu actividad de autónomo.

Es decir, es una declaración informativa sobre el IVA de tus ventas y compras del año natural (de enero a diciembre).

Es informativa porque no tienes que pagar nada. Hacienda tampoco te devolverá.

Y porque es el resumen del modelo 303, la declaración trimestral de autoliquidación del IVA.

“Autoliquidación” porque ahí sí debes pagar. Aunque a veces puede salirte a devolver 😉

¿El modelo 390 para qué sirve?

El modelo 390 sirve para informar de:

- El IVA anual de tus facturas de venta

- El IVA deducible anual de tus facturas de compra

Ahí entra todo tipo de operaciones: las nacionales y las internacionales (europeas, exportación e importación).

Y fíjate también que te hablamos del IVA deducible y no del IVA (a secas) de tus compras.

Esto es así porque solo debes informar del IVA que te puedes deducir en tus gastos.

Y no: no todo el IVA de tus gastos es deducible.

Si, por ejemplo, tienes gastos de gasolina, según tu actividad puedes tener un límite de deducción del 50 % del IVA.

La misma regla aplica si tienes gastos de suministro (luz, agua o gas) por trabajar desde casa: no puedes desgravar el 100 % del IVA, sino una parte.

¿Qué diferencia el modelo 303 y el 390?

Lo dicho, pero por resumir y recordarte:

- El modelo 303 es la declaración de autoliquidación del IVA trimestral: pagas a Hacienda la diferencia entre el IVA de tus ventas y el IVA de tus gastos deducibles del trimestre natural (de enero a marzo, de abril a junio, de julio a septiembre, de octubre a diciembre).

- El modelo 390 es una declaración informativa (no pagas nada) donde comunicas el IVA de los cuatro trimestres del año.

Podríamos definir el modelo 390 como un resumen anual del modelo 303.

Y no andaríamos nada equivocados 😉

¿Quién debe presentar el modelo 390?

Si durante el año has declarado el modelo 303 de IVA, estás obligado a presentar el modelo 390.

Es así de sencillo.

También debes presentarlo aunque te hayas dado de baja de autónomo y, por eso, hayas dejado de presentar el modelo 303.

Es decir, pongamos que te diste de baja de autónomo en junio de 2024.

Solo deberás presentar el modelo 303 de los dos primeros trimestres del año (de enero a marzo y de abril a junio).

Pero también el modelo 390, en las fechas que te indicaremos más adelante (venga, un pequeño adelanto: en enero 🤫).

¿Y quién no está obligado a presentar el modelo 390? ¿Solo aquellos que no deben presentar el modelo 303?

¿Qué autónomos están exentos del modelo 390?

Determinados autónomos (y empresas) están “exonerados” de presentar el modelo 390.

“Exonerado” es la palabra técnica para indicar que, en principio, sí deberían, pero Hacienda les perdona la vida 🤔

Estos son los afortunados:

- Los que liquidan el IVA a través del suministro inmediato de información (o SII), un sistema voluntario para los autónomos.

- Los autónomos en el régimen simplificado de IVA (es decir, los autónomos en módulos).

- Los que se dedican al alquiler de inmuebles urbanos (apartamentos, casas, locales comerciales u oficinas en ciudades).

Luego hay otro tipo de autónomos que tampoco debe presentar el modelo 390.

Pero no porque estén exonerados (perdonados). Sino porque, por su actividad, no deben hacerlo.

Es el caso, por ejemplo, de los que liquidan el IVA de forma puntual (o no periódica) como autónomos con actividades exentas que, de vez en cuando, deben presentar una liquidación de IVA para declarar los ingresos de una venta no ligada a su actividad principal (por ejemplo, la venta de un local).

Y ahora hablemos de plazos.

O, mejor dicho, del plazo.

¿El modelo 390 cuándo se presenta?

Al ser una declaración anual, el plazo de presentación del modelo 390 también es anual: del 1 al 30 de enero para el ejercicio fiscal del año anterior.

Es decir, cada enero deberás presentar el modelo 390 para informar del IVA declarado en el modelo 303 del año anterior.

Cuando el 30 cae en fin de semana o festivo, la fecha límite de presentación se alarga al siguiente día hábil.

Y si ha habido problemas técnicos en la web de Hacienda, el plazo se amplía 4 días naturales (incluyendo, por tanto, festivos y fin de semana).

¿Cómo presentar el modelo 390?

El modelo 390 solo lo puedes presentar de forma telemática.

Es decir, en la sede electrónica de la Agencia Tributaria (o AEAT).

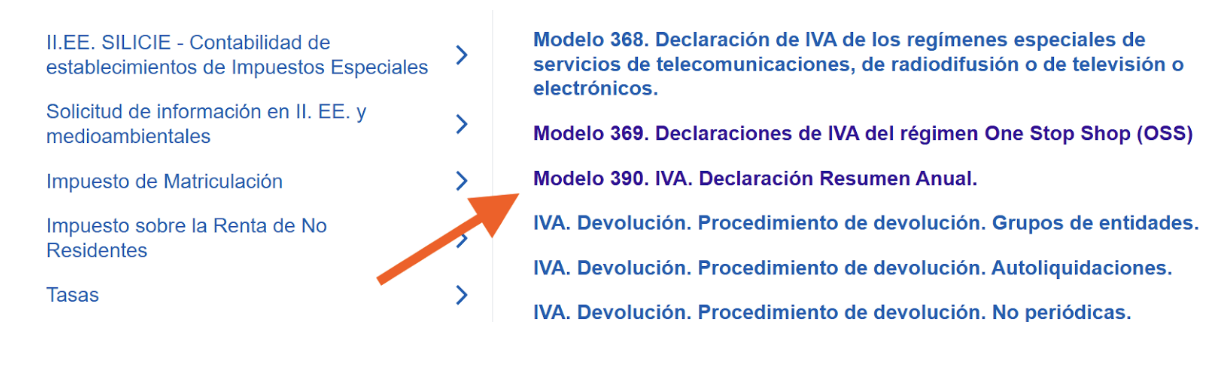

Para eso entra en su web, clica en Todas las gestiones y luego en Impuestos, tasas y prestaciones patrimoniales.

Entre las distintas opciones de este subapartado, tendrás la del IVA:

Al clicar sobre IVA, se mostrará un listado con los distintos modelos fiscales relacionados con este impuesto.

Verás que son bastantes. Pero a ti solo te interesa uno, el modelo 390:

Y ya casi lo tienes. El siguiente paso es clicar sobre Modelo 390. Ejercicio [Año]. Presentación:

Y otro paso más: identificarlo con un certificado electrónico (certificado digital, DNI electrónico o Clave PIN) y adentro.

Una vez dentro, toca rellenarlo 👇

Instrucciones del modelo 390: cómo rellenarlo paso a paso

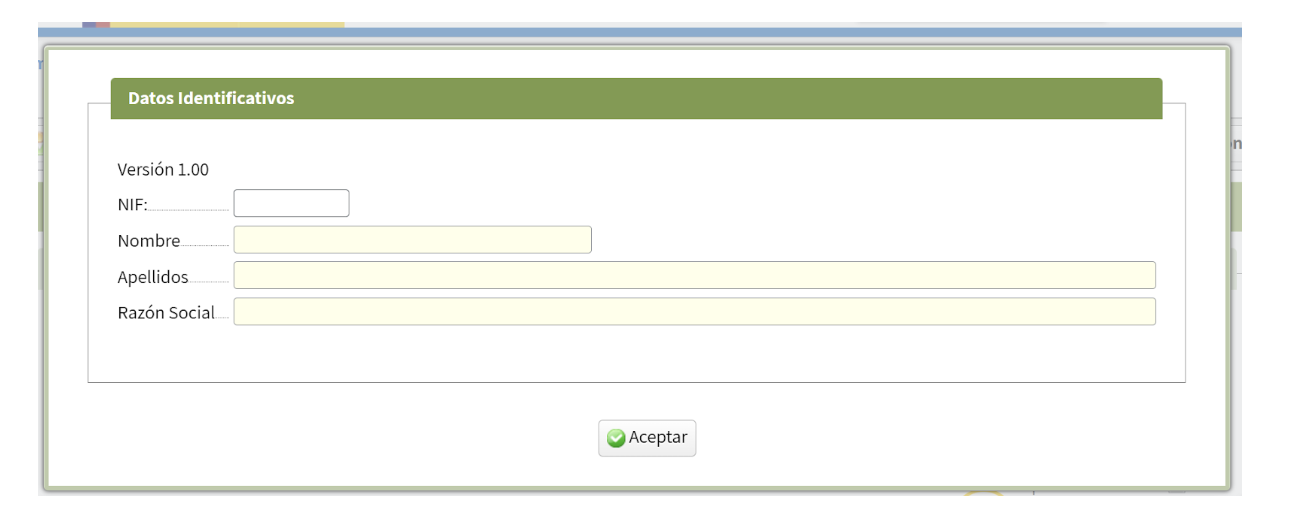

Al entrar en el formulario del modelo 390, lo primero que deberás hacer es identificarte.

Es decir, indicar:

- Tu NIF (DNI o NIE)

- Tu nombre y apellidos (la razón social la puedes ignorar, porque no eres una empresa)

A continuación te aparecerá un aviso informándote en qué casos no debes presentarlo.

Como esta duda ya te la hemos solucionado, clica en Aceptar y adelante.

Por delante tienes un formulario de 17 páginas. No te asustes: no debes rellenarlas todas.

Si es tan expansivo es porque existen situaciones muy específicas de IVA que exigen un trato aparte.

Así que vayamos por partes, empezando por el principio (como debe ser).

El devengo del modelo 390

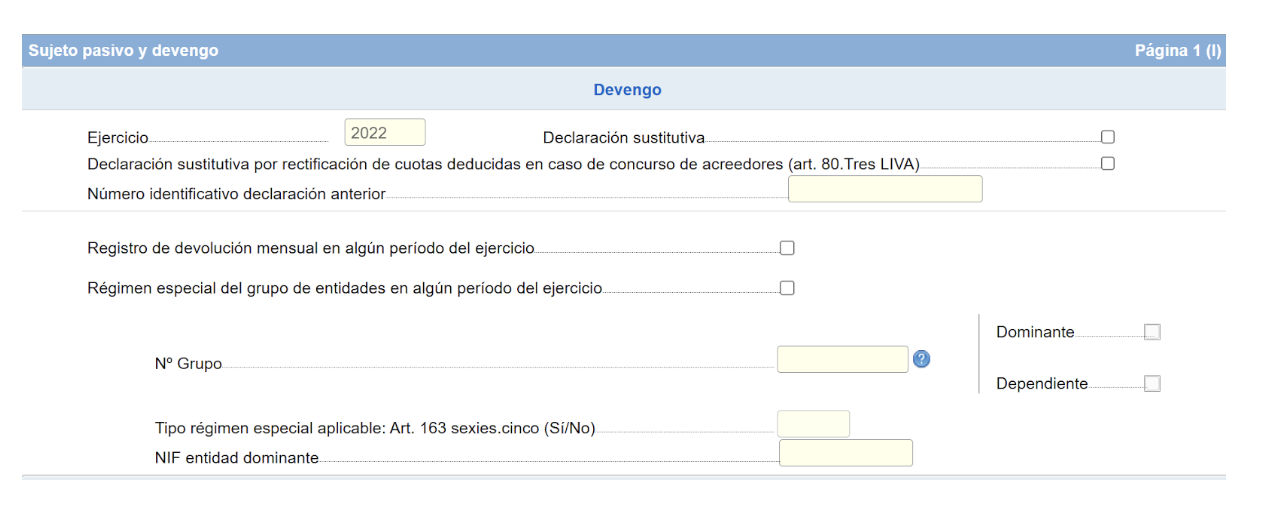

La primera página arranca con un apartado de nombre técnico: Devengo 🫨

Se refiere al devengo del IVA, es decir, el periodo en que tuvieron lugar las operaciones sujetas a IVA que vas a declarar.

Por defecto, ya aparece el año (Ejercicio).

Como autónomo no deberías tocar nada más.

A no ser que vayas a presentar una sustitutiva para modificar una declaración del modelo 390 ya presentada.

En tal caso, deberías marcar la casilla de Declaración sustitutiva e indicar su número de justificante (los 13 dígitos que encontrarás en el encabezado).

Datos estadísticos del modelo 390

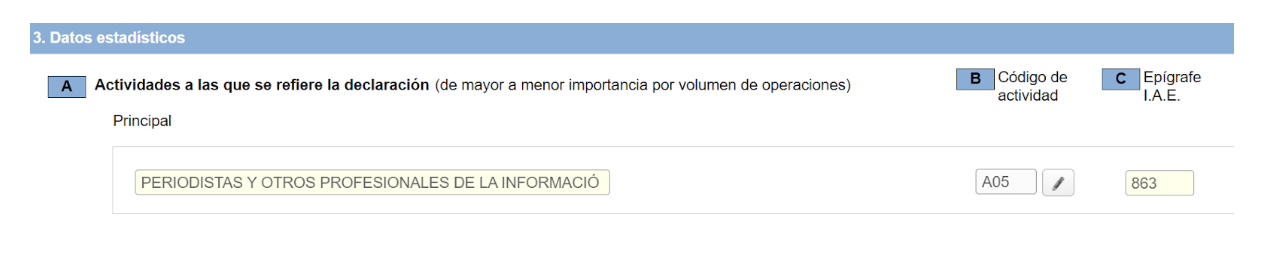

En la misma página, debes rellenar unos datos estadísticos sobre tu actividad:

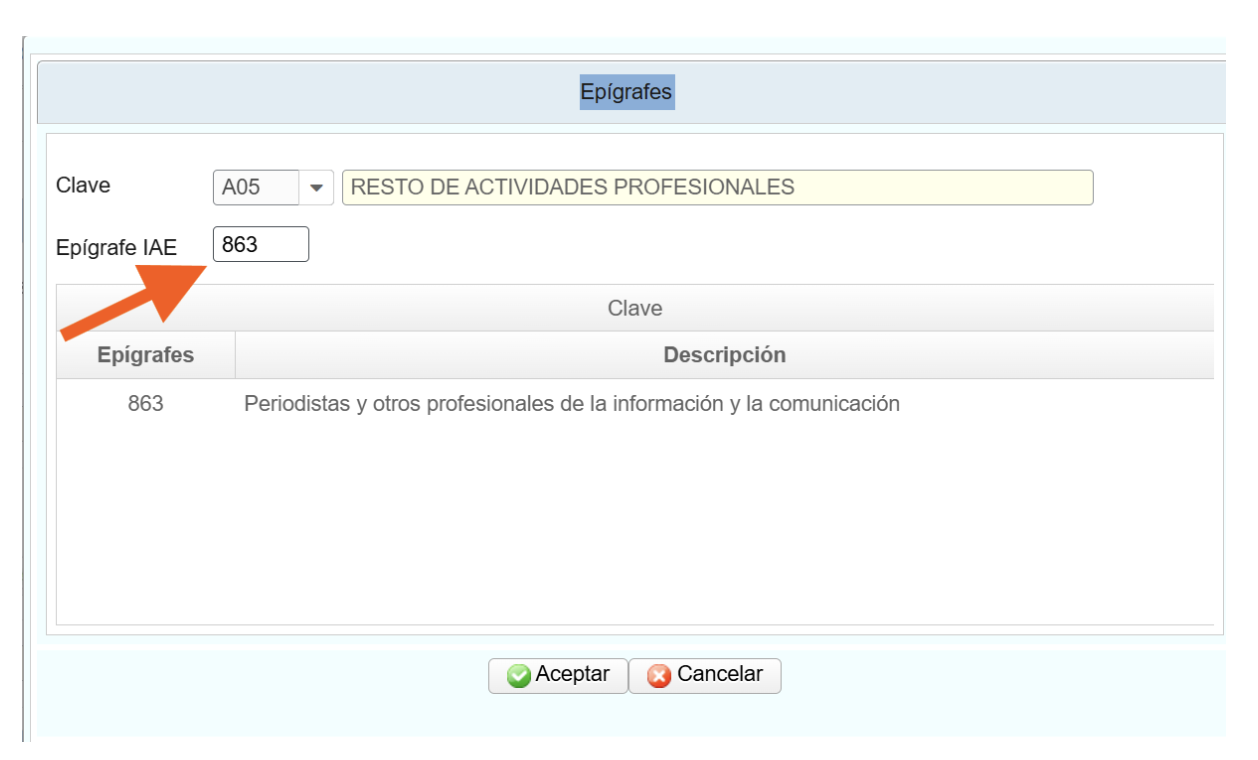

Para hacerlo, debes conocer el epígrafe en el IAE que elegiste al darte de alta de autónomo.

Lo puedes consultar en tu justificante de alta, en la casilla 511 del modelo 036 o 037.

¿Ya lo conoces?

Si es así, rellenar este apartado es coser y cantar: solo tienes que clicar sobre el punto B (Código de actividad), en el símbolo del lápiz:

Al hacerlo, indica tu epígrafe de IAE:

Y ya tendrás el apartado rellenado:

Si tienes más actividades, debes indicarlas de mayor a menor volumen de compras y ventas.

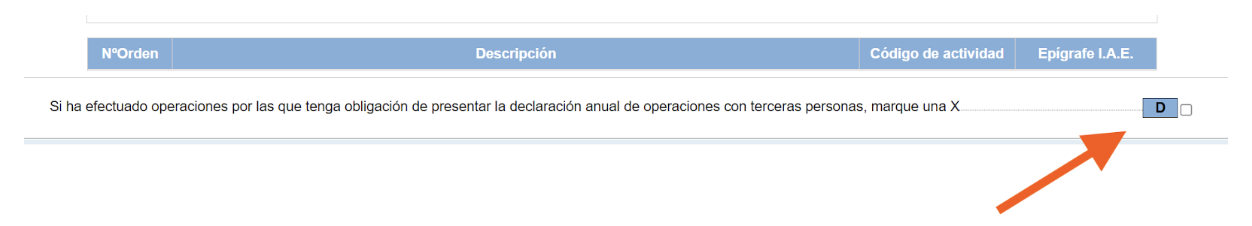

Si por tu actividad debes presentar el modelo 347 de operaciones con terceros, deberás marcarlo con una X en la casilla D:

Si no, puedes ignorarlo y pasar a la siguiente pantalla.

Datos del representante en el modelo 390

Este apartado de datos del representante puedes ignorarlo.

Está pensado para aquellas personas que rellenan el modelo 390 en representación del autónomo o empresa obligado a hacerlo.

Como este no es tu caso, puedes pasar de página. Porque la siguiente sí te importa.

¿Qué poner en las operaciones del régimen general del modelo 390?

Este es el apartado más importante de modelo 390.

Pues es aquí donde debes informar de:

- El IVA de tus ventas (IVA devengado)

- El IVA de tus gastos deducibles (IVA deducible)

El nombre de este apartado, ahora bien, es un poco confuso 🤔

Por régimen general se entiende el régimen ordinario de IVA, que es al que pertenece la mayoría de autónomos.

Es decir, aquellos que aplican un tipo de IVA del 21 %, 10 % o 4 % y lo declaran cada trimestre con independencia de que hayan cobrado sus facturas.

Sin embargo, en este apartado se incluyen las operaciones de regímenes especiales de IVA: criterio de caja, recargo de equivalencia, bienes usados, etc.

No debe confundirte: Hacienda se refiere al régimen general en contraposición al régimen simplificado de IVA.

Este último es de los autónomos en módulos y se caracteriza, entre otras cosas, porque no deben emitir facturas por sus operaciones.

Tampoco deben presentar el modelo 390. En principio, porque en algunos casos que aquí no vamos a tocar, sí deben.

Hechas las aclaraciones, vamos a mostrarte cómo cumplimentar este apartado.

Cómo declarar el IVA de tus ventas en el modelo 390

En el subapartado de IVA devengado debes indicar la suma total de todas tus ventas del año sujetas a este impuesto.

Y debes hacerlo de forma desglosada:

- La base imponible: el importe antes de impuestos

- La cuota de IVA, que se calcula aplicando el tipo de IVA a la base imponible

Este subapartado está ordenado por regímenes de IVA (ordinario y especiales), compras intracomunitarias (a proveedores de otro país de la Unión Europea) y rectificaciones en el IVA de tus ventas (por ejemplo, por una devolución, un impago o un descuento).

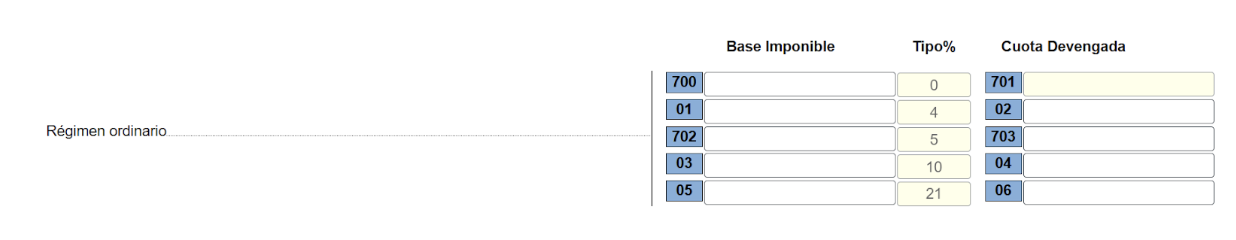

El régimen ordinario de IVA: casillas 01 a 06 y (700 a 703)

Si estás dado de alta en el régimen general del IVA, te interesan las casillas del régimen ordinario: 01, 02, 03, 04, 05 y 06 y 700, 701, 702 y 703:

Las casillas 700 a 703 pertenecen a tipos de IVA que se han aprobado de forma provisional en estos últimos años de inflación elevada.

Desaparecerán, seguramente, en 2025.

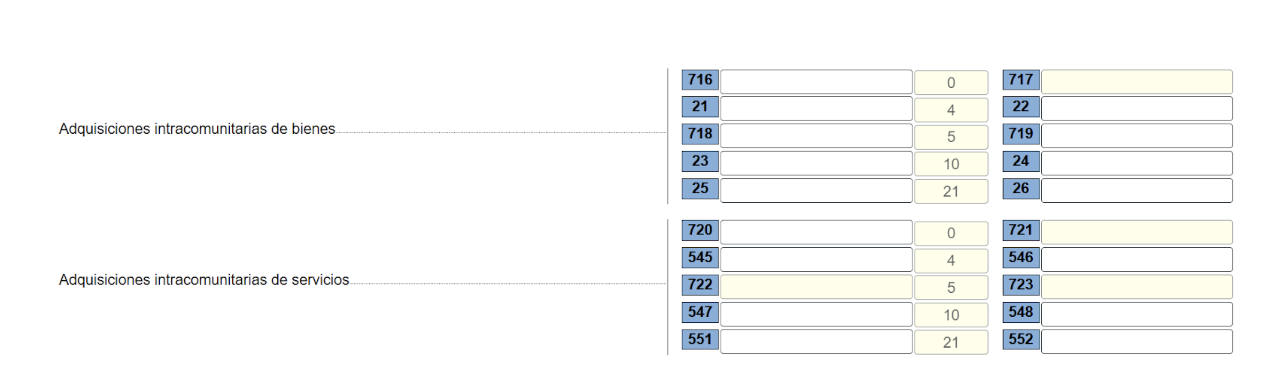

Compras intracomunitarias: casillas 21 a 26 (bienes) y 545 a 552 (servicios) y 716 a 723

Si has hecho compras a un proveedor europeo (intracomunitarias), deberás indicarlo en las casillas de:

- Adquisiciones intracomunitarias de bienes (cuando es un producto): casillas 21, 22, 23, 25 y 716, 717, 718 y 719

- Adquisiciones intracomunitarias de servicios: casillas 545, 546, 547, 548, 551 y 552 y 720, 721, 722 y 723

En la primera columna (casillas 21 a 25 y 716 a 718) indica la base imponible y, en la segunda (casillas 22 a 26 y 717 a 719), la cuota de IVA.

En este espacio solo debes declarar aquellas ventas sujetas a IVA, aunque por ser intracomunitarias no hayas sumado el IVA.

Suena extraño, pero en el apartado de IVA deducible lo entenderás mejor: pues ahí, como te mostraremos más adelante, tienes que indicar las mismas operaciones.

¿Por qué te obliga a hacer esto Hacienda si el efecto final es neutro?

Sin ánimo de enredarte con explicaciones técnicas, digamos que Hacienda quiere tener constancia de qué operaciones europeas están sujetas a IVA.

Aunque en la práctica las hayas facturado sin IVA por ser europeas 🤔

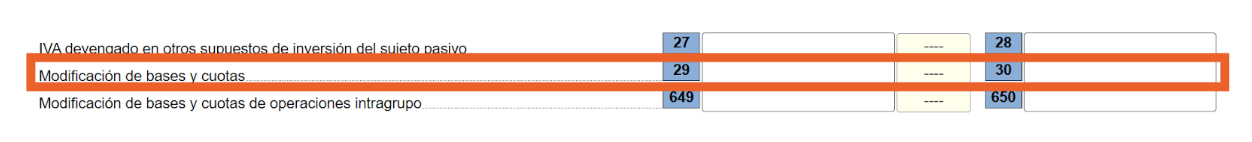

Modificación de bases y cuotas (descuentos, devoluciones, impagos, etc.): casillas 29 y 30

Si has tenido que hacer una devolución o aplicar un descuento postventa, has de señalar los importes de la base imponible y el IVA en las casillas 29 y 30, respectivamente:

Estas modificaciones de bases y cuotas debes justificarlas siempre con una factura rectificativa.

Estas casillas también sirven para informar de la recuperación del IVA de una factura impagada.

La suma anual del IVA de tus ventas: casillas 33 y 34

En las casillas 33 y 34 aparecerá la suma total anual de las bases y cuotas de IVA de tu actividad.

El cálculo es automático.

Y debe coincidir con la suma del IVA de tus ventas que has ido presentando en el modelo 303 de los cuatro trimestres del año.

Y con esto ya puedes pasar a los gastos.

Cómo declarar el IVA deducible en el modelo 390

El apartado del IVA de tus compras y gastos (deducible) del modelo 390 está diseñado de manera parecida al del IVA de tus ventas.

Es decir, con 2 columnas para declarar:

- La base imponible de tus compras (recuerda: el importe antes de impuestos

- La cuota de IVA (el resultado de aplicar a la base imponible el tipo o porcentaje de este impuesto)

En este apartado cambia la distribución de las operaciones, que se ordenan de esta manera:

-

- Operaciones interiores corrientes. Para las compras y gastos nacionales que no sean bienes de inversión.

- Operaciones interiores de bienes de inversión. Para compras nacionales de bienes de inversión como vehículos, maquinaria y, en general, cualquier compra con un valor superior de 3.005,06 € y con un uso a largo plazo para tu actividad.

- Importaciones y adquisiciones intracomunitarias de bienes y servicios. Incluye las compras a proveedores de otro país de la UE (intracomunitarias), pero también de afuera de la UE (importaciones).

Para enredarlo un poco más, cada apartado se subdivide 😵💫

Aunque la mitad de esa división (referida a las operaciones intragrupo) ni te va ni te viene como autónomo.

Vamos, que puedes pasar de largo 😊

Operaciones interiores corrientes: casillas 190 y 191, 603 a 606, 724 y 725

Hacienda llama operaciones interiores corrientes a aquellas compras o gastos de tu actividad que no son inversiones a largo plazo (“corrientes”) y han tenido lugar en España (“interiores”).

Aquí tienen que aparecer todas esas compras según el tipo de IVA:

- En las casillas 190, 724, 603 y 605 indica la base imponible total del año

- En las casillas 191, 725, 604 y 606, la cuota de IVA deducible

En las casillas 48 y 49 se mostrará automáticamente la suma total de todas las bases y cuotas de tus gastos deducibles en España.

Menos aquellos que tengan que ver con bienes de inversión. Estos, para el siguiente subapartado.

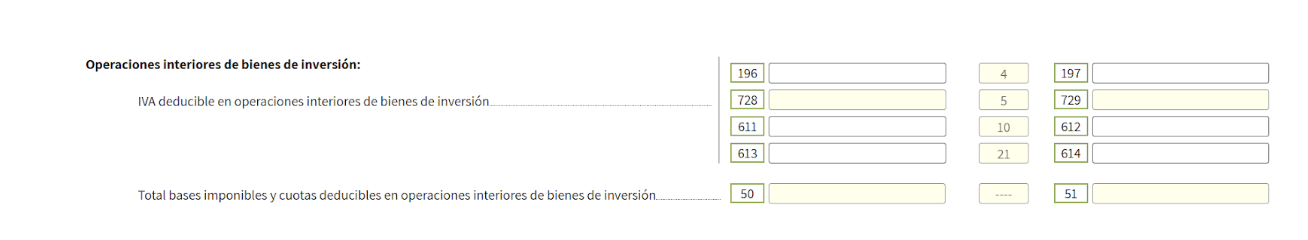

Operaciones interiores de bienes de inversión: casillas 196 y 197, 728 y 729 y 611 a 614

Coche, maquinaria, local… Si has invertido en un bien esencial para tu actividad, debes informar en este subapartado.

Debe ser un bien con un importe que supere los 3.005,6 € y con un uso a largo plazo (más de un año).

Y debes informar de los totales según el tipo de IVA que hayas soportado, de esta manera:

- En las casillas 196, 728, 611 y 613, señala la base imponible de esos bienes

- En las casillas 197, 729, 612 y 614, indica la cuota de IVA

Al final, las casillas 50 y 51 mostrarán la suma total de las bases y cuotas. El cálculo aquí es automático.

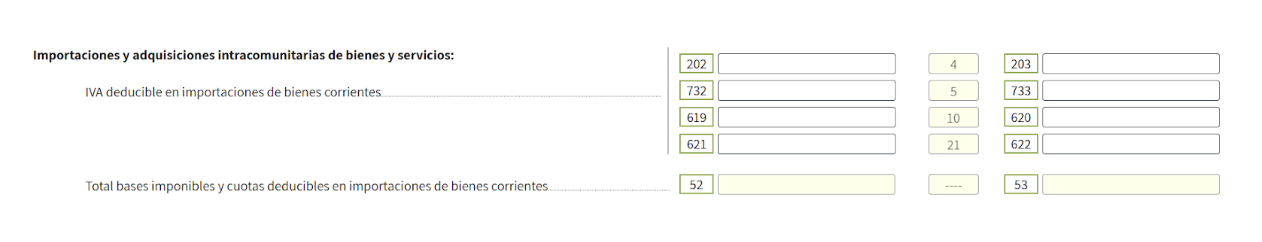

Importaciones y compras europeas de bienes y servicios

Este es uno de los subapartados más extensos.

Porque debes informar, por separado, del IVA deducible de importaciones y compras europeas (intracomunitarias), según sean bienes, bienes de inversión y servicios.

La distribución de las columnas, eso sí, sigue la misma lógica: una para las bases y otra para las cuotas de IVA.

Y se distribuyen según los distintos tipos de IVA:

- En las casillas 202 y 203, 732 y 733, 619 a 622, declara las importaciones de bienes corrientes:

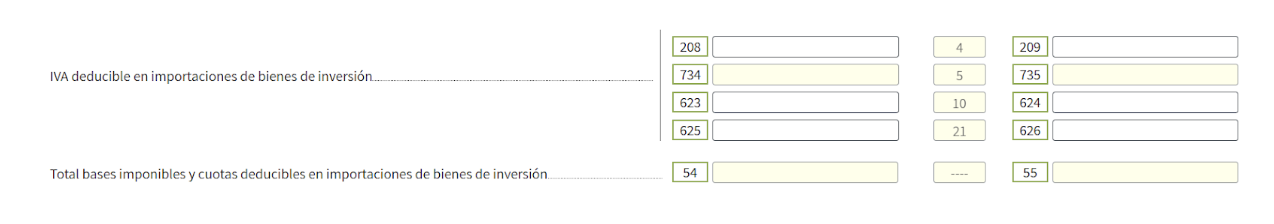

- En las casillas 208 y 209, 734 y 735, 623 a 626, informa sobre las importaciones de bienes de inversión:

- En las casillas 214 y 215, 736 y 737 y 627 a 230, señala las bases y cuotas de IVA de las compras intracomunitarias de bienes corrientes (las mismas que indicaste en el IVA devengado)

- En las casillas 220 y 221, 738 y 739 y 631 a 634, informa de las compras intracomunitarias de bienes de inversión (los importes deben coincidir con los que anotaste en el IVA de tus ventas):

- En las casillas 587 y 588, 740 y 741 y 635 a 638, anota las compras intracomunitarias de bienes de inversión (los importes deben coincidir con los que anotaste en el IVA de tus ventas):

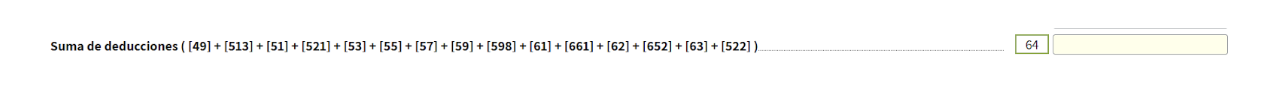

La suma total del IVA deducible de tus gastos se muestra en la siguiente página, en la casilla 64:

Y el resultado final de la diferencia entre el IVA de tus ventas y el IVA de tus gastos, en la casilla 65:

¿Y ya está? ¿Eso es todo?

Esencialmente, sí.

Pero todavía no hemos terminado.

Hacienda es muy quisquillosa. Y quiere saber más 🥺

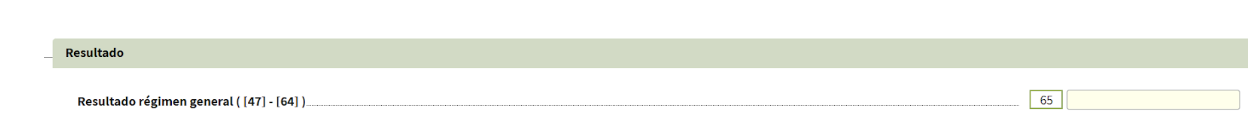

Resultado de la liquidación anual del modelo 390: casillas 658 y 659, 84, 85 y 86

Lo dicho: si creías que esto había acabado, lamentamos decepcionarte.

En la página 6, todavía tienes que rellenar casillas relativas al resultado de tu liquidación anual:

De este apartado las casillas más habituales son:

- La casilla 84, que se rellena automáticamente. Indica un resultado provisional de tu IVA anual declarado a Hacienda.

- La casilla 85 está pensada para indicar si en un ejercicio anterior tuviste más IVA a tu favor y lo has usado para pagar menos IVA en tus declaraciones trimestrales. Coincide con la casilla 78 del modelo 303..

- La casilla 86 también se rellena automáticamente para indicar el resultado de la liquidación anual.

Las otras 2 casillas —la 658 y la 659— son para casos más especiales:

- La casilla 658 está pensada para autónomos en el régimen de prorrata (tienen una actividad sujeta a IVA y otra exenta) que se han deducido el IVA de una factura impagada.

- La casilla 659 es para indicar el importe total de las cuotas de IVA de importación que han sido liquidadas por la Aduana y diferidas durante el ejercicio fiscal.

¿Declaraste IVA en el País Vasco o Navarra?

Antes de pasar de página, encontrarás otras casillas relativas a la tributación por razón de territorio:

Solo te afectan si también has tributado el IVA en alguna de las haciendas forales del País Vasco o Navarra.

Ahí debes indicar qué porcentaje va a cada hacienda, incluida la central (casillas 87 a 91).

Y qué resultado de IVA te ha salido a pagar en la Hacienda central (casilla 92). O a compensar (casilla 93) si tuviste algún excedente de IVA en un ejercicio fiscal (un año).

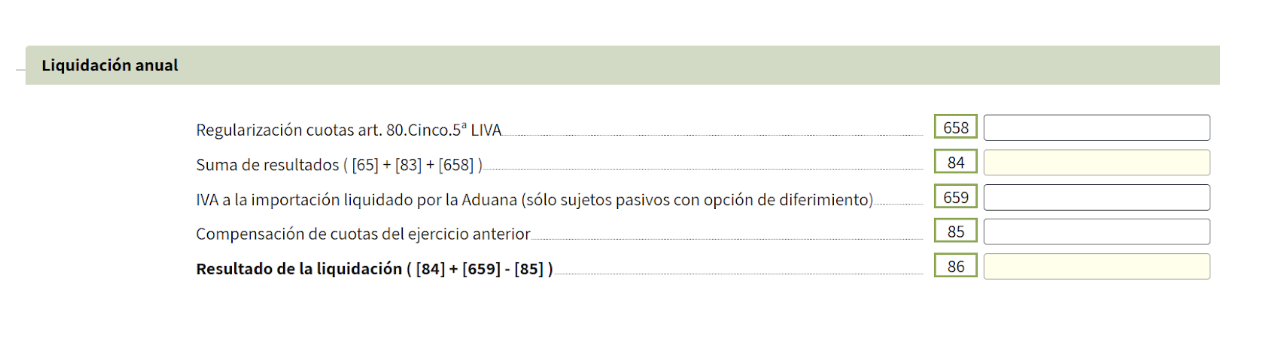

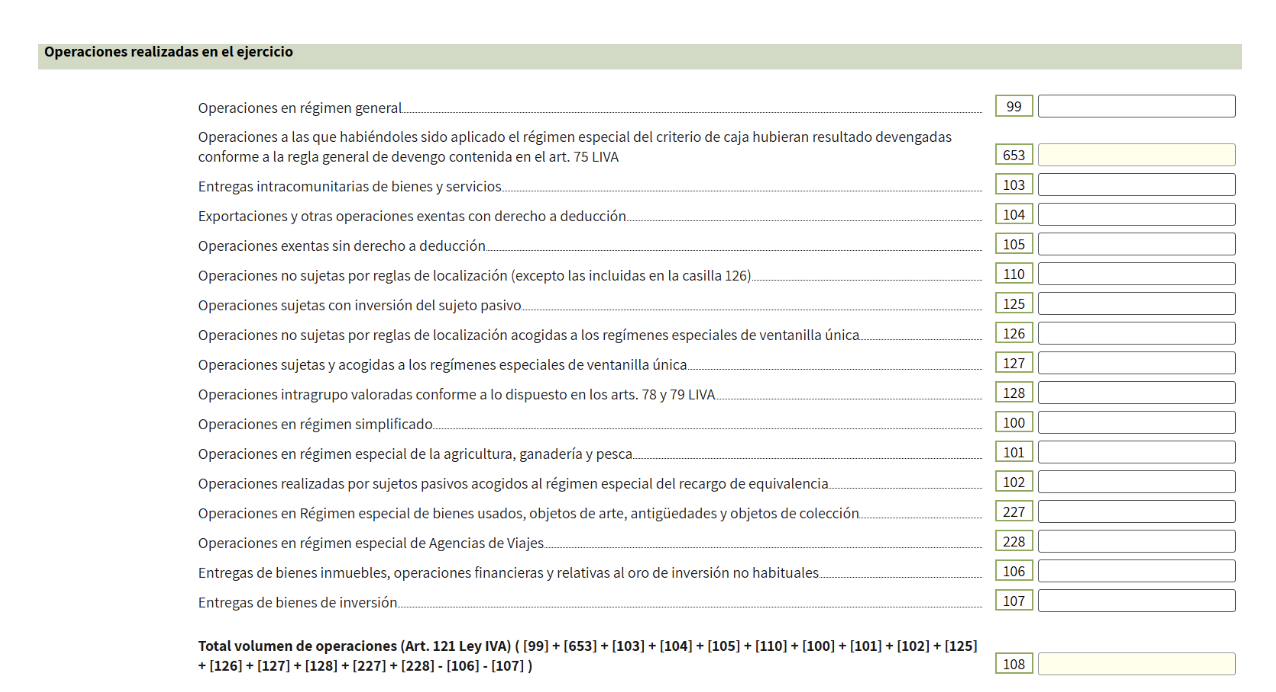

Cómo rellenar el volumen de operaciones: casilla 99 y otras del modelo 390

Que Hacienda es incansable exigiendo información e información a autónomos y empresas lo demuestra este apartado: el de volumen de operaciones.

Se trata de ir indicando la suma total de tus operaciones, pero antes de aplicar el IVA:

Si solo tributas el IVA por el régimen general, solo te interesa la casilla 99.

Ahí debes indicar el importe total (antes de impuestos) de todas tus ventas sujetas a IVA (también las que están al tipo del 0 %).

No debes incluir las ventas de otros regímenes especiales de IVA ni las ventas europeas (intracomunitarias) o las exportaciones.

Estas ya tienen sus casillas propias en este subapartado. Repasamos algunas muy brevemente:

- En la casilla 103 indica las ventas (sin incluir el IVA) de bienes y servicios a un cliente europeo (intracomunitario)

- En la casilla 104 señala las ventas (sin IVA) de tus exportaciones

- La casilla 105 está diseñada para las ventas exentas de IVA

- En la casilla 125 anota las ventas (sin IVA) con inversión del sujeto pasivo (es decir, cuando el IVA lo ingresa tu cliente a Hacienda)

- La casilla 127 son para las ventas (sin IVA) en el régimen de ventanilla única (ventas de ecommerce a particulares de otro país de la UE)

Aprende más: 3 casillas del modelo 390 que hacen dudar a todo autónomo

¿Puedes respirar ya y entregar el modelo 390 de una vez por todas?

En principio, sí.

A no ser que:

- Hayas hecho compras exentas de IVA, tanto nacionales como internacionales: deberás indicar el importe total antes de impuestos en las casillas 230, 109 y 231, respectivamente.

- Pertenezcas al régimen de criterio de caja, por el que declaras el IVA cuando cobras la factura (casillas 654 a 657)

- Estés en el régimen de prorrata, por lo que ejerces actividades sujetas a IVA y otras exentas: deberás indicar la suma total de tus ventas y el importe que te puedes deducir.

- Tengas actividades con métodos de deducción diferenciados

Algunos casos —como esto de los métodos de deducción diferencias— son muy particulares, que requieren una explicación más personalizada.

Así que lo dejaremos aquí.

Y si aun así sigues con dudas para rellenar el modelo 390, reserva ahora una consulta gratuita con uno de nuestros mentores fiscales.

¡Y dudas resueltas! 😊

Preguntas frecuentes sobre el modelo 390

¿Cómo presentar el modelo 390 sin actividad?

Aunque no hayas tenido actividad, debes presentar el modelo 390.

No existe una casilla para indicar que no has tenido actividad.

Solo tienes que rellenar tus datos y presenta todas las casillas relativas a las operaciones (IVA devengado, IVA deducible, etc.) en blanco.

¿Qué pasa si presento el modelo 390 fuera de plazo?

Aunque es una declaración informativa (no te sale a pagar ni a devolver), Hacienda penaliza la presentación del modelo 390 fuera de plazo.

Vamos, que deberás afrontar una sanción mínima de 150 € (sin requerimiento de Hacienda) y de 300 € con requerimiento.

La multa máxima, en el peor de los casos, puede alcanzar los 20.000 €.

¿Cómo puedo rectificar el modelo 390?

Si quieres “rectificar” o modificar el modelo 390 ya presentado, debes presentar una declaración sustitutiva.

Para hacerlo, debes presentar de nuevo el modelo 390 y marcar la casilla de declaración sustitutiva:

También deberás indicar el número identificativo de la declaración que quieres corregir.

Consiste en el número de justificante, un código de 13 dígitos que encontrarás en la parte superior de la primera página:

¿Cómo descargar o consultar el modelo 390?

Si quieres descargar o consultar el modelo 390, tienes que entrar en la web de la Agencia Tributaria.

Ahí dirígete a Todas las gestiones, clica en Impuestos, tasas y prestaciones patrimoniales y selecciona la opción de IVA.

Al hacerlo, clica en el modelo 390 y luego en Consulta de declaraciones presentadas:

Necesitarás un certificado electrónico como el certificado digital, el DNI electrónico o la Clave PIN para acceder y descargar una copia.

¿Qué es el volumen de operaciones en el modelo 390?

Por volumen de operaciones en el modelo 390, Hacienda entiende el total de tus ventas anuales sin incluir el IVA ni otros impuestos (como las retenciones de IRPF).

Como te hemos indicado en esta guía, debes indicarlo por tipo de régimen de IVA y operación.

¿Se puede presentar el modelo 390 en papel?

No, el modelo 390 no se puede presentar en papel.

Al igual que su versión trimestral (el modelo 303), solo puedes presentarlo electrónicamente, en la web de la Agencia Tributaria.

¿Qué son los sectores diferenciados en el modelo 390?

Si tienes dos o varias actividades de autónomo, puede que esto afecte a la manera de deducir el IVA de tus gastos si pertenecen a “sectores diferenciados”.

Los sectores diferenciados en el modelo 390 se refieren a grupos de actividades distintas según la clasificación nacional de actividades económicas (o CNAE).

Por ejemplo, son sectores diferenciados actividades como las de los regímenes especiales (agricultura, ganadería, pesca, recargo de equivalencia, etc.).

Pero no lo son las actividades secundarias o accesorias, que son aquellas con un volumen de ventas inferior al 15 % de la actividad principal o que son necesarias para esta última.

Si tus actividades son parte de grupos distintos, eso afectará a la forma de deducir el IVA de tus gastos.

«Declarando te quita dolores de cabeza, es económico y no tienes problemas al presentar tus declaraciones»

«Declarando es la única asesoría que me ofrece una solución integral: envío de facturas, control de gastos, presentación de impuestos… ¡puedo gestionarlo todo desde su aplicación! No me canso de recomendarla a todos los autónomos que queremos centrarnos en nuestro negocio y no perder el tiempo en tareas administrativas»

«Desde que me hice autónomo siempre he tenido muchas dudas por falta de información y eso me hacía no tener el control absoluto de mi negocio. Declarando no solo me resuelve las dudas sino que ellos se involucran en mejorar mis finanzas. Un equipo de profesionales y un soporte muy cercano.»

«Hace 2 años descubrí Declarando y me dieron de alta en autónomos online. En este tiempo, me han ayudado a centrarme en mi negocio, ofreciéndome una aplicación intuitiva y un servicio impecable. Mi agradecimiento sincero a todo el equipo que lleva mi cuenta.»