¿Qué datos se necesitan para hacer una factura?

En España existe una normativa de facturación. Y esa normativa es obligatoria.

También para los autónomos 😉

Hacer una factura sin los datos necesarios puede suponerte una sanción de Hacienda.

Por eso vamos a explicarte cuáles son esos datos obligatorios y te adelantamos los cambios que se avecinan en un futuro muuuy próximo 🧐

¿Qué son los datos de facturación?

Por datos de facturación debes entender los datos obligatorios de una factura.

Esos datos obligatorios los establece el reglamento de facturación, que se aprobó en 2012 y que en los años sucesivos se ha ido reformando.

Este reglamento indica cuáles son los datos necesarios para una factura según esta sea completa, simplificada, electrónica, recapitulativa o rectificativa.

Es decir, según el tipo de factura.

Sin embargo, el contenido esencial de una factura es el mismo.

A continuación te lo desmenuzamos.

Las 8 partes de una factura que debes conocer como autónomo

Las partes de una factura vienen definidas por el reglamento de facturación, en su artículo 6.

Como es una información muy completa, vamos a ir punto por punto, destacándote lo esencial para un autónomo.

1) El número de factura

La numeración de las facturas debe ser correlativa. ¿Qué quiere decir esto?

Nada mejor que un ejemplo para explicarlo: 1, 2, 3, 4, 5… Y así, sin saltos, es como se forma una serie numérica correlativa.

El reglamento recomienda llevar una serie numérica por actividad y por establecimiento (si, por ejemplo, tienes 2 tiendas físicas distintas).

Y obliga a establecer series separadas en los siguientes casos:

- Las facturas rectificativas, que son las que se usan, por ejemplo, para anular una factura emitida o recuperar el IVA.

- Las facturas emitidas por el destinatario o por terceros (cuando, por ejemplo, autorizas a tu cliente a emitir la factura en tu nombre).

¿Y cómo numerar las facturas? Aquí tienes algunos ejemplos:

- Facturas ordinarias: 2025-0001, donde “2025” indica el año fiscal en curso.

- Facturas rectificativas: RE2025-0001, donde “RE” es la abreviatura de rectificativa y “2025” el año de emisión.

2) La fecha de emisión

La fecha de emisión de la factura es un dato importante.

Entre otras cosas, porque indica en qué trimestre debes liquidar el IVA (es decir, pagárselo a Hacienda).

El plazo para emitir la factura, por cierto, depende si tu cliente es un particular o un autónomo o empresa:

- Cuando es un particular, debes emitirla al instante de la venta (del bien o servicio).

- Cuando es a un autónomo o empresa, tienes hasta el día 16 del mes siguiente. Tomando como referencia la fecha de prestación del servicio o entrega del producto.

3) Tus datos fiscales

Como emisor de la factura, debes indicar tus datos fiscales de autónomo.

Estos son:

- Tu nombre y apellidos.

- Tu número de identificación fiscal (o NIF), es decir, tu DNI o, si eres extranjero, tu NIE.

- Tu domicilio fiscal, que como, por lo general, se corresponde con la dirección de tu vivienda habitual (la que comunicaste a Hacienda al darte de alta como autónomo).

En la factura puedes añadir —y así te lo recomendamos— datos de contacto como el teléfono o el email.

No son obligatorios por ley. Pero sí aconsejables 🙂

4) Datos fiscales de tu cliente

Una factura debe contener los datos fiscales de tu cliente:

- Nombre y apellidos (si es autónomo o un particular) o razón social (si es una empresa. La razón social (o denominación social) no es el nombre comercial. Lo distinguirás porque la razón social viene acompañada de la forma jurídica (SL para sociedad limitada, SA para sociedad anónima, etc.).

- NIF. DNI o NIE, si es un particular o un autónomo. CIF, si es una empresa.

- Domicilio fiscal.

Si tu cliente es una empresa con varios establecimientos, lo mejor es que le preguntes al responsable por los datos de facturación.

Por último, al igual que en tus datos fiscales, puedes acompañar esta información con la de contacto (teléfono y email).

5) Descripción de las operaciones

Por descripción de las operaciones se entienden varias cosas. Todas obligatorias:

- Una descripción detallada de los productos o servicios. Hacienda quiere que seas lo más específico posible. No escribas “servicios de asesoría”. Sino, por ejemplo, “servicios de asesoría fiscal para la cumplimentación de los impuestos trimestrales”.

- El precio por unidad antes de impuestos. Es decir, antes de aplicar el IVA.

- Descuentos o rebajas que hayas aplicado.

Aquí también puedes indicar la fecha de las operaciones.

Pero solo es obligatorio cuando no coincide con la fecha de emisión de la factura.

Por ejemplo: prestaste un servicio de asesoramiento fiscal en todo el mes de mayo y la factura la emitiste en junio.

En este caso, has de anotar la fecha de operaciones (mayo) porque es distinta a la de emisión.

6) Tipos impositivos

Los tipos impositivos son el tipo de IVA que aplicas en tus productos o servicios.

Por ejemplo, el 21 %, 10 % o 4 % de IVA.

Esta obligación también aplica a la retención de IRPF. Cuando estás obligado a practicar retenciones, claro.

Si es el caso, debes señalar el tipo: 15 % o 7 % para nuevos autónomos.

7) Cuota tributaria

La cuota tributaria es el importe de IVA (e IRPF) que se suma a la base imponible (el importe antes de impuestos).

Se calcula aplicando el tipo impositivo a esa misma base.

Por ejemplo, si la base imponible es de 1.000 € y el tipo de IVA es del 21 %, la cuota tributaria es de 210 € (el 21 % de 1.000 €).

En la factura, debes indicarlo por separado.

Por ejemplo:

Base imponible: 1.000 €

IVA (21 %): 210 €

Total: 1.210 €

8) Otros datos de facturación obligatorios para algunos autónomos

En algunas situaciones, es obligatorio que menciones la siguiente información:

- Exención de IVA. Si tu actividad está exenta de IVA, debes mencionarlo en la factura. Por ejemplo: “Operación exenta de IVA – Art. 20, Ley 37/1992”. El artículo 20 de IVA es donde figuran las operaciones exentas dentro de España.

- Facturación por el destinatario. Si autorizas a tu cliente a emitir la factura por ti, debes mencionarlo con esa misma expresión (“facturación por el destinatario”).

- Inversión del sujeto pasivo. Si se trata de una operación sin IVA por inversión del sujeto pasivo, debes señalar esta expresión. Por ejemplo, “Inversión del sujeto pasivo (art. 6.1.m) del Real Decreto 1619/2012, de 30 de noviembre”, si se trata de la prestación de un servicio a un cliente europeo.

- Regímenes especiales (viajes y bienes usados). Si formas parte del “régimen especial de agencias de viajes” o del “régimen especial de bienes usados”, también debes señalarlo en la factura.

- En las entregas de medios de transporte nuevos, has de mencionar la fecha de su primera puesta en servicio y las distancias recorridas u horas de navegación o vuelo realizadas hasta su entrega.

Y ahora que ya conoces los elementos de una factura obligatorios, vamos a ver cómo quedan al juntarlos en una plantilla de factura 📄

La estructura de una factura completa (con 1 ejemplo)

Los datos de facturación que te hemos mostrado antes se corresponden con los de una factura completa.

Otros tipos de factura (simplificada, rectificativa, etc.) parten de esa misma base.

Puedes consultar toda esta diversidad en nuestro artículo sobre ejemplos de facturas.

Ahora veamos un ejemplo de estructura de una factura completa de autónomo a empresa:

Como puedes observar, figuran:

- En el encabezado: la fecha de emisión y el número de factura. También hemos añadido la fecha de vencimiento. Aunque no sea obligatorio, sí es recomendable para dejar claro tu cliente la fecha límite de pago.

- Datos fiscales del emisor y el destinatario (o cliente). También incluye la información de contacto.

- La descripción de las operaciones con el precio por unidad antes de impuestos.

- Los tipos impositivos y las cuotas tributarias de IVA e IRPF.

- La base imponible y el importe total sumando los impuestos.

Con una factura así cumplirías con el reglamento de facturación y —lo que es más importante— con Hacienda 😉

Pero la factura completa no es la única posible. En determinadas circunstancias, también te sirve una simplificada.

Y luego existen dos reglamentos —el de facturación electrónica y verifactu— que a partir de 2025 exigirán algunos cambios en los datos de facturación obligatorios.

Iremos por partes 🧐

¿Cuáles son los requisitos de las facturas simplificadas?

Una factura simplificada (o ticket) es una versión reducida de una factura completa.

De ahí el nombre: simplificada 😋

Se puede emitir en lugar de una completa cuando el importe total (con IVA incluido):

- No supera los 400 €.

- O los 3.000 € (IVA incluido) en ventas al por menor, en la hostelería o el transporte de personas.

Lo que la diferencia de una completa es, básicamente, un dato: el de tu cliente.

Es decir, en una factura simplificada no se muestran los datos del cliente. Con la siguiente información ya has cumplido:

- Número de la factura.

- Fecha de emisión.

- Fecha de las operaciones (cuando no coincide con la de emisión)

- Tus datos fiscales de autónomo (nombre y apellidos, NIF y dirección)

- Descripción de los bienes o servicios vendidos

- Tipo de IVA.

- Importe total. Puedes incluir el IVA en el importe final. En tal caso, usa la expresión “IVA incluido”.

- Otra información obligatoria en determinadas situaciones: operación exenta de IVA, facturación por el destinatario, inversión del sujeto pasivo, régimen especial de agencias de viajes o régimen especial de bienes usados.

Aquí tienes un ejemplo de factura simplificada:

Por último, una factura simplificada puede usarse para rectificar o anular una factura.

Cuando es así, debes emitirla indicando en el encabezado la expresión “factura rectificativa”.

Los datos de facturación en inglés

Si facturas fuera de nuestras fronteras, puede que te veas obligado a hacerlo en inglés.

Pues bien, como estás sujeto al reglamento de facturación en España, debes incluir todos los datos necesarios que te hemos indicado antes.

Pero en inglés, claro 😉

Así quedarían traducidos los datos de facturación en inglés:

- Factura: Invoice.

- Fecha de emisión: Invoice Date.

- Fecha de vencimiento: Due Date.

- Número de factura: Invoice Number (o, abreviado: Invoice No.).

- Dirección: Address.

- Código postal: Post Code (Zip Code en Estados Unidos).

- NIF: Co. Reg. No. (o VAT number, si es un operador intracomunitario).

- Descripción (del producto o servicio): Description.

- Unidades: Unit.

- Precio unitario: Unit price.

- Precio: Price.

- Base imponible: Subtotal without VAT.

- IVA: VAT.

- Exención de IVA: VAT exempt operation.

- Inversión del sujeto pasivo: Investment of passive subject.

- Total: Total amount.

Y aquí tienes un ejemplo:

En las operaciones intracomunitarias (a un cliente residente en otro país de la Unión Europea), es obligatoria la siguiente información:

- El número de NIF-IVA (VAT number, en inglés). Tanto el tuyo como el de tu cliente (cuando es un autónomo o empresa), tal y como te mostramos en el ejemplo anterior. Si no lo tienes, debes solicitarlo antes de la operación a la Agencia Tributaria.

- Las menciones de VAT exempt operation (exención de IVA) cuando se trata de la entrega de un bien o de investment of passive subject (inversión del sujeto pasivo) cuando se trata de un servicio.

¿Que hablamos de una exportación de bienes o servicios (a un cliente que no reside en la UE)? Entonces la factura extracomunitaria debe contener también:

- El número EORI, que es lo equivalente al NIF-IVA de las operaciones intracomunitarias. También debes solicitarlo antes a la Agencia Tributaria.

- Aclarar si es una operación exenta (VAT exempt operation) o de inversión del sujeto pasivo (investment of passive subject), según se trate de un bien o servicio (respectivamente).

- Puedes indicar todos los importes en la moneda de tu cliente. Aunque deberás declararla a Hacienda en euros.

Los nuevos datos obligatorios de la factura electrónica y verifactu para 2025

Los datos obligatorios de las facturas cambiarán a partir de 2025.

Los motivos son dos:

- La factura electrónica, que se aplicará obligatoriamente en 2026 y 2027 en el sector privado, es decir, en las operaciones entre autónomos y empresas (o B2B, por business-to-business).

- El reglamento verifactu, que regula los programas de facturación, a partir del 29 de julio de 2025.

Aunque son dos reglamentos distintos, confluirán en un mismo lugar.

La razón es así de simple: para hacer una factura electrónica necesitarás un programa de facturación… que cumpla verifactu 🤔

¿Cómo afectarán la factura electrónica y verifactu a los datos de facturación?

Por lo que hace a la factura electrónica (o digital), solo afectará al formato informático en que se genera.

Si ahora la mayoría de las facturas electrónicas se crean en formato PDF, Word o Excel, con la factura electrónica obligatoria deberá hacerse en otro tipo de formato que Hacienda debe especificar todavía.

Los datos obligatorios de la factura, sin embargo, serán los mismos.

Verifactu, por su parte, sí exigirá incluir un nuevo dato: un código QR. Con la siguiente información:

- NIF del emisor

- Número de la factura

- Fecha de emisión

- Importe total

Además, en aquellas facturas que se emitan con el sistema verifactu que la Agencia Tributaria pondrá a disposición de autónomos y empresas, la expresión: “Factura verificable en la sede electrónica de la AEAT” o “VERI*FACTU”.

Ahora bien, estos datos no serán necesarios cuando emitas una factura electrónica a un autónomo o empresa 🤔

¿Complicado?

Por resumir:

- Las facturas a clientes autónomos o empresas españoles (en el B2B) deberán ser electrónicas en un formato nuevo que Hacienda todavía tiene que especificar.

- Las facturas a particulares podrás emitirlas en otro formato (por ejemplo, en PDF), pero deberán llevar un código QR. O si usas el sistema verifactu de Hacienda, la expresión “VERI*FACTU” o “Factura verificable en la sede electrónica de la AEAT”.

Sí, estos dos nuevos reglamentos que provocan confusión entre los autónomos.

Por eso no dudes en contactar gratis con uno de nuestros mentores fiscales para solucionar todas las dudas que tengas 🤗

«¿Qué son los datos fiscales de una empresa?»… y otras pregunta habituales sobre los datos de facturación

¿Cuáles son los datos fiscales de una empresa en una factura?

Los datos fiscales de una empresa en una factura son 3:

- La denominación o razón social. Por ejemplo, Logística, S. L. En la razón social, la forma jurídica (SL, SA, etc.) se indica al final.

- El domicilio fiscal. Que es donde se lleva la dirección y gestión de la actividad económica de la empresa.

- NIF. Que es el número de identificación fiscal, conocido como CIF para las empresas. Por ejemplo, B12345678.

¿Qué es la dirección de facturación?

La dirección de facturación es el domicilio fiscal.

Cuando es un autónomo, suele coincidir con su vivienda habitual.

Cuando es una empresa, es el lugar donde tiene la dirección y gestión.

¿Cuáles son mis datos de facturación?

Si eres autónomo, tus datos de facturación son tus datos fiscales:

- Nombre y apellidos

- NIF (DNI o NIE)

- Domicilio fiscal (suele ser el lugar donde vives habitualmente)

Estos datos, como ya te hemos comentado en este artículo, deben aparecer obligatoriamente en la factura.

¿Cuáles son los datos para facturar a particulares?

Los datos para facturar a un particular son el nombre y apellidos, su DNI o NIE y el domicilio donde vive habitualmente.

El resto de datos son los propios y necesarios de cualquier factura.

¿Es obligatorio poner la forma de pago en las facturas?

La forma de pago en las facturas no es un dato obligatorio.

Pero sí recomendable —muy recomendable— si deseas cobrar la factura algún día 😉

¿A nombre de quién se debe emitir una factura?

En la facturación por el destinatario (cuando el cliente emite la factura), siempre debe emitirse a nombre de la empresa o profesional que ha realizado la operación.

¿Se puede hacer una factura a nombre de dos personas?

Puedes facturar a varios destinatarios (o clientes). Esto es legalmente posible.

Tendrás que desglosar, eso sí, los datos fiscales de cada destinatario.

Y si son autónomos o empresas, especificar la porción de base imponible e IVA que recae en cada uno (para que luego se puedan deducir la factura).

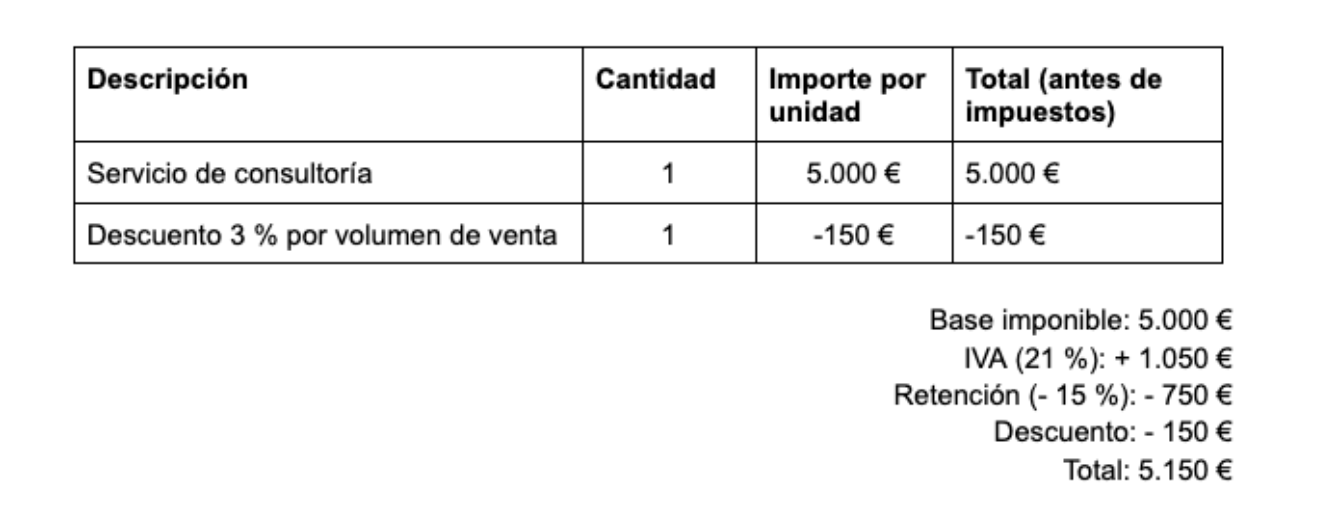

¿Cuál es el orden de los descuentos en factura?

En el reglamento de facturación, se indica que los descuentos se deben incluir en la descripción de las operaciones.

Aquí tienes un ejemplo de cómo quedaría en una factura con descuento:

¿A partir de cuanto es obligatorio emitir factura?

Si eres autónomo (o empresa), estás obligado a emitir una factura por tu actividad. Con independencia del importe.

Hay excepciones, como los autónomos en módulos o en recargo de equivalencia (minoristas). Estos, por ejemplo, no están obligados.

Puedes informarte más en: Cuándo es y no es obligatorio emitir una factura.

Y si buscas asesoramiento fiscal como autónomo y que esto de hacer facturas no sea un problema, reserva ahora una consulta gratuita con uno de nuestros mentores fiscales 🤗